判断题甲企业按照国家规定享受3年内免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。A 对B 错

题目

判断题

甲企业按照国家规定享受3年内免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。

A

对

B

错

相似考题

更多“甲企业按照国家规定享受3年内免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。”相关问题

-

第1题:

不组成企业法人的中外合作经营企业,由合作各方分别计算纳税的,税法规定为()

A、合作中方应按照内资企业有关的税收法规计算缴纳企业所得税

B、对合作外方应视为外国公司、企业和其他经济组织在中国境内设立机构、场所,按照外资企业所得税法的规定缴纳企业所得税

C、合作外方不得享受外商投资企业的税收优惠待遇

D、合作外方享受外商投资企业的税收优惠待遇

参考答案:ABC

-

第2题:

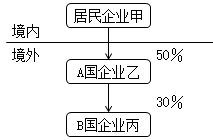

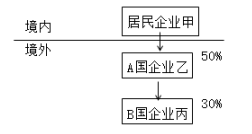

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:

18年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元。其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元,乙企业在A国享受税收抵免后实际缴纳税款180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。

要求:根据上述资料,回答下列问题。

企业甲取得来源于企业乙投资收益的抵免限额为( )万元。A.96

B.101

C.125

D.136.4答案:C解析:企业甲取得的境外所得总额=808×50%+96=500(万元)

企业甲取得的境内外所得总额=500+2400=2900(万元)

企业甲总应纳税额=2900×25%=725(万元)

抵免限额=725×500÷2900=125(万元)。 -

第3题:

(2016年)我国居民企业甲在境外进行了投资,相关投资结构及持股比例如下:

2015年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益为100万元,按照12%的税率缴纳B国预提所得税12万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其中来自境内的应纳税所得额为2400万元。

问题(1):简述居民企业可适用境外所得税收抵免的税额范围。

问题(2):判断企业丙分配给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

问题(3):判断企业乙分配给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

问题(4):计算企业乙所纳税额属于企业甲负担的税额。

问题(5):计算企业甲取得来源于企业乙投资收益的抵免限额。

问题(6):计算企业甲取得来源于企业乙投资收益的实际抵免税额。答案:解析:1.居民企业可以就其取得的境外所得直接缴纳和间接负担的境外企业所得税性质的税额进行抵免。

2.不适用间接抵免优惠政策。甲持有丙的比例=50%×30%=15%,低于20%。

3.适用间接抵免优惠政策。甲持有乙的比例为50%,大于20%。

4.乙所纳税额属于企业甲负担的税额=

[乙企业就利润和投资收益所实际缴纳的税额(180+12)+乙企业间接负担的税额0]×乙向一家上一层企业分配的股息(红利)404÷本层企业所得税后利润额808=96(万元)

5.甲来源于乙的所得=808×50%=404(万元)

来自A国的应纳税所得额=404+96=500(万元)

抵免限额=500×25%=125(万元)

6.可抵免境外税额=96+404×10%=136.4(万元)

抵免限额=125万

当年实际可抵免的税额为125万元。 -

第4题:

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:

2018 年经营及分配状况如下(居民企业甲采用分国不分项的方式计算境外所得税额抵免):

(1)B 国企业所得税税率为 30%,预提所得税税率为 12%,丙企业应纳税所得总额 800 万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A 国企业所得税税率为 20%,预提所得税税率为 10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000 万元。其中来自丙企业的投资收益 100 万元,按照 12%的税率缴纳 B 国预提所得税 12 万元,乙企业在 A 国享受税收抵免后实际缴纳税款 180 万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率 25%,其来自境内的应纳税所得额为 2400 万元。

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)简述居民企业可适用境外所得税收抵免的税额范围。

(2)判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

(3)判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

(4)计算企业乙所纳税额属于由企业甲负担的税额。

(5)计算企业甲取得来源于企业乙投资收益的抵免限额。

(6)计算企业甲取得来源于企业乙投资收益的实际抵免额。答案:解析:(1)居民企业可以就其取得的境外所得直接缴纳和间接负担的境外企业所得税性质的税额进行抵免。(1分)

(2)不适用间接抵免的优惠政策(0.5 分)

理由:第二层 B 国企业丙: 首先,A 国企业乙符合间接抵免条件。其次,丙由上一层企业乙直接持有 30%,符合第一个条件;第二个条件中,无居民企业 A 直接持股,则计算通过符合抵免条件的外国公司乙的间接持股的比例:50%×30%=15%,不符合条件,不能适用间接抵免的政策。(0.5 分)

(3)可以适用间接抵免的优惠政策(0.5 分)

理由:第一层 A 国企业乙:居民企业直接持有 20%以上,符合条件。(0.5 分)

(4)公式为:

本层企业所纳税额中由一家上一层企业负担的税额=

(本层企业就利润和投资收益实际缴纳的税额+符合条件的由本层企业间接负担的税额)×本层企业向一家

上一层分配的股息/本层企业所得税后利润额

题目中只给出了乙企业应纳税所得总额,是税前的所得,计算得出乙企业的税后利润:1000-180-12=808

(万元)(0.5 分)

应由企业甲负担的税款=(180+12)×808×50%/808=96(万元)(0.5 分)

(5)公式为:

某国(地区)所得税抵免限额 = 来源于某国(地区)的应纳税所得额×我国企业所得税税率公式中来源于某国(地区)的应纳税总额是税前所得,所以要换算为含税所得。

A 国的含税境外所得总额 = 808×50%+96=500(万元)(或者 1000 万元×50%=500 万元)

所以 A 国的抵免限额为:500×25%=125(万元)

或者,按照教材中的公式计算如下:

企业甲取得的境内外所得总额=500+2400=2900(万元)

企业甲总应纳税额=2900×25%=725(万元)

抵免限额=725×500/2900=125(万元)(1 分)

(6)比较实缴和间接负担的境外所得税额,和抵免限额,孰低原则。

808×50%×10%(实缴的境外所得税额为利润分配的预提所得税)+96(应由居民企业甲间接负担的境外所得税额(4)中的计算结果)=136.4(万元)(0.5 分)

因为 136.4 万元>125 万元,选择小者作为实际抵免,所以企业甲取得来源于企业乙投资收益的实际抵免额为抵免限额 125 万元。(0.5 分) -

第5题:

甲企业属于按照国家规定享受免征企业所得税的税收优惠政策的企业,在享受免税待遇期间。甲企业无需办理企业所得税的纳税申报。( )答案:错解析:纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报。 -

第6题:

甲企业按照国家规定享受3年免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。( )答案:错解析:纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报。 -

第7题:

企业所得税的纳税人享受企业所得税免税待遇的,在免税期间无需办理纳税申报。

正确答案:错误 -

第8题:

甲企业2017年应纳税所得额为-120万元,甲企业无须进行2017年度企业所得税纳税申报、汇算清缴。

正确答案:错误 -

第9题:

从事粮食、蔬菜、肉类、水果等农产品的生产和服务的企业()。

- A、免缴企业所得税

- B、企业所得税“三免三减半”

- C、减半缴纳企业所得税

- D、不享受企业所得税优惠

正确答案:A -

第10题:

判断题甲企业按照国家规定享受3年免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。( )A对

B错

正确答案: 错解析: -

第11题:

单选题从事粮食、蔬菜、肉类、水果等农产品的生产和服务的企业()。A免缴企业所得税

B企业所得税“三免三减半”

C减半缴纳企业所得税

D不享受企业所得税优惠

正确答案: C解析: 暂无解析 -

第12题:

判断题甲企业属于按照国家规定享受免征企业所得税的税收优惠政策的企业,在享受免税待遇期间,甲企业无需办理企业所得税的纳税申报。( )A对

B错

正确答案: 对解析: -

第13题:

甲企业按照国家规定享受免缴企业所得税的优惠待遇,甲企业在免税期间不需要办理企业所得税的纳税申报。()此题为判断题(对,错)。

答案:错误

-

第14题:

我国居民企业甲在境外进行了投资,相关投资结构及持股比例如下:

2018年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳所得税总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益为100万元,按照12%的税率缴纳B国预提所得税12万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其中来自境内的应纳税所得额为2400万元。

要求:

(1)判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策。

(2)判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策。

(3)计算企业乙所纳税额属于由企业甲负担的税额。

(4)计算企业甲取得来源于企业乙投资收益的抵免限额。

(5)计算企业甲取得来源于企业乙投资收益的实际抵免限额。答案:解析:(1)丙不适用间接抵免优惠政策。甲持有丙的比例=50%×30%=15%,低于20%。

(2)乙适用间接抵免优惠政策。甲持有乙的比例为50%,大于20%。

(3)乙所纳税额属于由企业甲负担的税额=[乙企业就利润和投资收益所实际缴纳的税额(180+12)+乙企业间接负担的税额0]×乙向一家上一层企业分配的股息(红利)404÷本层企业所得税后利润额808=96(万元)。

(4)甲境外所得=808×50%=404(万元),A国的应纳税所得额=404+96=500(万元),抵免限额=500×25%=125(万元)。

(5)可抵免境外税额=96+404×10%=136.4(万元)

抵免限额=125(万元)

当年实际可抵免的税额为125万元。 -

第15题:

我国居民企业甲在境外进行了股权投资,相关投资结构及持股比例为:

境内居民企业甲持有境外A国企业乙50%股权,境外A国企业乙持有境外B国企业丙30%股权。

当年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%。

丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。

乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元;

乙企业在A国享受税收抵免后实际缴纳的税款180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。

问题1:判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

问题2:判断企业丙分给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

问题3:计算企业乙所纳税额属于由企业甲负担的税额。

问题4:计算企业甲取得来源于企业乙投资收益的抵免限额。

问题5:计算企业甲取得源于企业乙投资收益的实际抵免限额。答案:解析:1.企业乙可以适用间接抵免优惠政策。因为企业甲对企业乙的持股比例为50%,达到了20%的要求。

2.企业丙不能适用间接抵免优惠政策。因为企业甲对于企业丙的持股比例为15%(50%×30%),未达到20%的要求。

3.由企业甲负担的税额=(180+12+0)×404÷808=96(万元)。

实际缴纳的税款180万元;缴纳B国预提所得税12万元,丙不能适用间接抵免优惠政策。

企业乙的税后利润为:1000-180-12=808(万元)

企业甲对企业乙的持股比例为50%,故分得404万元;

4.企业甲应纳税总额=(2400+404+96)×25%=(2400+500)×25%=725(万元);

抵免限额=725×500÷2900=125(万元)。

5.可抵免境外税额=96+404×10%=136.4(万元);136.4>125,实际抵免额为125万元。 -

第16题:

(2016年)我国居民企业甲在境外进行了投资,相关投资结构及持股比例如下:

2015年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益为100万元,按照12%的税率缴纳B国预提所得税12万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其中来自境内的应纳税所得额为2400万元。

要求:

(1)简述居民企业可适用境外所得税收抵免的税额范围。

(2)判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

(3)判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

(4)计算企业乙所纳税额属于由企业甲负担的税额。

(5)计算企业甲取得来源于企业乙投资收益的抵免限额。

(6)计算企业甲取得来源于企业乙投资收益的实际抵免限额。答案:解析:(1)居民企业可以就其取得的境外所得直接缴纳和间接负担的境外企业所得性质的税额进行抵免。

(2)企业丙不适用间接抵免优惠政策。企业甲持有企业丙的比例=50%×30%=15%,低于20%。

(3)企业乙适用间接抵免优惠政策。企业甲持有企业乙的比例为50%,大于20%。

(4)企业乙所纳税额属于由企业甲负担的税额=[企业乙就利润和投资收益所实际缴纳的税额(180+12)+企业乙间接负担的税额0]×企业乙向一家上一层企业分配的股息(红利)404÷本层企业所得税后利润额808=96(万元)。

(5)企业甲境外所得=808×50%=404(万元),A国的应纳税所得额=404+96=500(万元),抵免限额=(2400+500)×25%×500÷(2400+500)=125(万元)。

(6)可抵免境外税额=96+404×10%=136.4(万元)

抵免限额=125(万元)

当年实际可抵免的税额为125万元。 -

第17题:

(2016年)甲企业按照国家规定享受3年免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。( )答案:错解析:纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报。 -

第18题:

甲企业为非居民企业,其在南宁、柳州、桂林分别都设有经营场所,其中南宁市为主要机构,以下关于该企业汇总缴纳企业所得税的说法错误的是()。

- A、甲企业要汇总缴纳企业所得税,可以由其主要机构向主管税务机关申请

- B、甲企业必须按照行政许可的要求申请办理汇总缴纳企业所得税

- C、甲企业取得汇总缴纳企业所得税的审批后,可以在每年5月31日前向税务机关申请开具《非居民企业汇总申报企业所得税证明》

- D、甲企业取得《非居民企业汇总申报企业所得税证明》后,柳州和桂林的机构应于每年6月30日前将该证明送交其所在地主管税务机关即可,不需报送其他材料

正确答案:D -

第19题:

甲企业按照国家规定享受3年内免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。

正确答案:错误 -

第20题:

甲公司2015年应纳税所得额为19万元人民币,并符合税法规定的企业所得税小型微利企业的条件,该企业在办理企业所得税预缴及年度汇算清缴申报时,以下说法正确的是()。

- A、预缴时需要报送备案资料办理备案手续

- B、预缴时只需填写预缴申报表即可,不需履行备案手续

- C、汇算清缴时填写完汇算清缴申报表主表及附表(包括相关减免税信息),还必须要填写《企业所得税优惠事项备案表》

- D、纳税人享受小型微利企业的企业所得税优惠时,不需履行备案手续,但是需要留存备查资料

正确答案:B,D -

第21题:

判断题企业所得税的纳税人享受企业所得税免税待遇的,在免税期间无需办理纳税申报。A对

B错

正确答案: 错解析: 暂无解析 -

第22题:

多选题享受专用设备的投资额税额抵免企业所得税优惠的企业,应当实际购置并自身实际投入使用税法规定的专用设备;企业购置上述专用设备在5年内()的,应当停止享受企业所得税优惠,并补缴已经抵免的企业所得税税款。A停用

B转让

C出租

D报废

正确答案: A,C解析: 暂无解析 -

第23题:

判断题甲企业按照国家规定享受3年内免缴企业所得税的优惠待遇,甲企业在这3年内不需办理企业所得税的纳税申报。A对

B错

正确答案: 错解析: 纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报。 -

第24题:

判断题甲企业2018年应纳税所得额为负。由于在纳税年度内亏损,甲企业无须进行2018年度企业所得税纳税申报、汇算清缴。( )A对

B错

正确答案: 对解析:

企业在纳税年度内无论盈利或者亏损,都应当依照规定期限,向税务机关报送预缴企业所得税纳税申报表、年度企业所得税纳税申报表、财务会计报告和税务机关规定应当报送的其他有关资料。