问答题某市服装生产企业,为增值税一般纳税人。2015年度取得销售收入40000万元、投资收益1000万元,发生销售成本28900万元、营业税金及附加1800万元、管理费用3500万元、销售费用4200万元、财务费用1300万元。营业外支出200万元。企业自行计算实现年度利润总额1100万元。2016年初聘请某会计师事务所进行审核,发现以下问题:(1)收入、成本中包含转让旧办公楼合同记载的收入1300万元、成本700万元(其中土地价款200万元),但未缴纳转让环节的相关税费。经评估机构评估该办公楼的重置成本

题目

相似考题

更多“某市服装生产企业,为增值税一般纳税人。2015年度取得销售收入40000万元、投资收益1000万元,发生销售成本2890”相关问题

-

第1题:

某服装公司为增值税一般纳税人。2010年10月份购进一批服装面料,支付货款50万元(不含增值税)。该批服装布料当月加工成服装后全部在国内销售,取得销售收入100万元(不含增值税),同时支付运输费3万元(取得运费发票)。

已知:该公司适用的增值税税率为17%。一般纳税人外购或销售货物所支付的运输费用,根据运费结算单据所列运费金额,依7%的扣除率计算进项税额准予扣除。

要求:根据上述情况回答下列问题。

(1)该公司当月购进服装布料应缴纳的增值税税额是___________万元。

(2)该公司当月允许抵扣的增值税进项税额是___________万元。

(3)该公司当月销售服装应缴纳的增值税税额是___________万元。

正确答案:

【答案】8.5;8.71;8.29。 【解析】购进布料应缴纳的增值税税额=50?17%=8.5(万元)。 当月允许抵扣的增值税进项税额=8.5 3?7%=8.71(万元)。 销售服装的销项税额=100?17%=17(万元)。应缴纳的增值税税额=17-8.71=8.29(万元)。 -

第2题:

某汽车制造厂为增值税一般纳税人,2015年发生下列经济业务:(1)购进原材料一批,已入库,取得增值税专用发票注明的税款1000万元。(2)销售汽车取得销售收入(含税)16380万元。(3)兼营汽车租赁业务取得收入60万元。(4)兼营运输业务取得收入100万元。该厂适用的消费税税率为5%。根据以上资料,回答下列问题:该企业销售汽车应纳增值税销项税额为( )万元。

A.1784.6

B.1380

C.1000

D.2259.31答案:D解析:本题考查增值税应纳税额的计算。该企业销售汽车应纳增值税销项税额=16380÷(1+76%)×16%=2259.31(万元)。 -

第3题:

某企业2015年度销售收入额为1000万元,营业外收入为100万元,利润总额为50万元,缴纳增值税为30万元,该企业的增值税税负率为( )。

A.3.0%

B.3.4%

C.17%

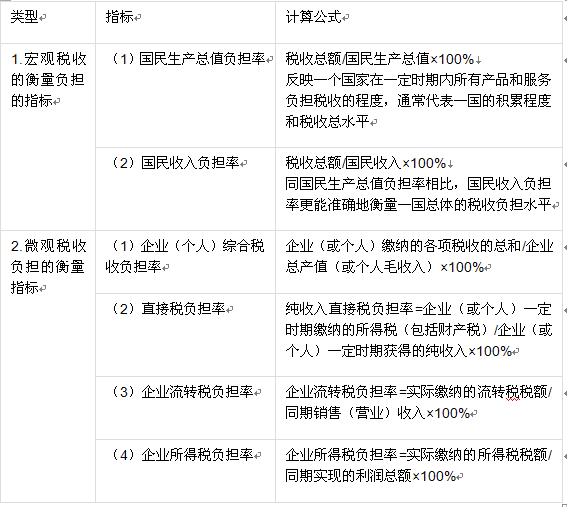

D.68%答案:A解析:本题考查税收负担的衡量指标。

企业流转税负担率=实际缴纳的流转税税额/同期销售(营业)收入×100%=30/1000=3.0%。 -

第4题:

共用题干

某服装外贸企业2013年度发生的经济业务如下所示:取得销售收入共计1000万元,支付合理的工资薪金共计300万元,业务宣传费160万元,职工教育经费15万元,利润总额为500万元。另外,企业购置安全生产专用设备支出100万元,已投入使用。设该服装企业为增值税一般纳税人,企业所得税征税率为25%。该企业本年度应纳企业所得税()万元。

A:119.375

B:120.375

C:125

D:115答案:A解析:A项所述错误,该企业增值税税率为17%,不是13%。B项所述错误,业务宣传费和广告费不超过当年销售收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除。而业务招待费是按照发生额的60%扣除,但最高不得超过当年销售收入的5‰。C、D两项表述的内容是正确的。

本题中,业务宣传费多列支10万元;职工教育经费多列支7.5万元。在利润总额500万的基础上调整计算应纳税所得额=500+10+7.5=517.5(万元),应纳所得税=517.5*25%-10=119.375(万元)。

企业发生的符合条件的业务宣传费支出,准予税前扣除的最高限额为当年销售收入15%。销售收入的15%=1000*15%=150(万元);业务宣传费实际支出额为160万元。因此,该企业不允许本年度税前扣除的业务宣传费=160-150=10(万元)。

企业发生的职工教育经费支出,不超过工资薪金总额2.5%准予扣除。工资薪金的2.5%=300*2.5%=7.5(万元),职工教育经费实际支出为15万元。该企业本年度允许在税前扣除的职工教育经费为7.5万元。

企业购置并实际使用税法规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。该专用设备投资额的10%=100*10%=10(万元)。 -

第5题:

某企业2015年度销售收入额为1000万元,营业外收入为100万元,增值额为200万元,利润总额为50万元,缴纳增值税为34万元,该企业的增值税税负率为( )。A.3.0%

B.3.4%

C.17%

D.68%答案:B解析:

-

第6题:

某企业2015年度销售收入为1000万元,营业外收入为100万元,利润总额为50万元,缴纳增值税为34万元,该企业的增值税税负率为( )。A.3.0%

B.3.4%

C.17%

D.68%答案:B解析:本题考查税收负担的衡量指标。企业流转税税负率=实际缴纳的流转税税额/同期销售收入(营业收入)×100%=34/1000×100%=3.4%。 -

第7题:

某市商业企业为一般纳税人,2019年8月销售其当年新建宿舍楼一栋,取得不含增值税销售收入7000万元,已知该企业取得土地使用权所支付的金额为1000万元,开发成本为1500万元,该企业能够按房地产项目计算分摊银行借款利息100万元,并取得合法凭证。已知房地产开发费用扣除比例为4%,不考虑地方教育附加。该企业销售宿舍楼应缴纳的土地增值税为( )万元。A、1173.45

B、1701.78

C、1492.48

D、1411.75答案:B解析:扣除项目金额=取得土地使用权所支付的金额及开发成本+房地产开发费用+税费=1000+1500+100+(1000+1500)×4%+7000×9%×(7%+3%)+7000×0.05%=2766.50(万元)

增值额=7000-2766.50=4233.50(万元)

增值率=4233.50÷2766.50×100%=153.03%,适用50%税率,速算扣除系数15%。

土地增值税税额=4233.50×50%-2766.50×15%=1701.78(万元) -

第8题:

某客户的2015年度的销售收入为1000万元,销售成本为600万元,净利润为200万元,则该客户的销售毛利率为( )。A.20%

B.40%

C.60%

D.80%答案:B解析:该客户的销售毛利率为:(销售收入-销售成本)/销售收入=(1000-600)/1000=40%

考点:单一法人客户信用风险识别 -

第9题:

某市服装生产企业为增值税一般纳税人,2017年5月发生以下经营业务: (1)购入一批原材料,取得的增值税专用发票注明价款200万元,增值税税额34万元;委托甲运输企业(增值税一般纳税人)运送材料,取得的增值税专用发票上注明运费3万元。 (2)接受乙律师事务所(增值税一般纳税人)提供的法律咨询服务,取得的增值税专用发票上注明金额10万元。 (3)初次购买税控系统专用设备,取得的增值税专用发票上注明价款3万元,增值税0.51万元。 (4)采用分期收款方式销售服装一批,合同不含税金额为800万元,按照合同当月应收取60%的价款;采用直接收款方式销售一批服装,取得不含税收入300万元。 (5)为丙企业提供服装设计服务,取得含税收入150万元;为丁企业提供创意策划服务,取得含税收入40.8万元。 (6)将闲置办公场所出租,租赁期为2017年6月至2017年11月,每月不含税租金10万元,当月预收3个月的租金。 其他相关资料:企业取得的增值税专用发票均在当月通过认证并允许抵扣,不动产租赁采用一般计税方法计税。 要求:根据上述资料,回答下列问题。 该企业当月销售服装的销项税额为()万元。

- A、187

- B、132.6

- C、121

- D、51

正确答案:B -

第10题:

某企业2015年度销售收入额为1000万元,营业外收入为100万元,增值额为200万元,利润总额为50万元,缴纳增值税为34万元,该企业的增值税税负率为()。

- A、3.0%

- B、3.4%

- C、17%

- D、68%

正确答案:B -

第11题:

问答题3.机构所在地在A县的甲服装生产企业是增值税一般纳税人,2017年2月在A县取得含税服装销售收入30万元,为其他企业设计服装收取含税设计费3万元,当月发生进项税2.5万元(均取得增值税专用发票),将位于B市的一处办公用房(系2016年5月1日后取得)出租,收取含税月租金6.66万元。已知,本月取得的增值税抵扣凭证在本月认证并抵扣,要求计算:(2)甲企业在A县应缴纳的增值税;正确答案:解析: -

第12题:

单选题某市服装生产企业为增值税一般纳税人,2017年5月发生以下经营业务: (1)购入一批原材料,取得的增值税专用发票注明价款200万元,增值税税额34万元;委托甲运输企业(增值税一般纳税人)运送材料,取得的增值税专用发票上注明运费3万元。 (2)接受乙律师事务所(增值税一般纳税人)提供的法律咨询服务,取得的增值税专用发票上注明金额10万元。 (3)初次购买税控系统专用设备,取得的增值税专用发票上注明价款3万元,增值税0.51万元。 (4)采用分期收款方式销售服装一批,合同不含税金额为800万元,按照合同当月应收取60%的价款;采用直接收款方式销售一批服装,取得不含税收入300万元。 (5)为丙企业提供服装设计服务,取得含税收入150万元;为丁企业提供创意策划服务,取得含税收入40.8万元。 (6)将闲置办公场所出租,租赁期为2017年6月至2017年11月,每月不含税租金10万元,当月预收3个月的租金。 其他相关资料:企业取得的增值税专用发票均在当月通过认证并允许抵扣,不动产租赁采用一般计税方法计税。 要求:根据上述资料,回答下列问题。 该企业当月应缴纳增值税()万元。A111.77

B111.47

C97.46

D108.26

正确答案: D解析: 纳税人初次购买税款系统专用设备支付的费用,可凭专用发票在增值税应纳税额中全额抵减(抵减额为价税合计额)。 该企业当月应缴纳增值税=146.7-34.93-(3+0.51)=108.26(万元) -

第13题:

某汽车制造厂为增值税一般纳税人,2015年发生下列经济业务:(1)购进原材料一批,已入库,取得增值税专用发票注明的税款1000万元。(2)销售汽车取得销售收入(含税)16380万元。(3)兼营汽车租赁业务取得收入60万元。(4)兼营运输业务取得收入100万元。该厂适用的消费税税率为5%。根据以上资料,回答下列问题:该企业销售汽车应纳消费税为( )万元。

A.706.03

B.819

C.600

D.1638答案:A解析:本题考查消费税应纳税额的计算。该企业销售汽车应纳消费税=16380÷(1+16%)×5%=706.03(万元)。 -

第14题:

某汽车制造厂为增值税一般纳税人,2015年发生下列经济业务:(1)购进原材料一批,已入库,取得增值税专用发票注明的税款1000万元。(2)销售汽车取得销售收入(含税)16380万元。(3)兼营汽车租赁业务取得收入60万元。(4)兼营运输业务取得收入100万元。该厂适用的消费税税率为5%。根据以上资料,回答下列问题:该企业运输业务应纳增值税为( )万元。

A.6

B.7

C.10

D.17答案:C解析:本题考查运输业应纳增值税的计算。交通运输业应纳增值税税率为10%。该企业运输业务应纳增值税=100×10%=10(万元)。 -

第15题:

共用题干

某服装外贸企业2013年度发生的经济业务如下所示:取得销售收入共计1000万元,支付合理的工资薪金共计300万元,业务宣传费160万元,职工教育经费15万元,利润总额为500万元。另外,企业购置安全生产专用设备支出100万元,已投入使用。设该服装企业为增值税一般纳税人,企业所得税征税率为25%。本年度允许该企业税前扣除的职工教育经费为()万元。

A:15

B:3.75

C:7.5

D:10答案:C解析:A项所述错误,该企业增值税税率为17%,不是13%。B项所述错误,业务宣传费和广告费不超过当年销售收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除。而业务招待费是按照发生额的60%扣除,但最高不得超过当年销售收入的5‰。C、D两项表述的内容是正确的。

本题中,业务宣传费多列支10万元;职工教育经费多列支7.5万元。在利润总额500万的基础上调整计算应纳税所得额=500+10+7.5=517.5(万元),应纳所得税=517.5*25%-10=119.375(万元)。

企业发生的符合条件的业务宣传费支出,准予税前扣除的最高限额为当年销售收入15%。销售收入的15%=1000*15%=150(万元);业务宣传费实际支出额为160万元。因此,该企业不允许本年度税前扣除的业务宣传费=160-150=10(万元)。

企业发生的职工教育经费支出,不超过工资薪金总额2.5%准予扣除。工资薪金的2.5%=300*2.5%=7.5(万元),职工教育经费实际支出为15万元。该企业本年度允许在税前扣除的职工教育经费为7.5万元。

企业购置并实际使用税法规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。该专用设备投资额的10%=100*10%=10(万元)。 -

第16题:

共用题干

某服装外贸企业2013年度发生的经济业务如下所示:取得销售收入共计1000万元,支付合理的工资薪金共计300万元,业务宣传费160万元,职工教育经费15万元,利润总额为500万元。另外,企业购置安全生产专用设备支出100万元,已投入使用。设该服装企业为增值税一般纳税人,企业所得税征税率为25%。根据我国税法规定,企业购置并实际使用安全生产专用设备,可以按设备投资额的一定比例抵免企业当年的应纳税额,则该企业可以抵免的应纳税额为()万元。

A:15

B:20

C:100

D:10答案:D解析:A项所述错误,该企业增值税税率为17%,不是13%。B项所述错误,业务宣传费和广告费不超过当年销售收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除。而业务招待费是按照发生额的60%扣除,但最高不得超过当年销售收入的5‰。C、D两项表述的内容是正确的。

本题中,业务宣传费多列支10万元;职工教育经费多列支7.5万元。在利润总额500万的基础上调整计算应纳税所得额=500+10+7.5=517.5(万元),应纳所得税=517.5*25%-10=119.375(万元)。

企业发生的符合条件的业务宣传费支出,准予税前扣除的最高限额为当年销售收入15%。销售收入的15%=1000*15%=150(万元);业务宣传费实际支出额为160万元。因此,该企业不允许本年度税前扣除的业务宣传费=160-150=10(万元)。

企业发生的职工教育经费支出,不超过工资薪金总额2.5%准予扣除。工资薪金的2.5%=300*2.5%=7.5(万元),职工教育经费实际支出为15万元。该企业本年度允许在税前扣除的职工教育经费为7.5万元。

企业购置并实际使用税法规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。该专用设备投资额的10%=100*10%=10(万元)。 -

第17题:

共用题干

某服装外贸企业2013年度发生的经济业务如下所示:取得销售收入共计1000万元,支付合理的工资薪金共计300万元,业务宣传费160万元,职工教育经费15万元,利润总额为500万元。另外,企业购置安全生产专用设备支出100万元,已投入使用。设该服装企业为增值税一般纳税人,企业所得税征税率为25%。下列选项中,表述正确的有()。

A:该企业增值税征税率为13%

B:业务宣传费和业务招待费准予在税前扣除的标准一样

C:林木类生产性生物资产的折旧年限最低为10年

D:与生产经营活动有关的固定资产的折旧年限最低为5年答案:C,D解析:A项所述错误,该企业增值税税率为17%,不是13%。B项所述错误,业务宣传费和广告费不超过当年销售收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除。而业务招待费是按照发生额的60%扣除,但最高不得超过当年销售收入的5‰。C、D两项表述的内容是正确的。

本题中,业务宣传费多列支10万元;职工教育经费多列支7.5万元。在利润总额500万的基础上调整计算应纳税所得额=500+10+7.5=517.5(万元),应纳所得税=517.5*25%-10=119.375(万元)。

企业发生的符合条件的业务宣传费支出,准予税前扣除的最高限额为当年销售收入15%。销售收入的15%=1000*15%=150(万元);业务宣传费实际支出额为160万元。因此,该企业不允许本年度税前扣除的业务宣传费=160-150=10(万元)。

企业发生的职工教育经费支出,不超过工资薪金总额2.5%准予扣除。工资薪金的2.5%=300*2.5%=7.5(万元),职工教育经费实际支出为15万元。该企业本年度允许在税前扣除的职工教育经费为7.5万元。

企业购置并实际使用税法规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。该专用设备投资额的10%=100*10%=10(万元)。 -

第18题:

某制药企业为增值税一般纳税人,主要生产降压药品和避孕药品,2018年12月购买用于生产降压药品的原材料,取得增值税专用发票上注明的增值税税额为12万元,购买用于生产避孕药品的原材料,取得增值税专用发票上注明的增值税税额为5万元。另外为降压药品和避孕药品生产线职工购进劳保服装,取得的增值税专用发票上注明增值税2万元。当月销售药品共计取得不含税销售收入108万元,其中包括避孕药品销售收入18万元。则该制药企业2018年12月应缴纳增值税( )万元。A.0

B.0.4

C.0.73

D.7.76答案:C解析:可以抵扣的进项税额=当月无法划分的全部进项税额×当月应税项目销售额÷当月全部销售额合计,该制药企业2018年12月应缴纳增值税=(108-18)×16%-12-2×(108-18)÷108=0.73(万元)。 -

第19题:

(2015年)某服装厂为增值税一般纳税人。2019年2月,销售服装(增值税税率16%)开具增值税专用发票,取得含税销售额200万元;开具增值税普通发票,取得含税销售额120万元。将外购的布料(增值税税率16%)用于集体福利,该布料购进价20万元,同类布料不含税销售价为30万元。根据增值税法律制度的规定,该服装厂当月增值税应纳税额为(??? )万元。A.44.14

B.40.94

C.39.34

D.51.2答案:A解析:(1)销售服装时不论是否开具增值税专用发票,均应计算销项税额;(2)该服装厂当月增值税销项税额=(200+120)÷(1+16%)×16%=44.14(万元);(3)将购进的布料用于集体福利,不视同销售,对应的进项税额不得抵扣。本题该服装厂当月增值税的应纳税额=44.14-0=44.14(万元)。

(2)适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额 -

第20题:

某服装生产企业2008年度取得生产经营收入总额3500万元,发生销售成本2000万元、财务费用150万元、管理费用200万元、销售费用300万元、上缴增值税60万元、消费税140万元、城市维护建设税14万元、教育费附加6万元,“营业外支出”账户中赞助支出10万元、通过公益性社会团体向灾区捐赠25万元。要求:计算该服装生产企业2008年度利润总额?

正确答案: 企业2008年度利润总额=3500-2000-150-200-300-140-14-6-10-25=655(万元) -

第21题:

某市服装生产企业,为增值税一般纳税人。2015年度取得销售收入40000万元、投资收益1000万元,发生销售成本28900万元、营业税金及附加1800万元、管理费用3500万元、销售费用4200万元、财务费用1300万元。营业外支出200万元。企业自行计算实现年度利润总额1100万元。 2016年初聘请某会计师事务所进行审核,发现以下问题: (1)收入、成本中包含转让旧办公楼合同记载的收入1300万元、成本700万元(其中土地价款200万元),但未缴纳转让环节的相关税费。经评估机构评估该办公楼的重置成本为1600万元,成新度折扣率5成。 (2)8月中旬购买安全生产专用设备(属于企业所得税优惠目录规定范围)一台,取得增值税专用发票注明金额36万元、进项税额6.12万元,当月投入使用,企业将其费用一次性计入了成本扣除。 (3)接受非股东单位捐赠原材料一批,取得增值税专用发票注明金额30万元、进项税额5.1万元,直接记入了“资本公积”账户核算。 (4)管理费用中含业务招待费用130万元。 (5)成本、费用中含实发工资总额1200万元、职工福利费180万元、职工工会经费28万元、职工教育经费40万元。 (6)投资收益中含转让国债收益85万元,该国债购入面值72万元,发行期限3年,年利率5%,转让时持有天数为700天。 (7)营业外支出中合通过当地环保部门向环保设施建设捐款180万元并取得合法票据。 (其他相关资料:假设税法规定安全专用设备折旧年限为10年,不考虑残值;城市维护建设税税率7%;产权转移书据印花税税率0.5‰) 计算该企业2015年度应缴纳的企业所得税。

正确答案: 该企业2015年度应缴纳企业所得税=1156.16×25%-36×10%=285.44(万元) -

第22题:

单选题某商贸企业属于增值税一般纳税人,采用售价金额核算法核算库存商品,2015年2月初库存商品成本为1200万元,售价总额为1500万元,本月购进商品进价成本为1000万元,售价总额为1250万元,本月销售收入1170万元(含税),则月末结存库存商品的实际成本为()万元。A1200

B1220

C1320

D1400

正确答案: C解析: 暂无解析 -

第23题:

问答题3.机构所在地在A县的甲服装生产企业是增值税一般纳税人,2017年2月在A县取得含税服装销售收入30万元,为其他企业设计服装收取含税设计费3万元,当月发生进项税2.5万元(均取得增值税专用发票),将位于B市的一处办公用房(系2016年5月1日后取得)出租,收取含税月租金6.66万元。已知,本月取得的增值税抵扣凭证在本月认证并抵扣,要求计算:(3)甲企业在B市应缴纳的城建税及两个附加合计金额;正确答案:解析: -

第24题:

单选题某服装厂为增值税一般纳税人。2015年2月,销售服装开具增值税专用发票,取得含税销售额200万元;开具增值税普通发票,取得含税销售额120万元。将外购的布料用于集体福利,该布料购进价20万元,同类布料不含税销售价为30万元。根据增值税法律制度的规定,该服装厂当月增值税销项税额为()万元。A46.5

B49.9

C51.6

D54.4

正确答案: A解析: (1)将购进的布料用于集体福利,不视同销售,对应的进项税额不得抵扣;(2)销售服装时不论是否开具增值税专用发票,均应计算销项税额;(3)该服装厂当月增值税销项税额=(200+120)÷(1+17%)×17%=46.5(万元);(4)假定该服装厂本月还取得了其他依法允许抵扣的进项税额5万元,则本月增值税应纳税额=46.5-5=41.5(万元)。