王先生为某集团的分公司经理,2018年10月个人所得税的项目如下:(1)工资收入9000元。(2)赴外地讲学取得劳务报酬所得5000元。(3)本月月末又取得储蓄存款利息收入1800元。(4)住房出租收入3000元。根据以上资料,回答下列问题:王先生工资收入应纳的个人所得税为( )元。 A.200 B.325 C.400 D.190

题目

王先生为某集团的分公司经理,2018年10月个人所得税的项目如下:(1)工资收入9000元。(2)赴外地讲学取得劳务报酬所得5000元。(3)本月月末又取得储蓄存款利息收入1800元。(4)住房出租收入3000元。根据以上资料,回答下列问题:

王先生工资收入应纳的个人所得税为( )元。

A.200

B.325

C.400

D.190

A.200

B.325

C.400

D.190

相似考题

更多“王先生为某集团的分公司经理,2018年10月个人所得税的项目如下:(1)工资收入9000元。(2)赴外地讲学取得劳务报酬所得5000元。(3)本月月末又取得储蓄存款利息收入1800元。(4)住房出租收入3000元。根据以上资料,回答下列问题:”相关问题

-

第1题:

王先生为某集团的分公司经理,2018年10月个人所得税的项目如下:(1)工资收入9000元。(2)赴外地讲学取得劳务报酬所得5000元。(3)本月月末又取得储蓄存款利息收入1800元。(4)住房出租收入3000元。根据以上资料,回答下列问题:利息收入应纳的个人所得税为( )元。

A.0

B.360

C.720

D.760答案:A解析:本题考查个人所得税应纳税额的计算。储蓄存款在2008年10月9日后孳生的利息所得免征个人所得税。 -

第2题:

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

王先生1月份共缴纳个人所得税( )元。A.1925

B.2285

C.1440

D.2600答案:C解析:王先生1月份应纳个人所得税税额=800+640=1440(元)。 -

第3题:

李先生为某集团的部门经理,2017年5月取得收入的情况如下:

(1)工资收入6000元;

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月末又取得储蓄存款利息收入1 800元;

(4)住房出租收入2000元。李先生的工资收入所得应纳税额为( )元。A.145

B.325

C.150

D.200答案:A解析:李先生的工资收入所得应纳税额=(6000-3500)×10%-105=145(元)。 -

第4题:

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

王先生工资收入应预缴个人所得税( )元。A.200

B.325

C.450

D.0答案:D解析:对于在中国境内任职、受雇的中国公民,其每月的工资、薪金收入额允许减除5000元的费用,余额为应纳税所得额。王先生应纳税所得额=5000-5000=0(元)。 -

第5题:

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

王先生利息收入应缴纳个人所得税( )元。A.0

B.360

C.720

D.760答案:A解析:国债和国家发行的金融债券利息,免征个人所得税。 -

第6题:

共用题干

李某2012年5月份收入情况如下:(1)取得劳务报酬收入20000元。(2)取得股息收入1000元;国库券利息收入200元。(3)取得稿酬收入5000元。(4)取得特许权使用费收入10000元,并将其中的5000元通过民政部门捐赠给希望工程基金会。根据以上资料,回答下列问题:劳务报酬收入应纳个人所得税税额为()元。

A:3200

B:4000

C:4800

D:6000答案:A解析:劳务报酬的扣除额为20000*20%=4000(元),李某的稿酬收入应按20%的比例税率计算应纳税额,并按应纳税额减征30%,李某取得的特许权使用费收入扣除额为2000元。

劳务报酬收入应纳个人所得税税额=20000*(1-20%)*20%=3200(元)。

稿酬所得应纳税所得额=5000*(1-20%)=4000(元);应纳个人所得税=4000*20%*(1-30%)=560(元)。

特许权使用费应纳税所得额=10000*(1-20%)=8000(元);捐赠扣除限额=8000*30%=2400(元);由于实际捐赠额超过扣除限额,因此应该按扣除限额扣除,超过部分应计算缴纳个人所得税。

应纳所得税=3200+1000*20%+560+[10000*(1-20%)一2400]*20%=5080(元)。 -

第7题:

王先生为某集团的分公司经理,2014年5月个人所得税的项目如下:

(1)工资收入5000元;

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月末又取得储蓄存款利息收入1800元;

(4)住房出租收入4000元。

根据以上资料,回答下列问题:

王先生5月份共纳的个人所得税为( )元。 查看材料A.1925

B.2285

C.1645

D.2600答案:C解析:王先生5月份应纳个人所得税=45+800+800=1645(元)。 -

第8题:

李先生为某集团的部门经理,2017年5月取得收入的情况如下:

(1)工资收入6000元;

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月末又取得储蓄存款利息收入1 800元;

(4)住房出租收入2000元。李先生的利息收入所得应纳税额为( )元。A.200

B.75

C.60

D.360答案:D解析:利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。利息、股息、红利所得,以支付利息、股息、红利时取得的收入为一次。利息所得适用比例税率,税率为20%,李先生的利息收入所得应纳税额=1800×20%=360(元)。 -

第9题:

不定项题本题涉及个人所得税、营改增。某公司高级工程师陈先生2013年10月取得如下收入:(1)工资收入7000元;(2)一次性稿费收入5000元;(3)一次性讲学收入500元;(4)一次性翻译资料收入3000元;(5)到期国债利息收入1286元;(6)出租用于居住的住房,取得出租住房的租金收入为6000元;(7)为某公司提供技术咨询,一次性取得报酬14000元。已知:上述收入计算个人所得税时均不考虑缴纳的其他税费。要求:根据上述资料,回答下列(1)~(4)小题。陈先生讲学收入与翻译收入在10月份合计应纳个税()元。A540

B440

C480

D308

正确答案: A解析: 暂无解析 -

第10题:

不定项题某大学陈教授2013年11月取得如下收入:(1)工资收入4800元。(2)一次性稿费收入5000元。(3)一次性讲学收入500元。(4)一次性翻译资料收入3000元。(5)到期国债利息收入1286元。(6)为某公司提供技术咨询,一次性取得报酬24000元。(7)出租用于居住的住房,取得出租住房的租金收入为3000元,缴纳相关税费99元。要求:根据上述资料,分析回答下列小题。下列关于陈教授各项收入的征税规定,不正确的是()。A工资收入的应纳税所得额为2800元

B一次性稿费收入,按照稿酬所得征税

C一次性讲学收入,按照劳务报酬所得征税

D一次性翻译资料收入,按照稿酬所得征税

正确答案: D解析: 暂无解析 -

第11题:

不定项题某大学陈教授2013年11月取得如下收入:(1)工资收入4800元。(2)一次性稿费收入5000元。(3)一次性讲学收入500元。(4)一次性翻译资料收入3000元。(5)到期国债利息收入1286元。(6)为某公司提供技术咨询,一次性取得报酬24000元。(7)出租用于居住的住房,取得出租住房的租金收入为3000元,缴纳相关税费99元。要求:根据上述资料,分析回答下列小题。对于陈教授出租住房的征税规定,正确的是()。A出租住房收入3000元,可以减除800元的定额费用

B出租住房时缴纳的其他税费可以在计算个人所得税前扣除

C出租住房收入按照财产租赁所得征税,适用20%的比例税率

D出租住房收入应缴纳的个人所得税为420.2元

正确答案: D解析: 暂无解析 -

第12题:

不定项题某大学陈教授2013年11月取得如下收入:(1)工资收入4800元。(2)一次性稿费收入5000元。(3)一次性讲学收入500元。(4)一次性翻译资料收入3000元。(5)到期国债利息收入1286元。(6)为某公司提供技术咨询,一次性取得报酬24000元。(7)出租用于居住的住房,取得出租住房的租金收入为3000元,缴纳相关税费99元。要求:根据上述资料,分析回答下列小题。下列关于陈教授各项收入的应纳税额,计算正确的是()。A工资收入应纳个人所得税115元

B一次性稿费收入应纳个人所得税800元

C一次性讲学收入应纳个人所得税160元

D一次性翻译资料收入应纳个人所得税440元

正确答案: A解析: 暂无解析 -

第13题:

共用题干

马先生2006年3月取得以下收入:(1)工资收入2900元;(2)一次性稿酬收入5000元;(3)一次性讲学收入500元;(4)一次性翻译资料收入3000元;(5)到期国债利息收入1285元。根据资料回答下列问题。马先生2006年3月份取得的讲学收入应纳个人所得税为()。

A:0

B:50元

C:100元

D:200元答案:A解析: -

第14题:

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

王先生财产租赁应缴纳个人所得税( )元。A.640

B.700

C.800

D.900答案:A解析:财产租赁所得,每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额。故应纳税所得额为4000-800=3200元:财产租赁适用20%比例税率,王先生财产租赁应纳个人所得税税额=3200×20%=640(元)。 -

第15题:

共用题干

刘某2010年5月份收入情况如下:

(1)取得劳务报酬收入50000。

(2)取得股票红利收入2000元;国库券利息收入500元

(3)取得稿酬收入3800元。

(4)取得特许权使用费收入20000元,并将其中的4500元通过民政部门捐赠给希望工程基金会。

根据上述资料,回答下列问题:劳务报酬收入应纳个人所得税税额为()。

A:10000元

B:8000元

C:6360元

D:12000元答案:A解析:1,本题考查准予抵扣的进项税额。准予抵扣的进项税额40*2000*13%=10400元。

2,本题考查应纳消费税的计算。销售粮食白酒应纳消费税=8*1.5*25%*10000+8*0.5*1000*2=38000元。1万元=10000元;1吨=1000*2斤,此处是单位换算。

3,本题考查增值税销项税额。酒厂销售粮食白酒应纳增值税销项税额为1.5*8*17%*10000=20400元。

4,本题考查应纳增值税的计算。酒厂当期应纳增值税1.5*8*17%*10000-1*7%*10000-0.2*40*13%*10000=9300元。

5,本题考查纳税的征收管理。企业销售过程中发生的运输费用,是普通运输发票,就可以按照7%计算进项税。 -

第16题:

李先生为某集团的部门经理,2017年5月取得收入的情况如下:

(1)工资收入6000元;

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月末又取得储蓄存款利息收入1 800元;

(4)住房出租收入2000元。李先生的劳务报酬所得应纳税额为( )元。A.1000

B.850

C.800

D.625答案:C解析:劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。李先生的劳务报酬所得应纳税额=5000×(1-20%)×20%=800(元)。 -

第17题:

共用题干

李某2012年5月份收入情况如下:(1)取得劳务报酬收入20000元。(2)取得股息收入1000元;国库券利息收入200元。(3)取得稿酬收入5000元。(4)取得特许权使用费收入10000元,并将其中的5000元通过民政部门捐赠给希望工程基金会。根据以上资料,回答下列问题:李某5月应纳个人所得税为()元。

A:4300

B:5080

C:6360

D:8760答案:B解析:劳务报酬的扣除额为20000*20%=4000(元),李某的稿酬收入应按20%的比例税率计算应纳税额,并按应纳税额减征30%,李某取得的特许权使用费收入扣除额为2000元。

劳务报酬收入应纳个人所得税税额=20000*(1-20%)*20%=3200(元)。

稿酬所得应纳税所得额=5000*(1-20%)=4000(元);应纳个人所得税=4000*20%*(1-30%)=560(元)。

特许权使用费应纳税所得额=10000*(1-20%)=8000(元);捐赠扣除限额=8000*30%=2400(元);由于实际捐赠额超过扣除限额,因此应该按扣除限额扣除,超过部分应计算缴纳个人所得税。

应纳所得税=3200+1000*20%+560+[10000*(1-20%)一2400]*20%=5080(元)。 -

第18题:

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

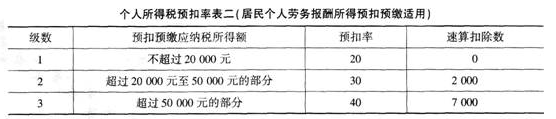

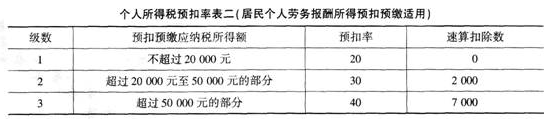

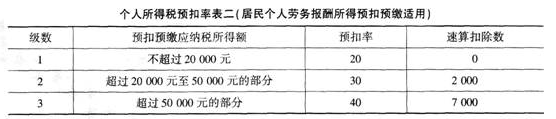

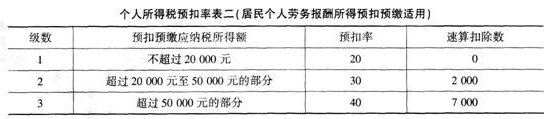

王先生劳务报酬所得应预缴个人所得税( )元。A.600

B.700

C.800

D.1000答案:C解析:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按收入的20%计算。王先生应纳税所得额5000×(1-20%)=4000元<20000元,根据劳务报酬所得适用个人所得税预扣率表,预扣率为20%,故劳务报酬应预扣预缴个人所得税4000×20%=800(元)。 -

第19题:

李先生为某集团的部门经理,2017年5月取得收入的情况如下:

(1)工资收入6000元;

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月末又取得储蓄存款利息收入1 800元;

(4)住房出租收入2000元。李先生的住房出租所得应纳税额为( )元。A.240

B.400

C.320

D.170答案:A解析:财产租赁所得,每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额。财产租赁所得,以一个月内取得的收入为一次。李先生的住房出租所得应纳税额=(2000-800)×20%=240(元)。 -

第20题:

不定项题某大学陈教授2013年11月取得如下收入:(1)工资收入4800元。(2)一次性稿费收入5000元。(3)一次性讲学收入500元。(4)一次性翻译资料收入3000元。(5)到期国债利息收入1286元。(6)为某公司提供技术咨询,一次性取得报酬24000元。(7)出租用于居住的住房,取得出租住房的租金收入为3000元,缴纳相关税费99元。要求:根据上述资料,分析回答下列小题。陈教授取得到期国债利息收入和技术咨询收入的征税规定中,正确的是()。A取得的到期国债利息收入免征个人所得税

B国债利息收入应缴纳的个人所得税为257.2元

C为某公司提供技术咨询适用加成征收

D技术咨询报酬收入应缴纳的个人所得税为3840元

正确答案: B解析: 暂无解析 -

第21题:

不定项题本题涉及个人所得税、营改增。某公司高级工程师陈先生2013年10月取得如下收入:(1)工资收入7000元;(2)一次性稿费收入5000元;(3)一次性讲学收入500元;(4)一次性翻译资料收入3000元;(5)到期国债利息收入1286元;(6)出租用于居住的住房,取得出租住房的租金收入为6000元;(7)为某公司提供技术咨询,一次性取得报酬14000元。已知:上述收入计算个人所得税时均不考虑缴纳的其他税费。要求:根据上述资料,回答下列(1)~(4)小题。针对上述业务,下面的理解错误的是()。A国债利息收入不用缴纳个人所得税

B租金收入应纳的个人所得税为480元

C技术咨询属于国家鼓励项目,其收入免征个人所得税

D技术咨询收入应纳的个人所得税为3760元

正确答案: C解析: 暂无解析 -

第22题:

不定项题本题涉及个人所得税、营改增。某公司高级工程师陈先生2013年10月取得如下收入:(1)工资收入7000元;(2)一次性稿费收入5000元;(3)一次性讲学收入500元;(4)一次性翻译资料收入3000元;(5)到期国债利息收入1286元;(6)出租用于居住的住房,取得出租住房的租金收入为6000元;(7)为某公司提供技术咨询,一次性取得报酬14000元。已知:上述收入计算个人所得税时均不考虑缴纳的其他税费。要求:根据上述资料,回答下列(1)~(4)小题。陈先生出租住房的租金收入应缴纳的税种是()。A房产税

B个人所得税

C增值税及其附加

D营业税

正确答案: D解析: 暂无解析 -

第23题:

不定项题本题涉及个人所得税、营改增。某公司高级工程师陈先生2013年10月取得如下收入:(1)工资收入7000元;(2)一次性稿费收入5000元;(3)一次性讲学收入500元;(4)一次性翻译资料收入3000元;(5)到期国债利息收入1286元;(6)出租用于居住的住房,取得出租住房的租金收入为6000元;(7)为某公司提供技术咨询,一次性取得报酬14000元。已知:上述收入计算个人所得税时均不考虑缴纳的其他税费。要求:根据上述资料,回答下列(1)~(4)小题。陈先生工资薪金收入与稿酬收入在10月份合计应纳个税()元。A805

B1185

C1425

D1625

正确答案: D解析: 暂无解析