某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。1.判断:以上业务(1)的应纳消费税计税基础是30万元,业务(2)的消费税计税基础是4.68万元。A.正确B.错误2.业务(2)的账务处理为()。A、借:银行存款46800贷:主营业务收入40000应交税费—应交增值税(销项税额)6800B、借:银行存款58800

题目

某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。

1.判断:以上业务(1)的应纳消费税计税基础是30万元,业务(2)的消费税计税基础是4.68万元。

A.正确

B.错误

2.业务(2)的账务处理为()。

A、借:银行存款46800贷:主营业务收入40000应交税费—应交增值税(销项税额)6800

B、借:银行存款58800贷:主营业务收入40000应交税费—应交增值税(销项税额)6800应交税费—应交消费税12000

C、借:营业税金及附加12000贷:应交税费—应交消费税12000

D、借:主营业务成本12000贷:应交税费—应交消费税12000

3.业务(1)的账务处理为()。A.借:银行存款351000贷:主营业务收入300000应交税费—应交增值税(销项税额)51000

B.借:银行存款441000贷:主营业务收入300000应交税费—应交增值税(销项税额)51000应交税费—应交消费税90000

C.借:营业税金及附加90000贷:应交税费—应交消费税90000

D.主营业务成本90000贷:应交税费—应交消费税90000

相似考题

更多“某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价 ”相关问题

-

第1题:

某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。下列关于业务(2)说法正确的是()。某化妆品生产企业为一般纳税人,(1)1月15日向某大型商场销售化妆品一批,开具增值税专用发票,价款30万元,税额5.1万元;(2)1月20日向某单位销售化妆品一批,开具普通发票,含税销售额4.68万元。货款均已收妥,该化妆品适用消费税率为30%。要求:根据上述资料回答下列问题:

(1)下列关于业务(1)说法正确的是()

A.应纳增值税为5.1万元

B.应纳消费税为7.69万元

C.应纳消费税为9万元

D.应纳增值税为3.9万元

(2)下列关于业务(2)说法正确的是()。

A.应纳增值税为0.80万元

B.应纳消费税为1.2万元

C.应纳消费税为1.4万元

D.应纳增值税为0.68万元

参考答案:AC;BD

-

第2题:

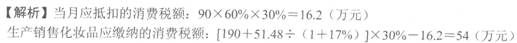

某化妆品生产企业为增值税一般纳税人,10月将外购的散装化妆品的60%生产加工为成套化妆品7800件,对外批发销售5000件,取得不含税销售额190万元;成套化妆品向消费者零售800件,取得含税销售额51.48万元.外购散装化妆品时,取得的增值税专用发票注明价款为90万元。本期生产销售化妆品应缴纳的消费税税额为( )万元。

A.28.2

B.3012

C.70.2

D.54

正确答案:D

-

第3题:

某化妆品生产企业为增值税一般纳税人。2019年3月5日向某大型商场销售高档化妆品一批,开具增值税专用发票,取得不含增值税销售额30万元,增值税额4.8万元;3月20日向某单位销售高档化妆品一批,开具普通发票,取得含增值税销售额4.64万元。计算该化妆品生产企业上述业务应纳消费税额。答案:解析:高档化妆品应税销售额=30+4.64÷(1+16%)=34(万元)

应纳消费税额=34×15%=5.1(万元) -

第4题:

某日用化妆品有限公司为增值税一般纳税人,2019年11月1日向某大型商场销售高档化妆品一-批,开具增值税专用发票,取得不含税销售额30万元,增值税额5.1万元;10日向某单位销售化妆品一批,开具普通发票,取得含税销售额4.68万元。计算该企业11月份应缴纳的消费税额。参考答案:应缴纳的消费税额=[30+4.68÷(1+13%)]×15%=5.12(万元)

-

第5题:

某生产型企业是一般纳税人,主要生产化妆品。2016年1月19日向某大型商场销售化妆品一批,开具增值税专用发票,取得不含增值税销售额30万元,增值税税额5.1万元;次日,向某公司销售化妆品一批,开具普通发票,取得含增值税销售额4.68万元。该化妆品生产企业发生上述业务应交纳的消费税税额为( )万元 (化妆品使用消费税税率30%)。A.10.4

B.11.93

C.10.2

D.9答案:C解析:化妆品的应税销售额=30+4.68/(1+17%)=34(万元);应交纳的消费税税额=34×30%=10.2(万元)。 -

第6题:

某化妆品生产企业为增值税一般纳税人。6月15日向某大型商场销售高档化妆品一批,开具增值税专用发票,取得不含增值税销售额50万元,增值税税额6.5万元;6月20日向某单位销售高档化妆品一批,开具普通发票,取得含增值税销售额4.64万元。已知高档化妆品适用消费税税率为15%,计算该企业上述业务应缴纳的消费税税额为()万元。 A.11.14 B.8.20 C.8.12 D.7.137.96

A A【解析】组成计税价格为:l50+60+90=300(万元)当月应抵扣的消费税额:300×80%×30%=72(万元)或90×80%=72(万元)生产销售化妆品应缴纳的消费税额:[300+42.12÷(1+17%)]×30%-72=28.8(万元)