.假设2008年7月1日发行的某债券,面值100元,期限3年,票面利率8%,每半年付一次5息,付息日为6月30日和12月31日。(1)假设等风险证券的市场利率为8%,计算该债券的实际年利率和全部利息在2008年7月1日的现值。(2)假设等风险证券的市场利率为12%,2009年7月1日该债券的市价是85元,该债券是否值得购买?

题目

.假设2008年7月1日发行的某债券,面值100元,期限3年,票面利率8%,每半年付一次5息,付息日为6月30日和12月31日。

(1)假设等风险证券的市场利率为8%,计算该债券的实际年利率和全部利息在2008年7月1日的现值。

(2)假设等风险证券的市场利率为12%,2009年7月1日该债券的市价是85元,该债券是否值得购买?

相似考题

更多“.假设2008年7月1日发行的某债券,面值100元,期限3年,票面利率8%,每半年付一次5息,付息日为6月30日和12月31日。(1)假设等风险证券的市场利率为8%,计算该债券的实际年利率和全部利息在2008年7月1日的现值。(2)假设等风险证券的市场利率为12%,2009年7月1日该债券的市价是85元,该债券是否值得购买?”相关问题

-

第1题:

2015年8月1日,刘先生以95元价格在上海证券交易所购买了甲公司于2015年1月1日发行的公司债券。该债券面值为100元,票面利率4%,到期日为2018年1月1日,每年末付息一次,到期后还本。假设此期间市场利率始终为5%。

该债券属于( )。

A.折价发行债券

B.溢价发行债券

C.零息债券

D.付息债券答案:A,D解析:本题考查债券的类型。该债券的价 格低于债券面值,是折价发行债券。每年年末付 息一次,是附息债券。 -

第2题:

材料题

根据下面材料,回答题。

某债券票面利率为5%,面值100元,每年付息一次,期限2年,到期还本。假设市场利率为4%。

在债券发行时市场利率低于债券票面利率,则( )。查看材料A.债券的购买价高于面值

B.债券的购买价低于面值

C.按面值出售时投资者对该债券的需求减少

D.按面值出售时投资者对该债券的需求增加答案:A,D解析:由于在债券发行时市场利率低于债券票面利率,那么该债券应该溢价发行,即债券的购买价高于面值,若按面值出售,则投资者对该债券的需求增加。 -

第3题:

资料:2007年7月1日发行的某债券,面值100元,期限3年,票面年利率8%,每半年付息一次,.付息日为6月30日和12月31日。

要求:

假设等风险证券的市场利率为10%,计算2007年7月1日该债券的价值。答案:解析:债券价值=4X (P/A,5% ,6) +100x(P/S,5%,6) =20. 30+74. 62 =94. 92(元) -

第4题:

资料:2007年7月1日发行的某债券,面值100元,期限3年,票面年利率8%,每半年付息一次,.付息日为6月30日和12月31日。

要求:

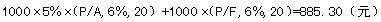

假设等风险证券的市场利率为12%, 2008'年7月1日该债券的市价是85元,试问该债券当时是否值得购买?答案:解析:2008 年7 月 1 日债券价值=4X (P/A,6% ,4) +100x(P/S,6%,4)=13.86 +79.21 =93.07(元) -

第5题:

2019年7月1日发行的某债券,面值为100元,期限为3年,票面年利率为8%,每半年付息一次,付息日为6月30日和12月31日。

要求:

(1)假设等风险证券的市场报价利率为8%,计算该债券的有效年利率和全部利息在2019年7月1日的现值。

(2)假设等风险证券的市场报价利率为10%,计算2019年7月1日该债券的价值。

(3)假设等风险证券的市场报价利率为12%,2020年7月1日该债券的市价是85元,此时该债券是否值得购买?

(4)假设某投资者2021年7月1日以97元购入该债券,那么该投资者持有该债券至到期日的收益率是多少?答案:解析:(1)该债券的有效年利率=(1+8%/2)2-1=8.16%

该债券全部利息的现值=100×8%/2×(P/A,4%,6)=4×5.2421=20.97(元)

(2)2019年7月1日该债券的价值:

100×8%/2×(P/A,5%,6)+100×(P/F,5%,6)=4×5.0757+100×0.7462=94.92(元)

(3)2020年7月1日该债券的价值为:

100×8%/2×(P/A,6%,4)+100×(P/F,6%,4)=4×3.4651+100×0.7921=93.07(元)

该债券价值高于市价85元,故值得购买。

(4)假设该债券的到期收益率为rd,则100×8%/2×(P/A,rd/2,2)+100×(P/F,rd/2,2)=97:

设rd=10%:

100×8%/2×(P/A,10%/2,2)+100×(P/F,10%/2,2)=4×1.8594+100×0.9070=98.14(元)

设rd=12%:

100×8%/2×(P/A,12%/2,2)+100×(P/F,12%/2,2)=4×1.8334+100×0.8900=96.33(元)。

用插补法计算:rd=10%+(98.14-97)/(98.14-96.33)×(12%-10%)=11.26%

即该债券的到期收益率为11.26%。 -

第6题:

假设目前时点是2013年7月1日,A公司准备购买甲公司在2010年1月1日发行的5年期债券,该债券面值1000元,票面年利率10%,于每年6月30日和12月31日付息,到期时一次还本。假设市场利率为8%,则A公司购买时,该债券的价值为( )元。已知:(P/A,4%,3)=2.7751,(P/F,4%,3)=0.8890。A.1020

B.1027.76

C.1028.12

D.1047.11答案:B解析:债券的价值=1000×5%×(P/A,4%,3)+1000×(P/F,4%,3)=50×2.7751+1000×0.8890=1027.76(元)。 -

第7题:

2004年1月某企业发行一种票面利率为6%,每年付息一次,期限3年,面值100元的债券。假设2004年1月至今的市场利率是4%。2007年1月,该企业决定永久延续该债券期限,即实际上实施了债转股,假设此时该企业的每股税后盈利是0.50元,该企业债转股后的股票市价是22元。请根据以上资料回答下列问题:在债券发行时,如果市场利率高于债券票面利率,则( )。

A.债券的购买价高于面值

B.债券的购买价低于面值

C.按面值出售时投资者对该债券的需求减少

D.按面值出售时投资者对该债券的需求增加答案:B,C解析: -

第8题:

某公司拟发行一债券,债券面值为500元,5年到期,票面利率8%,发行时债券市场利率为5%。若到期一次还本付息,该债券价格应为多少才值得购买?

正确答案: (500+500*8%*5)*(PVIF,5%,5)=548.8(元)

债券价格应低于548.8元才值得购买 -

第9题:

某投资者于2005年1月1日以每张1020元的价格购买B企业发行的到期一次还本付息的企业债券。该债券的面值为1000元,期限为3年,于2008年1月1日到期,票面年利率为10%,不计复利。假设购买时市场年利率为8%,不考虑所得税。要求:利用债券估价模型评价该投资者购买此债券是否合算?

正确答案: 该债券的价值=(1000+1000*10%*3)/(1+8%)3=1031.98(元)

由于购买价格1020元,低于该债券的价值。因此投资者购买该债券合算。 -

第10题:

某投资者于2005年1月1日以每张1020元的价格购买B企业发行的到期一次还本付息的企业债券。该债券的面值为1000元,期限为3年,于2008年1月1日到期,票面年利率为10%,不计复利。假设购买时市场年利率为8%,不考虑所得税。要求:假设不考虑资金时间价值,计算该投资者投资债券的最终实际收益率。

正确答案: 若不考虑资金时间价值,投资者投资债券的最终实际收益率=1000*10%/1020*100%=9.8% -

第11题:

问答题A企业2012年7月1日购买某公司2011年1月1日发行的面值为10万元,票面利率8%,期限5年,每半年付息一次的债券,若此时市场利率为10%,计算该债券价值为?若该债券此时市价为94000元,是否值得购买?正确答案:

通过审核题目我们能从已知条件做出判断,知道了未来的价值,求现在的价值用现值公式,所以本题是计算年金现值和复利现值。由于是每半年付息一次,这样我们可以将5年期调整为10个半年,这样计息期就变为10期,年利率也可以调整为半年利率,即4%和5%。又因为题中告诉我们是在2012年7月1日购买2011年1月1日发行的债券,前三期利息已经支付,那么实际计算周期数为10-3=7,由此可以得出:

此时债券的价值=100000×4%×PVIFA5%,7+100000×PVIF5%.7=4000×5.786+100000×0.711=94244(元)。由于此时债券价值94244元大于市价94000元,所以该债券值得购买。解析: 暂无解析 -

第12题:

单选题假设目前时点是2013年7月1日,A公司准备购买甲公司在2010年1月1日发行的5年期债券,该债券面值1000元,票面年利率10%,于每年6月30日和12月31日付息,到期时一次还本。假设市场利率为8%,则A公司购买时,该债券的价值为()元。A1020

B1027.76

C1028.12

D1047.11

正确答案: C解析: 债券的价值=1000×5%×(P/A,4%,3)+1000×(P/F,4%,3)=50×2.7751+1000×0.8890=1027.76(元)。 -

第13题:

某债券票面利率为5%,面值100元,每年计息一次,期限2年,到期还本。假设市场利率为4%。

假设该债券以平价发行,投资者认购后的当期收益率为( )。A、4%

B、5%

C、8%

D、8.5%答案:B解析:当期收益率是指本期获得债券利息额对债券本期市场价格的比率,为100×5%÷100=5%,选B。 -

第14题:

某债券票面利率为5%,面值100元,每年计息一次,期限2年,到期还本。假设市场利率为4%。

在债券发行时市场利率低于债券票面利率,则( )。A、债券的购买价高于面值

B、债券的购买价低于面值

C、按面值出售时投资者对该债券的需求减少

D、按面值出售时投资者对该债券的需求增加答案:A,D解析:由于在债券发行时市场利率低于债券票面利率,那么该债券应该溢价发行,即债券的购买价高于面值,若按面值出售,则投资者对该债券的需求增加。AD正确。 -

第15题:

资料:2007年7月1日发行的某债券,面值100元,期限3年,票面年利率8%,每半年付息一次,.付息日为6月30日和12月31日。

要求:

假设等风险证券的市场利率为8%,计算该债券的实际年利率和单利计息下全部利息在2007年7月1日的现值。答案:解析:债券实际年利率=(1+8%/2)2-1 =8. 16%每次发放的利息= 1OOx8%/2 =4 (元)

利息现值=4/(1 +4%) +4/(1 +8%) +4/(1 +12%) +4/(1 +16%) +4/(1 +20%) +4/ (1 +24%) =3. 846 +3.704+3.571 +3. 448 +

3. 333 +3. 226 =21. 13(元) -

第16题:

N公司发行债券,面值为1000元,票面利率10%,期限10年,市场利率为12%。

要求:(1)如果每年末付息一次,到期还本,计算该债券发行价格。

要求:(2)如果每半年付息一次,到期还本,计算该债券发行价格。答案:解析:

-

第17题:

假设某付息的固定利率债券的起息日为2006年3月8日,债券面值100元,该债券每半年付息,2016年3月8日每单位债券收到本金和利息共计102.1元,则该债券的期限为( ),票面利率为( )。A、9年期;2.1%

B、9年期;4.2%

C、10年期;4.2%

D、10年期;2.1%答案:C解析:2006年到2016年是10年,年票面利率=(102.1-100)×2÷100×100%=4.2%。 -

第18题:

资料:2018年7月1日发行的某债券,面值100元,期限3年,票面年利率8%,每半年付息一次,付息日为6月30日和12月31日。

要求:

(1)假设等风险证券的市场利率为8%,计算该债券的有效年利率和全部利息在2018年7月1日的现值。

(2)假设等风险证券的市场利率为10%,计算2018年7月1日该债券的价值。

(3)假设等风险证券的市场利率为12%,2019年7月1日该债券的市价是85元,试问该债券当时是否值得购买?

(4)某投资者2020年7月1日以97元购入,试问该投资者持有该债券至到期日的收益率是多少?答案:解析:(1)

该债券的有效年利率:(1+8%/2)2 -1=8.16%;

该债券全部利息的现值:4×(P/A,4%,6)=4×5.2421

=20.97(元)

(2)

2018年7月1日该债券的价值:4×(P/A,5%,6)+100×(P/F,5%,6)

=4×5.0757+100×0.7462

=94.92(元)

(3)

2019年7月1日该债券的市价是85元,

该债券的价值为:4×(P/A,6%,4)+100×(P/F,6%,4)

=4×3.4651+100×0.7921

=93.07(元)

该债券价值高于市价,故值得购买。

(4)

该债券的到期收益率:

97=4×(P/A,I/2,2)+100×(P/F,I/2,2)

先用10%试算:

4×(P/A,10%/2,2)+100×(P/F,10%/2,2)

=4×1.8594+100×0.9070

=98.14(元)

再用12%试算:

4×(P/A,12%/2,2)+100×(P/F,12%/2,2)

=4×1.8334+100×0.8900

=96.33(元)

用插值法计算:I=11.26%

即该债券的到期收益率为11.26%。 -

第19题:

某企业2002年1月1日购买华为公司1999年1月1日发行的面值为1000元,票面利率4%,期限10年,每年年末付息一次的债券。若此时市场利率为5%。若该债券此时市价为940元,是否值得购买。

正确答案:若该债券此时市价为940元,内在价值高于市价,所以值得购买。 -

第20题:

兴广公司2011年9月1日购买A公司2010年3月1日发行的面值为1000元的债券,票面利率6%,期限为5年,每半年付息一次,同等风险债券的市场利率为8%。要求:计算该债券的价值,并判断当该债券的市价为935元时,是否值得购买?

正确答案: 计息期数=(5年-1.5年)×2次/年=7次

每期利息=1000×6%/2=30(元)

折现率=8%/2=4%

债券价值=30×(P/A,4%,7)+1000×(P/F,4%,7)=30×6.0021+1000×0.7599=939.963(元)

由于债券价值大于市价,因此该债券值得购买。 -

第21题:

现有A、B两种债券,面值均为1000元,期限均为5年。A债券为分期付息到期一次还本,每个季度付息一次,票面有效年利率为8%;B债券为单利计息,单利折现,到期一次还本付息,票面利率为6%。 (1)计算A债券的票面利率、每个季度的实际票面利率和每次支付的利息; (2)假设发行时的必要报酬率为8%,分别计算A、B债券的价值; (3)如果债券发行两年零两个月后,必要报酬率变为10%,计算A债券的价值。

正确答案: (1)假设A债券的票面利率为r,则(1+r/4)4-1=8%,解得:r=7.77%,每个季度的实际票面利率=7.77%/4=1.94%,每次支付的利息=1000×1.94%=19.4(元)。

(2)发行时A债券的价值=19.4×(P/A,8%/4,4×5)+1000×(P/F,8%/4,4×5)=19.4×16.3514+1000×0.673=990.22(元)

发行时B债券的价值=1000×(1+6%×5)/(1+8%×5)=928.57(元)

3)债券发行两年零两个月之后,A债券还有12次利息未支付,第一次利息在发行两年零三个月时支付,在发行两年零三个月时的价值

=19.4×[1+(P/A,10%/4,12-1)]+1000×(P/F,10%/4,11)

=19.4+19.4×(P/A,2.5%,11)+1000×(P/F,2.5%,11)

=19.4+19.4×[1-(1+2.5%)-11]/2.5%+1000/(F/P,2.5%,11)

=19.4+19.4×[1-1/1.3121]/2.5%+1000/1.3121

=19.4+184.5817+762.1370=966.12(元)

在发行两年零两个月时的价值=966.12×(P/F,2.5%,1/3)=958.20(元) -

第22题:

问答题某企业2002年1月1日购买华为公司1999年1月1日发行的面值为1000元,票面利率4%,期限10年,每年年末付息一次的债券。若此时市场利率为5%。若该债券此时市价为940元,是否值得购买。正确答案: 若该债券此时市价为940元,内在价值高于市价,所以值得购买。解析: 暂无解析 -

第23题:

问答题兴广公司2011年9月1日购买A公司2010年3月1日发行的面值为1000元的债券,票面利率6%,期限为5年,每半年付息一次,同等风险债券的市场利率为8%。要求:计算该债券的价值,并判断当该债券的市价为935元时,是否值得购买?正确答案: 计息期数=(5年-1.5年)×2次/年=7次

每期利息=1000×6%/2=30(元)

折现率=8%/2=4%

债券价值=30×(P/A,4%,7)+1000×(P/F,4%,7)=30×6.0021+1000×0.7599=939.963(元)

由于债券价值大于市价,因此该债券值得购买。解析: 暂无解析