某投资者拟用证券X和证券Y进行组合投资,假设证券X和证券Y的预期收益率分别是:18%和l5%,他的资金投资在x和Y上的比例为60%和40%,那么该投资组合的预期收益率是( )。A.16%B.15.8%C.16.8%D.16.5%

题目

某投资者拟用证券X和证券Y进行组合投资,假设证券X和证券Y的预期收益率分别是:18%和l5%,他的资金投资在x和Y上的比例为60%和40%,那么该投资组合的预期收益率是( )。

A.16%

B.15.8%

C.16.8%

D.16.5%

相似考题

参考答案和解析

正确答案:C

更多“某投资者拟用证券X和证券Y进行组合投资,假设证券X和证券Y的预期收益率分别是:18%和l5%,他 ”相关问题

-

第1题:

( )是资本资产定价模型的假设条件。

Ⅰ.投资者都依据组合的期望收益率和方差选择证券组合

Ⅱ.投资者对证券的收益和风险及证券间的关联性具有完全相同的预期

Ⅲ.证券的收益率具有确定性

Ⅳ.投资者不知足且厌恶风险

A、Ⅰ,Ⅱ

B、Ⅰ,Ⅱ,Ⅳ

C、Ⅰ,Ⅱ,Ⅲ,Ⅳ

D、Ⅱ,Ⅲ,Ⅳ答案:B解析:B

资本资产定价模型的假设条件通常可概括为以下三项:①投资者都依据期望收益率评价证券组合的收益水平,依据方差(或标准差)评价证券组合的风险水平,并采用合理的方法选择最优证券组合;②投资者对证券的收益、风险及证券间的关联性具有完全相同的预期;③资本市场没有摩擦。资本资产定价模型以证券组合管理理论为基础,而投资者不知足且厌恶风险是证券组合管理理论的假设,因而也是资本资产定价模型的假设。 -

第2题:

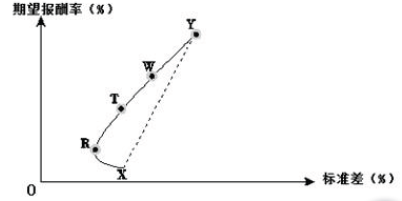

甲公司拟投资于两种证券X 和Y,两种证券期望报酬率的相关系数为0.3,根据投资X 和Y 的不同资金比例测算,投资组合期望报酬率与标准差的关系如下图所示,甲公司投资组合的有效集是( )。A.XR 曲线

B.X、Y 点

C.RY 曲线

D.XRY 曲线答案:C解析:

从最小方差组合点到最高期望报酬率点的那段曲线为有效集。 -

第3题:

假设证券市场禁止卖空交易如果证券市场上存在着如下所述的三个证券组合A、B和C:(1)证券组合A的β系数和期望收益率分别为0.80和10.4%(2)证券组合B的β系数和期望收益率分别为1.00和10.0%;(3)证券组合C的β系数和期望收益率分别为1.20和13.6%。那么用证券组合B和证券组合C构造新证券组合优于用证券组合A和证券组合C构造新证券组合。()答案:错解析:证券组合A的期望收益高于B,且β系数低于B,所以证券组合A优于B因此,用证券组合A和证劵组合C构造新证券组合优于用证券组合B和证券组合C构造新证券组合。 -

第4题:

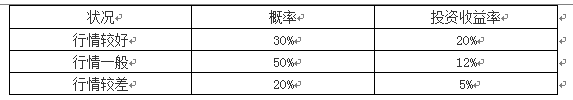

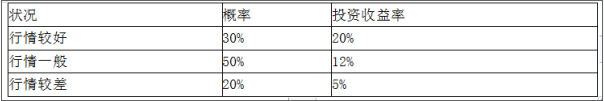

甲公司有一笔闲置资金,拟投资于某证券组合,由X 、Y、Z 三种股票构成,资金权重分别为40%,30%和30%, β系数分别为2.5,1.5 和1。其中X 股票投资收益率的概率分布如下:

Y、Z 预期收益率分别为10%和8%,无风险利率4%, 市场组合必要收益率9%。

求

(1)X 股票预期收益率?

(2)证券组合预期收益率?

(3)证券组合β系数?

(4)利用资本资产定价模型,计算证券组合的必要收益率,判断是否值得投资?答案:解析:(1)X 股票预期收益率?

30%*20%+50%*12%+20x5%= 13%

(2)证券组合预期收益率?

40%x13%+30%x10%+30%x8%= 10.6%

(3)证券组合β系数?

40%x2.5+30%*1.5+30%x1= 1.75

(4)利用资本资产定价模型,计算证券组合的必要收益率,判断是否值得投资?

4%+ 1.75* (9%-4%) = 12.75%

值得投资,因为预期收益率大于必要报酬率。

考点:风险与收益——证券资产组合的风险与收益及资本资产定价模型 -

第5题:

甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%和30%,β系数分别为2.5、1.5和1,其中X股票投资收益率的概率分布如下表所示。

Y、Z股票的预期收益率分别为10%和8%,当前无风险利率为4%,市场组合的必要收益率为9%。

要求:

(1)计算X股票的预期收益率。

(2)计算该证券组合的预期收益率。

(3)计算该证券组合β系数。

(4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。答案:解析:(1)X股票的预期收益率=30%×20%+50%×12%+20%×5%=13%

(2)该证券组合的预期收益率=40%×13%+30%×10%+30%×8%=10.6%

(3)该证券组合β系数=40%×2.5+30%×1.5+30%×1=1.75

(4)该证券组合的必要收益率=4%+1.75×(9%-4%)=12.75%

由于该证券组合的必要收益率12.75%大于该证券组合的预期收益率10.6%,所以该证券组合不值得投资。 -

第6题:

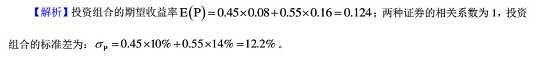

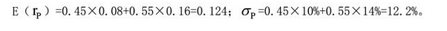

某投资者选择证券甲和证券乙进行组合投资,选两种证券的分析数据如下①证券甲的收益率期型值利和标准差分别为0.08和10%;②证券乙的收益率期望值和标准差分别为为0.16 和 14%,③证券甲和证券乙的相关系数为1,④证券甲和证券乙的投资比重分别为0.45利0.55。那么,( )。A: 该投瓷者的投资组合的期型收盏率等于 0.124

B: 该投资者的投资组合的标准差等于 14 2%

C: 该投资者的投资组合的期型收益率等于0.14

D: 该投资者的投资组合的标准差等于12.2%答案:A,D解析:

-

第7题:

如果证券X和证券Y都是充分分散的投资组合,无风险收益率为3%,证券X和证券Y的贝塔系数分别为1和0.25,预期收益率分别为13%和7%,据此可以推断证券X和证券Y()

- A、都处于均衡状态

- B、存在套利机会

- C、都被低估

- D、都是公平定价

正确答案:B -

第8题:

CAPM模型的理论意义在于()

- A、决定个别证券或组合的预期收益率及系统风险

- B、用来评估证券的相对吸引力

- C、用以指导投资者的证券组合

- D、是进行证券估价和资产组合业绩评估的基础

正确答案:A,B,D -

第9题:

马柯维茨在进行证券组合选择方法的论述时通过假设来简化风险-收益目标。下列关于马柯维茨假设的说法,正确的是()。

- A、投资者在决策中只关心投资的期望收益率和方差

- B、所有资产都可以在市场上买卖

- C、投资者对证券的收益和风险及证券间的关联性具有完全相同的预期

- D、投资者都依据组合的期望收益率和方差选择证券组合

正确答案:A -

第10题:

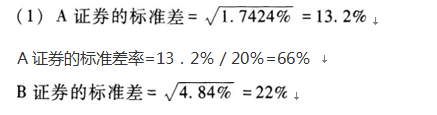

问答题已知:A、B两种证券构成证券投资组合。A证券的预期收益率为20%,方差是1.7424%,投资比重为60%;B证券的预期收益率为25%,方差是4.84%,投资比重为40%;A证券收益率与B证券收益率的相关系数是0.3。要求: (1)通过计算,比较A证券和B证券的风险大小。 (2)计算该证券投资组合的预期收益率。 (3)计算该证券投资组合的标准差。 (4)当A证券收益率与B证券收益率的相关系数为0.5时,组合风险和组合预期收益率会有何变化?正确答案:解析: -

第11题:

单选题假设组合P由两个证券组合X和Y构成,组合X的期望收益和风险水平都较组合Y高,且组合X和Y在P中的投资比重为0.48和0.52.那么()A组合P的风险高于X的风险

B组合P的风险高于Y的风险

C组合P的期望收益高于X的期望收益

D组合P的期望收益高于Y的期望收益

正确答案: B解析: 暂无解析 -

第12题:

单选题某证券组合由X、Y、Z三种证券组成,它们的预期收益率分别为10%、16%、20%,它们在组合中的比例分别为30%、30%、40%,则该证券组合的预期收益率为()。A15.3%

B15.8%

C14.7%

D15.0%

正确答案: A解析: 暂无解析 -

第13题:

资本资产定价模型的假设条件包括( )。

Ⅰ证券的收益率具有确定性

Ⅱ资本市场没有摩擦

Ⅲ投资者都依据组合的期望收益率和方差选择证券组合

Ⅳ投资者对证券的收益和风险及证券问的关联性具有完全相同的预期A、Ⅰ、Ⅱ、Ⅲ

B、Ⅱ、Ⅳ

C、Ⅱ、Ⅲ、Ⅳ

D、Ⅲ、Ⅳ答案:C解析:资本资产定价模型的假设条件可概括为如下三项:①投资者都依据期望收益率评价证券组合的收益水平,依据方差(或标准差)评价证券组合的风险水平,按照资产组合理论选择最优证券组合;②投资者对证券的收益、风险及证券间的关联性具有完全相同的预期;③资本市场没有摩擦,摩擦是指市场对资本和信息自由流动的阻碍。 -

第14题:

某投资者选择证券甲和证券乙进行组合投资,这两种证券的分析数据如下:①证券甲的收益率期望值和标准差分别为0.08和10%;②证券乙的收益率期望值和标准差分别为0.16和14%;③证券甲和证券乙的相关系数为1;④证券甲和证券乙的投资比重分别为0.45和0.55。那么,()。A.该投资者的投资组合的期望收益率等于0.124

B.该投资者的投资组合的标准差等于14.2%

C.该投资者的投资组合的期望收益率等于0.14

D.该投资者的投资组合的标准差等于12.2%答案:A,D解析:

-

第15题:

A证券的预期收益率为10%,B证券的预期收益率为20%,A证券和B证券占投资组合的比重分别为40%和60%,该投资组合的期望收益率为( )。A、16%

B、30%

C、15%

D、25%答案:A解析:该投资组合的期望收益率为10%40%+20%60%=16%。 -

第16题:

已知:A、B两种证券构成证券投资组合。A证券的预期收益率为20%,方差是1.7424%,投资比重为60%;B证券的预期收益率为25%,方差是4.84%,投资比重为40%;A证券收益率与B证券收益率的相关系数是0.3。

要求:

(1)通过计算,比较A证券和B证券的风险大小。

(2)计算该证券投资组合的预期收益率。

(3)计算该证券投资组合的标准差。

(4)当A证券收益率与B证券收益率的相关系数为0.5时,组合风险和组合预期收益率会有何变化?答案:解析:

B证券的标准差率=22%/25%=88%

因为A证券的标准差率小于B证券的标准差率,所以A证券的风险小于B证券的风险。

(2)证券投资组合的预期收益率=20%x60%+25%x40%=22%

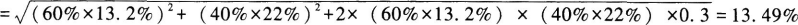

(3)证券投资组合的标准差

(4)相关系数的大小对投资组合预期收益率没有影响,相关系数的大小对投资组合风险有影响,相关系数越大,投资组合的风险越大。 -

第17题:

(2019年)甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%、30%,β系数分别为2.5、1.5和1.0。其中X股票投资收益率的概率分布如下:

Y、Z股票的预期收益率分别为10%和8%,当前无险收益率为4%,市场组合的必要收益率为9%。

要求:

(1)计算X股票的预期收益率。

(2)计算该证券组合的预期收益率。

(3)计算该证券组合的β系数。

(4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。答案:解析:(1)X股票预期收益率=30%×20%+50%×12%+20%×5%=13%

(2)证券组合的预期收益率=40%×13%+10%×30%+8%×30%=10.6%

(3)证券组合的β系数=2.5×40%+1.5×30%+1×30%=1.75

(4)该证券组合的必要收益率=4%+1.75×(9%-4%)=12.75%

由于组合的预期收益率低于组合的必要报酬率,所以该组合不值得投资。 -

第18题:

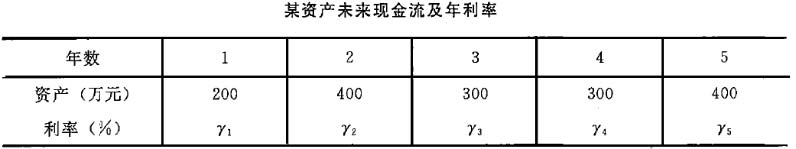

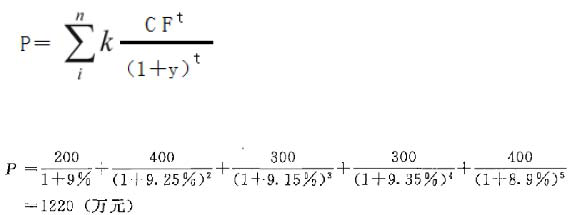

假设某资产进行证券化出售,资产预期现金流如下,假设第一年投资收益率为y=9%,求证券价格应定为多少?

取γ1=9%,ε服从标准正态分布N(0,1)。答案:解析:根据公式△γ=mγt+σγεt?依次模拟得到

△γ12=0.25%,△γ23=—0.1%,△γ34=0.2%,△γ45=—0.45%,从而计算可得γ2=9.25%,γ3=9.15%,γ4=9.35%,γ5=8.9%。

再根据公式

-

第19题:

资本资产定价模型的假设条件可概括为()。

- A、投资者都依据期望收益率评价证券组合的收益水平、依据方差评价证券组合的风险水平,并采用证券投资组合方法选择最优证券组合

- B、投资者对证券的收益、风险及证券间的关联性具有完全相同的预期

- C、投资者必须具有对信息进行加工分析并据此正确判断证券价格变动的能力

- D、资本市场没有摩擦

正确答案:A,B,D -

第20题:

某证券组合由X、Y、Z三种证券组成,它们的预期收益率分别为10%、16%、20%,它们在组合中的比例分别为30%、30%、40%,则该证券组合的预期收益率为()。

- A、15.3%

- B、15.8%

- C、14.7%

- D、15.0%

正确答案:B -

第21题:

马柯威茨的“风险厌恶假设”是指()。

- A、投资者都依据期望收益率评价证券组合的收益水平、依据方差评价证券组合的风险水平,并采用投资组合理论选择最优证券组合

- B、如果两种证券组合具有相同的期望收益率和不同的收益率方差,那么投资者选择方差较小的组合

- C、投资者对证券的收益、风险及证券间的关联性具有完全相同的预期

- D、如果两种证券组合具有相同的收益率方差和不同的期望收益率,那么投资者选择期望收益率高的组合

正确答案:B -

第22题:

单选题甲公司拟投资于两种证券X和Y,两种证券期望报酬率的相关系数为0.3。根据投资X和Y的不同资金比例测算,投资组合期望报酬率与标准差的关系如下图所示。甲公司投资组合的有效集是()。AX、Y点

BXR曲线

CRY曲线

DXRY曲线

正确答案: D解析: 有效集位于机会集的顶部,从最小方差组合点起到最高期望报酬率点止,即RY曲线。其余为无效集,选项C正确 -

第23题:

单选题如果证券X和证券Y都是充分分散的投资组合,无风险收益率为3%,证券X和证券Y的贝塔系数分别为1和0.25,预期收益率分别为13%和7%,据此可以推断证券X和证券Y()A都处于均衡状态

B存在套利机会

C都被低估

D都是公平定价

正确答案: C解析: 暂无解析