根据案例,回答 96~100 题:某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2010年2月份有关会计资料如下:(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。(4)上述原材料入库时发现短缺10%,经查属于非正常损失。(5)委托A厂(增值税一般纳税人)加工一批乙产品

题目

根据案例,回答 96~100 题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2010年2月份有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。

(4)上述原材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。

第 96 题 第一笔业务应计算的销项税额为( )。

A.136000元

B.136070.30元

C.136145.30元

D.136170元

相似考题

更多“根据案例,回答 96~100 题: 某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率1 ”相关问题

-

第1题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率为 17%,消费税税率为8%,2004年3月份有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款为200000元,税款 34000元。

(4)上述购进材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为 50000元,支付加工费10000元,并取得增值税专业发票。A厂无同类产品的对外售价。

根据上述资料回答下列问题:

第一笔业务应计算的销项税额为( )。

A.136000元

B.136070.3元

C.136145.30元

D.136170元

正确答案:C

解析:销售货物同时负责运输属于混合销售行为,都视为销售货物,取得的货款和运输费一并作为货物销售额,按照17%的税率征收增值税,且运输费应视为含税销售额

800×1000×17%+1000/(1+17%)×17%=136145.3(元)。 -

第2题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率为17%,消费税税率为8%,2004年3月份有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费l000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款为200000元,税款34000元。

(4)上述购进材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元。支付加工费10000元,并取得增值税专业发票。A厂无同类产品的对外售价。

根据上述资料回答 86~90 题:

第 86 题 第一笔业务应计算的销项税额为( )。

A.136000元

B.136070.3元

C.136145.30元

D.136170元

正确答案:C

-

第3题:

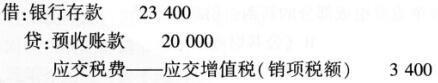

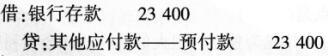

甲企业为增值税一般纳税人,适用增值税税率为13%。2019年5月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。

答案:B解析:采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。 -

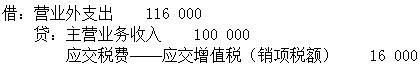

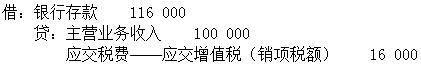

第4题:

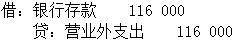

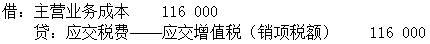

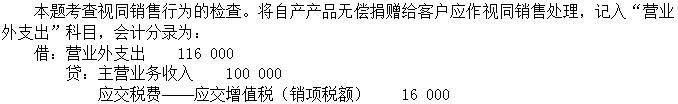

某企业(增值税一般纳税人,适用增值税税率为16%)将自产产品100件无偿捐赠给客户,已知该产品每件对外不含税售价为1000元,其正确的账务处理为( )。A.

B.

C.

D. 答案:A解析:

答案:A解析:

-

第5题:

共用题干

某企业(增值税一般纳税人)主要生产甲、乙两种产品,适用增值税率17%,消费税率8%。2013年11月发生以下经济业务:(1)销售甲产品1000件,每件不合税价格为500元,同时负责运输并收取运输费3000元。(2)将甲产品50件用于职工福利,已知其生产成本为每件100元。(3)购进一批原材料,取得的增值税专用发票上注明价款为300000元,税款51000元。(4)上述购进材料入库时发现受损10%,经查属于因管理不善造成货物的霉烂变质。该企业第(1)项业务应纳销项税额为()元。

A:85435.90

B:9010

C:6170.12

D:6170.32答案:A解析:销售货物同时负责运输,这属于混合销售行为,应视同销售货物,取得的货款和运输费一并作为销售额,但运输费视为含税销售额,再依据增值税一般纳税人17%的税率征收,则该企业第(1)项业务应纳销项税额=500*1000*17%+3000/(1+17%)*17%≈85435.90(元)。

将自产、委托加工的货物用于集体福利或个人消费视同销售货物的行为,应征收增值税,其销售额核定方式包括:(1)按纳税人最近时期同类货物的平均销售价格确定;(2)按其他纳税人最近时期同类货物的平均销售价格确定;(3)按组成计税价格确定。故A项所述正确。但用于非增值税应税项目、免征增值税项目、集体福利或个人消费的购进货物或者应税劳务,其进项税额不得从销项税额中抵扣。故B项所述正确,C、D两项所述错误。

该企业用商业汇票结算,借方为“原材料”和“应交税费——应交增值税(进项税额)”科目,贷方为“应付账款”。其会计处理为:

借:原材料200000

应交税费——应交增值税(进项税额)34000

贷:应付账款234000

由于管理不善导致货物的霉烂变质的损失属于非正常损失,这种情况下的购进货物及相关的应税劳务,其进项税额不得从销项税额中抵扣,因此,计算本月抵扣的进项税额中需要扣除这部分进项税额。该企业本月可以抵扣的进项税额=51000-51000*10%=45900(元)。

非正常损失的购进货物以及相关的应税劳务,其进项税额不得从销项税额中抵扣。因此,A项所述错误,不选。将自产、委托加工的货物用于集体福利或个人消费的行为视同销售行为,应缴纳增值税。因此,B项所述正确,当选。运输业务收入需缴纳营业税,故C项所述错误,不选。小规模纳税人增值税征税率为3%,D项所述错误,不选。 -

第6题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2015年2月有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。

(4)上述原材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。

根据上述资料,回答问题:

委托加工乙产品应由受托方代收代缴的消费税为( )。查看材料A.800元

B.4000元

C.4800元

D.5217.39元答案:D解析:本题考查消费税的计算。受托方应代收代缴的消费税=(50000+10000)/(1-8%)×8%=5217.39(元)。 -

第7题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2015年2月有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。

(4)上述原材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。

根据上述资料,回答问题:

本月应纳增值税税额为( )。查看材料A.111500元

B.114193.13元

C.108120元

D.110645.30元答案:A解析:本题考查增值税的计算。销项税额=137000+800×50×17%=143800(元),进项税额=32300(元),应纳增值税额=143800-32300=111500(元)。 -

第8题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2015年2月有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。

(4)上述原材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。

根据上述资料,回答问题:

将甲产品用于职工福利,其正确的处理方法为( )。查看材料A.应计算不得抵扣的进项税额

B.其原材料所含的进项税额可以抵扣

C.应视同销售按其对外售价计算销项税额

D.应视同销售按组成计税价格计算销项税额答案:B,C解析:本题考查自产产品用于职工福利的处理方式。自产产品用于职工福利,视同销售,原材料所含的进项税额可以抵扣,按其对外售价计算销项税额。 -

第9题:

某工业企业系增值税一般纳税人,2002年3月份同时生产免税甲产品和应税乙产品,本期共负担外购燃料柴油50吨,已知该批柴油外购时取得增值税专用发票上注明价款87300元,税额为14841元,当月实现产品销售收入总额为250000元,其中甲产品收入100000元,已知乙产品适用13%税率,该企业当月应纳增值税额为()。

正确答案:10595.4元 -

第10题:

单选题某工业企业(增值税一般纳税人),2008年3月份同时生产免税甲产品和应税乙产品,本期共负担外购燃料柴油50吨,已知该批柴油外购时取得增值税专用发票上注明价款87300元,税额为14841元,当月实现产品销售收入总额为250000元,其中甲产品收入100000元,已知乙产品适用13%税率,该企业当月应纳增值税额为( )元。A17659

B13563.6

C4659

D10595.4

正确答案: D解析:

免税产品和非免税产品共同负担的柴油,应扣除免税产品负担的部分,才能抵扣增值税进项税。题中,该企业当月应纳增值税额=(250000-100000)×13%-14841+14841×100000÷250000=10595.4(元)。 -

第11题:

单选题某工业企业系增值税一般纳税人,2018年6月份同时生产免税甲产品和应税乙产品,本期外购燃料柴油50吨用于生产甲、乙产品,已知该批柴油外购时取得增值税专用发票上注明价款87300元,增值税税额为13968元,当月实现产品不含税销售收入总额为250000元,其中甲产品收入100000元,已知乙产品适用10%的增值税税率,该企业当月应缴纳增值税税额为( )。A11032元

B9412.8元

C1032元

D6619.2元

正确答案: C解析:

考核纳税人兼营免税项目的计算,按照免税销售额的比例划分不得抵扣的进项税额,即不得抵扣的进项税额=当其无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额。应纳税额=(250000-100000)×10%-(13968-13968×100000÷250000)=6619.2(元)。 -

第12题:

单选题某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2014年2月份有关会计资料如下:(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。(4)上述原材料入库时发现短缺10%,经查属于非正常损失。(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。根据上述资料回答问题:委托加工乙产品应由受托方代收代缴的消费税为()。A800元

B4000元

C4800元

D5217.39元

正确答案: A解析: 暂无解析 -

第13题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

正确答案:×

解析:应为36886/1.06×0.06=2088元。 -

第14题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用乙产品消费税税率为8%。2019年8月份有关会计资料如下:(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元,开具增值税专用发票。(2)将甲产品50件用于职工福利,发放给职工。已知其生产成本为每件500元。(3)购进一批原材料,取得的增值税专用发票上注明价款261538.46元,税款34000元。(4)上述原材料入库时发现短缺10%,经检查属于非正常损失。(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。本月应纳增值税税额为( )元。

A.103700

B.114193.13

C.77390

D.110599.1答案:C解析:本题考查增值税应纳税额的计算。业务(1)销项税额=104090(元)业务(2)销项税额=5200(元)业务(3)(4)进项税额=34000×(1-10%)=30600(元)业务(5)进项税额=10000×13%=1300(元)销项税额合计=104090+5200=109290(元)进项税额合计=30600+1300=31900(元)应纳增值税额=109290-31900=77390(元)。 -

第15题:

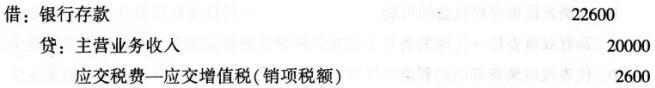

甲企业为增值税一般纳税人,适用增值税税率13%,2019年6月收取乙企业的预付货款22600元。本月甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。

答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。 -

第16题:

共用题干

甲公司是一家生产性企业,年不含税销售额一直保持在100万元左右。该公司年不含税外购货物额为65万元左右。根据案例回答43—47题。甲公司如果作为增值税一般纳税人,适用的税率为()。

A:4%

B:6%

C:17%

D:33%答案:C解析:根据《中华人民共和国增值税暂行条例》第十二条的规定,小规模纳税人增值税征收率为3%。

小规模纳税人不得抵扣进项税,所以应纳增值税税额=100*3%=3(万元)。

一般纳税人可以抵扣进项税,所以应纳增值税税额=(100-65)*17%=5.95(万元)。

当一般纳税人增值税税率为17%,小规模纳税人增值税征收率为3%时,无差别平衡点抵扣率=1-3%/17%=82.35%。甲公司折扣率=65/100=65%<82.35%,应选择作为小规模纳税人,可比作为一般纳税人节税2.95万元(5.95-3)。 -

第17题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2015年2月有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。

(4)上述原材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。

根据上述资料,回答问题:

第一笔业务应计算的销项税额为( )。查看材料A.136000元

B.136070.30元

C.136145.30元

D.137000元答案:D解析:本题考查增值税销项税额的计算。销项税额=1000×800×17%+1O00/(1+11%)×11%=137000(元)。 -

第18题:

共用题干

某企业(增值税一般纳税人)主要生产甲、乙两种产品,适用增值税率17%,消费税率8%。2013年11月发生以下经济业务:(1)销售甲产品1000件,每件不合税价格为500元,同时负责运输并收取运输费3000元。(2)将甲产品50件用于职工福利,已知其生产成本为每件100元。(3)购进一批原材料,取得的增值税专用发票上注明价款为300000元,税款51000元。(4)上述购进材料入库时发现受损10%,经查属于因管理不善造成货物的霉烂变质。该企业本月可以抵扣的进项税额为()元。

A:34000

B:56100

C:51000

D:45900答案:D解析:销售货物同时负责运输,这属于混合销售行为,应视同销售货物,取得的货款和运输费一并作为销售额,但运输费视为含税销售额,再依据增值税一般纳税人17%的税率征收,则该企业第(1)项业务应纳销项税额=500*1000*17%+3000/(1+17%)*17%≈85435.90(元)。

将自产、委托加工的货物用于集体福利或个人消费视同销售货物的行为,应征收增值税,其销售额核定方式包括:(1)按纳税人最近时期同类货物的平均销售价格确定;(2)按其他纳税人最近时期同类货物的平均销售价格确定;(3)按组成计税价格确定。故A项所述正确。但用于非增值税应税项目、免征增值税项目、集体福利或个人消费的购进货物或者应税劳务,其进项税额不得从销项税额中抵扣。故B项所述正确,C、D两项所述错误。

该企业用商业汇票结算,借方为“原材料”和“应交税费——应交增值税(进项税额)”科目,贷方为“应付账款”。其会计处理为:

借:原材料200000

应交税费——应交增值税(进项税额)34000

贷:应付账款234000

由于管理不善导致货物的霉烂变质的损失属于非正常损失,这种情况下的购进货物及相关的应税劳务,其进项税额不得从销项税额中抵扣,因此,计算本月抵扣的进项税额中需要扣除这部分进项税额。该企业本月可以抵扣的进项税额=51000-51000*10%=45900(元)。

非正常损失的购进货物以及相关的应税劳务,其进项税额不得从销项税额中抵扣。因此,A项所述错误,不选。将自产、委托加工的货物用于集体福利或个人消费的行为视同销售行为,应缴纳增值税。因此,B项所述正确,当选。运输业务收入需缴纳营业税,故C项所述错误,不选。小规模纳税人增值税征税率为3%,D项所述错误,不选。 -

第19题:

共用题干

某企业(增值税一般纳税人)主要生产甲、乙两种产品,适用增值税率17%,消费税率8%。2013年11月发生以下经济业务:(1)销售甲产品1000件,每件不合税价格为500元,同时负责运输并收取运输费3000元。(2)将甲产品50件用于职工福利,已知其生产成本为每件100元。(3)购进一批原材料,取得的增值税专用发票上注明价款为300000元,税款51000元。(4)上述购进材料入库时发现受损10%,经查属于因管理不善造成货物的霉烂变质。下列选项中,表述正确的是()。

A:非正常损失购进的货物准予抵扣进项税额

B:用于职工福利的自产货物应视同销售

C:运输费需征收消费税

D:小规模纳税人增值税征税率为17%答案:B解析:销售货物同时负责运输,这属于混合销售行为,应视同销售货物,取得的货款和运输费一并作为销售额,但运输费视为含税销售额,再依据增值税一般纳税人17%的税率征收,则该企业第(1)项业务应纳销项税额=500*1000*17%+3000/(1+17%)*17%≈85435.90(元)。

将自产、委托加工的货物用于集体福利或个人消费视同销售货物的行为,应征收增值税,其销售额核定方式包括:(1)按纳税人最近时期同类货物的平均销售价格确定;(2)按其他纳税人最近时期同类货物的平均销售价格确定;(3)按组成计税价格确定。故A项所述正确。但用于非增值税应税项目、免征增值税项目、集体福利或个人消费的购进货物或者应税劳务,其进项税额不得从销项税额中抵扣。故B项所述正确,C、D两项所述错误。

该企业用商业汇票结算,借方为“原材料”和“应交税费——应交增值税(进项税额)”科目,贷方为“应付账款”。其会计处理为:

借:原材料200000

应交税费——应交增值税(进项税额)34000

贷:应付账款234000

由于管理不善导致货物的霉烂变质的损失属于非正常损失,这种情况下的购进货物及相关的应税劳务,其进项税额不得从销项税额中抵扣,因此,计算本月抵扣的进项税额中需要扣除这部分进项税额。该企业本月可以抵扣的进项税额=51000-51000*10%=45900(元)。

非正常损失的购进货物以及相关的应税劳务,其进项税额不得从销项税额中抵扣。因此,A项所述错误,不选。将自产、委托加工的货物用于集体福利或个人消费的行为视同销售行为,应缴纳增值税。因此,B项所述正确,当选。运输业务收入需缴纳营业税,故C项所述错误,不选。小规模纳税人增值税征税率为3%,D项所述错误,不选。 -

第20题:

甲企业与乙企业均为增值税一般纳税人,2019年7月甲企业用自产的不含税市场价为8000元的A产品与乙企业生产的B产品进行等价交换(A、B两种产品均适用基本税率),甲企业将换入的B产品用于集体福利,乙企业将换入的A产品作为生产用原材料,双方互开了增值税专用发票。下列关于此项业务的增值税处理,说法正确的有( )。A.甲企业换出的A产品应视同销售计算销项税额,换入的B产品可以抵扣进项税额

B.乙企业换出的B产品应视同销售计算销项税额,换入的A产品可以抵扣进项税额

C.甲企业和乙企业均不缴纳增值税

D.甲企业应缴纳增值税为0,乙企业应缴纳增值税1040元

E.甲企业应缴纳增值税1040元,乙企业应纳增值税为0答案:B,E解析:纳税人采取以物易物方式销售货物的,双方都应做购销处理,以各自发出的货物核算销售额并计算销项税额,以各自收到的货物核算购货额及进项税额。甲企业换出的A产品的销项税额=8000×13%=1040(元),甲企业换入的B产品由于用于了集体福利,所以不得抵扣B产品的进项税额,甲企业应缴纳增值税=1040(元);乙企业换出的B产品的销项税额=8000×13%=1040(元),乙企业换入的A产品作为生产用原材料可以抵扣进项税额,可以抵扣的进项税额=8000×13%=1040(元),则乙企业应缴纳增值税=1040-1040=0;所以选项BE正确。 -

第21题:

单选题某生产企业为一般纳税人,2016年4月同时生产免税甲产品和应税乙产品,本期外购燃料柴油50吨用于生产甲、乙产品,已知该批柴油外购时取得增值税专用发票上注明价款87300元,增值税税额为14841元,当月实现产品不含税销售收入总额为250000元,其中甲产品收入100000元,已知乙产品适用13%的增值税税率,该企业当月应缴纳的增值税税额为()元。A4659

B10595.4

C13563.6

D17659

正确答案: B解析: 暂无解析 -

第22题:

不定项题某工业企业为增值税一般纳税人,适用的增值税税率为17/0,采用月末一次加权平均法计算发出存货成本。2012年7月1日库存A材料100吨,价值77905元,当月购入A材料4000吨,收到的增值税专用发票上注明的价款为每吨800元,增值税税额为544000元。另发生运输费用50000元(假定运费不考虑增值税),装卸费用12000元,途中保险费用13900元。上述款项均以银行存款支付。原材料验收入库时发现运输途中发生合理损耗5吨。本月生产甲产品领用A材料2000吨,生产乙产品领用A材料1600吨,建造自用办公楼领用A 材料400吨。 要求:根据上述资料,回答下题。 甲、乙两种产品领用A材料的会计分录是()。A借:生产成本甲产品1638000;贷:原材料1638000

B借:生产成本一甲产品1640000;贷:原材料1640000

C借:生产成本一乙产品1310400;贷:原材料1310400

D借:生产成本一乙产品1312000;贷:原材料1312030

正确答案: D解析: 借:生产成本

一甲产品1638000

一乙产品1310400

贷:原材料2948400 -

第23题:

填空题某工业企业系增值税一般纳税人,2002年3月份同时生产免税甲产品和应税乙产品,本期共负担外购燃料柴油50吨,已知该批柴油外购时取得增值税专用发票上注明价款87300元,税额为14841元,当月实现产品销售收入总额为250000元,其中甲产品收入100000元,已知乙产品适用13%税率,该企业当月应纳增值税额为()。正确答案: 10595.4元解析: 暂无解析