甲公司目前每股营业收入为50元,每股收益为4元。公司采用固定股利支付率政策,股利支付率为40%。预期利润和股利的长期增长率为5%。该公司的8值为0.8,假设无风险利率为5%,股票市场的平均收益率为10%。乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股营业收入为30元,则按照市销率模型估计乙公司的股票价值为()元。A.24B.25.20C.26.5D.28

题目

A.24

B.25.20

C.26.5

D.28

相似考题

更多“甲公司目前每股营业收入为50元,每股收益为4元。公司采用固定股利支付率政策,股利支付率为40%。预期利润和股利的长期增长率为5%。该公司的8值为0.8,假设无风险利率为5%,股票市场的平均收益率为10%。乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股营业收入为30元,则按照市销率模型估计乙公司的股票价值为()元。 ”相关问题

-

第1题:

某投资者准备投资购买股票,并长期持有。目前有两种股票可供选择:

甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元,甲股票的必要收益率为12%;

乙股票目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股1元,第二年和第三年的增长率均为4%,第四年和第五年的增长率均为3%,以后各年股利的固定增长率为2%;

已知无风险收益率为8%,市场上所有股票的平均收益率为13%,乙股票的β系数为1.2。

要求:

(1)计算甲股票的预期收益率;

(2)计算乙股票的必要收益率;

(3)计算乙股票目前的内在价值;

(4)判断甲、乙股票是否值得购买;

(5)计算甲股票的β系数;

(6)如果投资者按照目前的市价,同时投资购买甲、乙两种股票各100股,计算该投资组合的β系数和风险收益率;

(7)如果投资当日乙股票的开盘价为7.8元,收盘价为8.2元,计算乙股票的本期收益率。

正确答案:

(1)甲股票的预期收益率=1.2/9×100%=13.33%

(2)乙股票的必要收益率=8%+1.2×(13%-8%)=14%

(3)乙股票预计第一年的每股股利为1元

预计第二年的每股股利=1×(1+4%)=1.04(元)

预计第三年的每股股利=1.04×(1+4%)=1.0816(元)

预计第四年的每股股利=1.0816×(1+3%)=1.1140(元)

预计第五年的每股股利=1.1140×(1+3%)=1.1474(元)

预计前五年的股利现值之和=1×(P/F,14%,1)+1.04×(P/F,14%,2)+1。0816×(P/F,14%,3)+1.1140×(P/F,14%,4)+1.1474×(P/F,14%,5)=0.8772+0.8003+0.7301+0.6596+0.5960=3.6632(元)

预计第六年及以后各年的股利在第六年初(第五年末)的现值之和=1.1474×(1+

2%)/(14%-2%)=9.7529(元)

预计第六年及以后各年的股利在第一年初的现值之和=9.7529×(P/F,14%,5)=5.0657(元)

所以,乙股票目前的内在价值=3.6632+5.0657=8.73(元)

(4)由于甲股票的预期收益率(13.33%)高于必要收益率(12%),乙股票的内在价值(8.73元)高于市价(8元),所以,甲、乙股票均值得购买。

(5)12%=8%+甲股票的口系数×(13%-8%)

由此可知:甲股票的β系数=0.8

(6)投资组合的β系数=(100 ×9)/(100×8+100×9)×0.8+(100×8)/(100×8+100×9)×1.2=0.99

投资组合的风险收益率=0.99×(13%-8%)=4.95%

(7)乙股票的本期收益率=上年每股股利/当日收盘价×100%=0.8/8.2×100%=9.76% -

第2题:

某投资者准备投资购买一种股票,目前股票市场上有三种股票可供选择:甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元,甲股票的必要收益率为15%:

乙股票目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股l元,第二年的每股股利为1.O2元,以后各年股利的固定增长率为3%,乙股票的必要收益率为l4%;

丙股票每年支付固定股利1.2元,目前的每股市价为l3元,丙股票的必要收益率为l2%。

要求:

(1)为该投资者做出应该购买何种股票的决策(2)投资者打算长期持有该股票,计算投资者购入该种股票的持有期年均收益率;

(3)投资者持有3年后以9元的价格出售,计算投资者购入该种股票的持有期年均收益率。

正确答案:

正确答案:

(1)甲股票的价值=1.2/15%=8(元)乙股票的价值因为甲股票目前的市价为9元,高于股票价值,所以投资者不应该购买甲股票;乙股票目前的市价为8元,低于股票价值,所以投资者应该购买乙股票;丙股票目前的市价为13元,高于股票的价值,所以投资者不应该购买丙股票。(2)假设持有期年均收益率为i,则有: -

第3题:

甲公司采用固定股利支付率政策,股利支付率为50%,2014 年甲公司每股收益2 元,预期可持续增长率4%,股权资本成本为12%,期末每股净资产10 元,没有优先股,2014 年末甲公司的本期市净率为( )。A.1.25

B.1.20

C.1.35

D.1.30答案:D解析:股东权益收益率=2/10*100%=20%,本期市净率=50%*20%*(1+4%)/(12%-4%)=1.3。 -

第4题:

甲公司2012年每股收益0.8元,每股分配现金股利0.4元,如果公司每股收益增长率预计为6%,股权资本成本为10%,股利支付率不变,公司的预期市盈率为( )。A.8.33

B.11.79

C.12.50

D.13.25答案:C解析:股利支付率=0.4/0.8×100%=50%,预期市盈率=股利支付率/(股权资本成本-增长率)=50%/(10%-6%)=12.50 -

第5题:

甲公司是一个大型连锁超市,具有行业代表性。该公司目前每股营业收入为83.06元,每股收益为3.82元。公司采用固定股利支付率政策,股利支付率为74%。假设预期净利润和股利的长期增长率为6%。该公司的β值为0.75,假设无风险利率为7%,平均风险股票报酬率为12.5%。乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股销售收入为50元。答案:解析:营业净利率=3.82÷83.06=4.6%

股权资本成本=7%+0.75×(12.5%-7%)=11.125%

市销率=[4.6%×74%×(1+6%)]/(11.125%-6%)=0.704

乙公司股票价值=50×0.704=35.20(元) -

第6题:

甲公司长期持有A股票,目前每股现金股利1元,每股市价10元,在保持目前的经营效率和财务政策不变,且不增发新股和回购股票的情况下,预计营业收入增长率为8%,则下列各项中,正确的是( )。A、股利收益率为10%?

B、股票的期望报酬率为18%?

C、股利增长率为10.8%?

D、资本利得收益率为8%?答案:D解析:在保持经营效率和财务政策不变,而且不增发新股和回购股票的情况下,股利增长率等于营业收入增长率(即此时的可持续增长率),所以股利增长率为8%。股利收益率=1×(1+8%)/10=10.8%;期望报酬率=10.8%+8%=18.8%。永续固定增长情况下,股价=预期股利/(股票的期望收益率-增长率),股票的期望收益率和增长率是既定不变的,所以股价增长率=股利增长率。资本利得收益率=资本利得/买价=(年末股价-年初股价)/年初股价=股价增长率=股利增长率,选项D的说法正确。 -

第7题:

甲公司2016年的每股收益为1.5元,股利支付率为20%,收益和股利的增长率预计为5%。该公司的β值为1.1,市场风险溢价为6%,无风险报酬率为3%,该公司的P/E值为( )。A.4.57

B.4.35

C.2.19

D.2.08答案:A解析:当前的股利支付率b=20%,预期公司收益和股利的增长率g=5%,股权资本成本r=3%+1.1×6%=9.6%,P/E=b ×(1+g)/(r -g) =20%×(1+5%)/(9.6%-5%)=4.57。 -

第8题:

A公司经营处于稳定增长阶段,公司具有稳定的财务杠杆比率。2016年的每股收益为3元,股利支付率为40%,预期股利和每股收益以每年5%的速度永续增长,A公司的白值为1.1,无风险利率为3%,市场收益率为9%。用股利增长模型计算股票的每股价值为( )元A.37.21

B.19.56

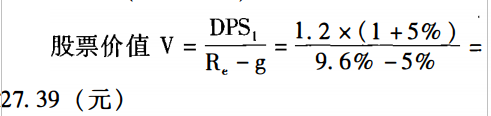

C.27.39

D.20.62答案:C解析:每股股利DPSo=每股收益x股利支付率=3x409=1.2(元)股利增长率g=5%

股权资本成本Re=Rr+?X(Rm-Rf)=3%+1.1x(9%-3%)=9.6%

-

第9题:

问答题甲公司是一家大型连锁超市,具有行业代表性。该公司目前每股营业收入为83. 06元,每股收益为3. 82元。该公司采用固定股利支付率政策,股利支付率为74%,预期净利润和股利的长期增长率为6%。预期营业净利率保持不变。该公司的β值为0.75,假设无风险利率为7%,平均风险股票报酬率为12. 5%。乙公司也是一家连锁超市企业,与甲公司具有可比性,该公司目前每股营业收入为50元。要求:(1)计算甲公司的本期市销率和内在市销率。(2)使用市销率模型估计乙公司每股股权的价值。(3)判断乙公司应使用哪种模型进行估值并简要说明此模型的优缺点及适用条件。正确答案:解析: -

第10题:

问答题甲公司2019年的股利支付率为25%,预计2020年的净利润和股利的增长率均为6%。该公司的β值为1.5,国库券利率为3%,市场平均风险的股票收益率为7%。 要求: (1)甲公司的本期市盈率和内在市盈率分别为多少(保留3位小数)? (2)若乙公司与甲公司是一家类似的企业,预期增长率一致,若其2019年的每股收益为0.5元,要求计算乙公司股票的每股价值为多少。正确答案:

(1)根据公式:本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率);内在市盈率=股利支付率/(股权成本-增长率)。已知股利支付率=25%,股权成本=3%+1.5×(7%-3%)=9%,则本期市盈率=25%×(1+6%)/(9%-6%)=8.833;内在市盈率=25%/(9%-6%)=8.333。

(2)因为乙公司与甲公司是类似的企业,预期增长率一致,乙公司股票的每股价值=乙公司本期每股收益×甲公司本期市盈率=0.5×8.833=4.42(元)。或:乙公司股票的每股价值=乙公司预期每股收益×甲公司内在市盈率=0.5×(1+6%)×8.333=4.42(元)。解析: 暂无解析 -

第11题:

单选题某公司本年的每股收益为2元,将净利润的30%作为股利支付,预计净利润和股利长期保持6%的增长率,该公司的β值为0.8。若同期无风险报酬率为5%,市场平均收益率为10%,采用市盈率模型计算的公司每股股票价值为()。A20.0元

B20.7元

C21.2元

D22.7元

正确答案: B解析: 股权资本成本=5%+0.8×(10%-5%)=9%,本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率)=30%×(1+6%)/(9%-6%)=10.6,公司股票价值=本期市盈率×本期每股收益=10.6×2=21.2(元)。或:预期市盈率=股利支付率/(股权成本-增长率)=30%/(9%-6%)=10,下期每股收益=2×(1+6%)=2.12(元),公司股票价值=预期市盈率×下期每股收益=10×2.12=21.2(元)。 -

第12题:

问答题甲公司2012年的股利支付率为25%,预计2013年的净利润和股利的增长率均为6%。该公司的B值为1.5,国库券利率为3%,市场平均风险的股票收益率为7%。 要求: (1)甲公司的本期市盈率和内在市盈率分别为多少(保留3位小数)? (2)若乙公司与甲公司是一家类似的企业,预期增长率一致,若其2012年的每股收益为0.5元,要求计算乙公司股票的每股价值为多少。正确答案:

(1)本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率)

内在市盈率=股利支付率/(股权成本-增长率)

股利支付率=25%

股权成本=3%+1.5×(7%-3%)=9%,则有:本期市盈率=25%×(1+6%)/(9%-6%)=8.833

内在市盈率=25%/(9%-6%)=8.333

(2)乙公司股票的每股价值=乙公司本期每股收益×甲公司本期市盈率=0.5×8.833=4.42(元)

或:乙公司股票的每股价值=乙公司预期每股收益×甲公司内在市盈率=0.5×(1+6%)×8.333=4.42(元)。解析: 暂无解析 -

第13题:

甲公司2012年每股收益0.8元,每股分配现金股利0.4元。如果公司每股收益增长率预计为6%,股权资本成本为10%,股利支付率不变,公司的预期市盈率是( )。

A.8.33

B.11.79

C.12.50

D.13.20

正确答案:C

C选项正确。 -

第14题:

顺德公司2015年的每股收益为2.5元,股利支付率为30%,收益和股利的增长率预计为5%。该公司的β值为1.3,市场风险溢价为8%,无风险报酬率为2.5%,企业年盈利增长率为20%,

<1> 、求该公司的PEG值。答案:解析:市盈率P/E=30%×(1+5%)/(1.3×8%+2.5%)-5%=0.315/0.0814=3.87

PEG指标(市盈率相对盈利增长率)是公司的市盈率与公司的盈利增长速度的比率,所以公司的PEG=3.87/20%×100=0.20 -

第15题:

(2013)甲公司2012年每股收益0.8元,每股分配现金股利0.4元,如果公司每股收益增长率预计为6%,股权资本成本为10%,股利支付率不变,公司的预期市盈率为( )。A.8.33

B.11.79

C.12.50

D.13.25答案:C解析:股利支付率=0.4/0.8×100%=50%,预期市盈率=股利支付率/(资本成本-增长率)=50%/(10%-6%)=12.50 -

第16题:

甲公司是一家大型连锁超市企业,目前每股营业收入为50元,每股收益为4元。

公司采用固定股利支付率政策,股利支付率为40%。

预期净利润和股利的长期增长率均为5%。该公司的β值为0.8,假设无风险利率为5%,股票市场的平均收益率为10%。

乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股营业收入为30元,则按照市销率模型估计乙公司的股票价值为( )元。A.24

B.25.2

C.26.5

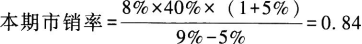

D.28答案:B解析:营业净利率=4/50=8%

股权资本成本=5%+0.8×(10%-5%)=9%

乙公司股票价值=30×0.84=25.2(元)。 -

第17题:

某公司本年的每股收益为2元,将净利润的30%作为股利支付,预计净利润和股利长期保持6%的增长率,该公司的β值为0.8。若同期无风险报酬率为5%,市场平均收益率为10%,采用市盈率模型计算的公司每股股票价值为( )元。A.20.0

B.20.7

C.21.2

D.22.7答案:C解析:股权资本成本=5%+0.8×(10%-5%)=9%,本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率)=30%×(1+6%)/(9%-6%)=10.6,公司股票价值=本期市盈率×本期每股收益=10.6×2=21.2(元)。或:预期市盈率=股利支付率/(股权成本-增长率)=30%/(9%-6%)=10,下期每股收益=2×(1+6%)=2.12(元),公司股票价值=预期市盈率×下期每股收益=10×2.12=21.2(元)。 -

第18题:

张某持有甲公司股票,甲公司采用固定股利政策,每年分配的股利为2元/股,甲公司的β值为1.5,无风险利率为4%,市场平均收益率为10%,则该股票的每股价值为( )元。A.17.38

B.15.38

C.22.22

D.23.08答案:B解析:股权资本成本Re=Rf+β×(Rm-Rf)=4%+1.5×(10%-4%)=13%

股票价值V=2/13%=15.38(元) -

第19题:

甲公司2016年的每股收益为1.2元,股利支付率为40%,预期股利和每股收益以每年2%的速度永续增长,甲公司的β值为0.6,无风险利率为5%,市场收益率为10%。假设甲公司经营处于稳定增长阶段,具有稳定的财务杠杆比率。则甲公司股票的每股价值为( )元。A. 8.16

B. 8

C. 6

D. 6.12答案:A解析:每股股利=1.2×40%=0.48(元),股利增长率为2%,股权资本成本=5%+0.6×(10%-5%)=8%,股票价值=0.48×(1+2%)÷(8%-2%)=8.16(元)。 -

第20题:

单选题某公司处于稳定增长状态,股利固定增长率为5%,2012年的每股收入为2元,每股收益为0.6元,利润留存率为60%,股票的β值为1.4,国库券利率为3%,市场平均风险股票的必要收益率为8%,则采用市销率模型计算的该公司每股市价为()元。A5.04

B4.8

C2.4

D6.96

正确答案: C解析: 股权资本成本=3%+1-4×(8%-3%)=10%,销售净利率=0.6/2×100%=30%,本期市销率=30%×(1+5%)×(1-60%)/(10%-5%)=2.52,每股市价=2×2.52=5.04(元)。或每股市价=0.6×(1-60%)×(1+5%),/(10%-5%)=5.04(元)。 -

第21题:

单选题某公司股利固定增长率为5%,今年的每股收入为4元,每股收益为1元,留存收益率为40%,股票的β值为1.5,国库券利率为4%,市场平均风险股票的必要收益率为8%,则该公司每股市价为( )元。A12.60

B12

C9

D9.45

正确答案: A解析: 股权资本成本=4%+1.5×(8%-4%)=10%,销售净利率=1/4×100%=25%,本期收入乘数=25%×(1-40%)×(1+5%)/(10%-5%)=3.15,每股市价=4×3.15=12.60(元) -

第22题:

单选题某公司本年的每股收益为2元,将净利润的30%作为股利支付,预计净利润和股利长期保持6%的增长率,该公司的β值为0.8。若同期无风险报酬率为5%,平均市场收益率为10%,采用市价/净利比率模型计算的公司股票价值为( )。A20.0元

B20.7元

C21.2元

D22.7元

正确答案: D解析:

股权成本=5%+0.8×(10%-5%)=9%,本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率)=30%×(1+6%)/(9%-6%)=10.6,公司股票价值=本期市盈率×本期每股收益=10.6×2=21.2(元)。 -

第23题:

单选题某公司股利固定增长率为5%,今年的每股收入为4元,每股净利润为1元,留存收益率为40%,股票的0000值为1.5,国库券利率为4%,市场平均风险股票的必要收益率为8%,则该公司每股市价为( )元。A12.60

B12

C9

D5.73

正确答案: A解析:

股权资本成本=4%+1.5×(8%-4%)=10%,销售净利率=1/4×100%=25%,本期收入乘数=25%×(1-40%)×(1+5%)/(10%-5%)=3.15,每股市价=4×3.15=12.60(元)。