某公司息税前利润为400万元,资本总额账面价值1000万元。假设无风险报酬率为6%,证券市场平均报酬率为10%,所得税率为40%。债务市场价值(等于债务面值)为600万元时,税前债务利息率(等于税前债务资本成本)为9%,股票贝塔系数为1.8,在企业价值比较法下,下列说法准确的有()。A、权益资本成本为13.2%B、股票市场价值为1572.73万元C、平均资本成本为12.04%D、公司总价值为1600万元

题目

某公司息税前利润为400万元,资本总额账面价值1000万元。假设无风险报酬率为6%,证券市场平均报酬率为10%,所得税率为40%。债务市场价值(等于债务面值)为600万元时,税前债务利息率(等于税前债务资本成本)为9%,股票贝塔系数为1.8,在企业价值比较法下,下列说法准确的有()。

A、权益资本成本为13.2%

B、股票市场价值为1572.73万元

C、平均资本成本为12.04%

D、公司总价值为1600万元

相似考题

更多“某公司息税前利润为400万元,资本总额账面价值1000万元。假设无风险报酬率为6%,证券市场平均报酬率为10%,所得税率为40%。债务市场价值(等于债务面值)为600万元时,税前债务利息率(等于税前债务资本成本)为9%,股票贝塔系数为1.8,在企业价值比较法下,下列说法准确的有()。 ”相关问题

-

第1题:

某公司息税前利润为1000万元,债务资金为400万元,债务税前利息率为6%,所得税税率为25%,权益资金为5200万元,普通股资本成本为12%,则在公司价值分析法下,公司此时股票的市场价值为( )万元。

A.2200

B.6050

C.6100

D.2600答案:C解析:股票的市场价值=(1000-400×6%)×(1-25%)/12%=6100(万元) -

第2题:

某企业目前的长期资本构成均为普通股,无长期债务资本和优先股资本。股票的账面价值为3000万元。预计未来每年息税前利润为600万元,所得税税率为25%。企业准备采用两种方式筹集资金回购部分股票,一是按面值发行债券600万元,票面利率10%,每年付息一次,期限10年;二是按面值发行优先股1000万元,股息率12%。市场上无风险利率为8%,平均风险股票报酬率为12%,资本结构调整后的股票贝塔系数为1.4。债券和优先股的市场价值等于账面价值。

要求:计算资本结构调整后的普通股资本成本、普通股市场价值、企业总价值和加权平均资本成本答案:解析:(1)计算普通股资本成本

普通股资本成本=8%+1.4×(12%-8%)=13.6%

(2)计算普通股市场价值

普通股市场价值=[(600-600×10%)(1-25%)-1000×12%]/13.6%=2095.59(万元)

(3)计算企业总价值

企业总价值=2095.59+600+1000=3695.59(万元)

(4)计算加权平均资本成本

加权平均资本成本=10%×(1-25%)×600/3695.59+13.6%× 2095.59/3695.59+12%×1000/3695.59=12.18% -

第3题:

某公司息税前利润为500万元,债务资金200万元(账面价值),平均债务税后利息率为7.5%,所得税税率为25%,权益资金2000万元,普通股的资本成本为15%,则公司价值分析法下,公司此时股票的市场价值为( )万元。A.2268

B.2400

C.3200

D.2740答案:B解析:平均债务税后利息率为7.5%,利息率7.5%/(1-25%)=10%;股票市场价值=(500-200×10%)×(1-25%)/15%=2400(万元)。 -

第4题:

某公司当前总资本为120000元,全部为权益资本,股票贝塔系数为1.5,无风险报酬率为2%,股票市场平均报酬率为4%,息税前利润为8000元,企业适用所得税税率为25%。公司现在经营状况良好,想要发挥财务杠杆作用,准备追加筹集债务资金,假设债务账面价值等于市场价值。债务筹资50000元,税前债务利息率为3%,追加筹资后权益资本成本率变为6%。

根据上述资料回答以下问题:

债务筹资后,应付担的债务利息为( )元。A.1500

B.1125

C.2500

D.1875答案:A解析:债务利息=50000×3%=1500(元) -

第5题:

某公司当前总资本为120000元,全部为权益资本,股票贝塔系数为1.5,无风险报酬率为2%,股票市场平均报酬率为4%,息税前利润为8000元,企业适用所得税税率为25%。公司现在经营状况良好,想要发挥财务杠杆作用,准备追加筹集债务资金,假设债务账面价值等于市场价值。债务筹资50000元,税前债务利息率为3%,追加筹资后权益资本成本率变为6%。

根据上述资料回答以下问题:

筹资后,加权资本成本为( )。A.3.8%

B.4.90%

C.4.5%

D.4.75%答案:B解析:加权资本成本=3%×(1-25%)×50000/(120000+50000)+6%×120000/(120000+50000)=4.90%。 -

第6题:

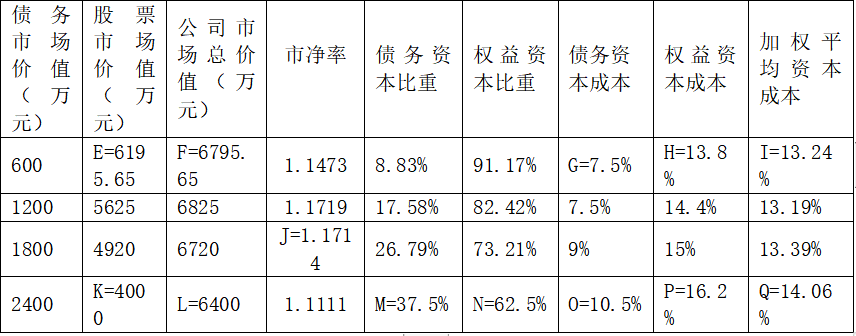

B公司是一家上市企业,息税前利润为600万元,且预计以后年度息税前利润增长率为0。资本总额账面价值为4000万元,其中债务账面价值为200万元。为了简化计算,假设净利润全部分配,债务资本的市场价值等于其账面价值,确定债务资本成本不考虑筹资费用。假设无风险收益率为6%,证券市场平均收益率为10%,企业适用的所得税税率为25%。

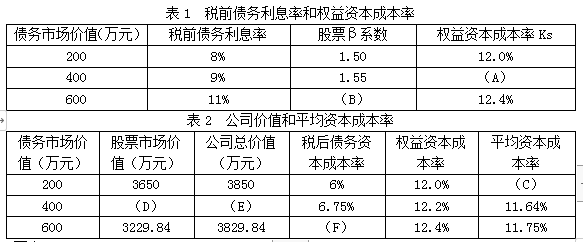

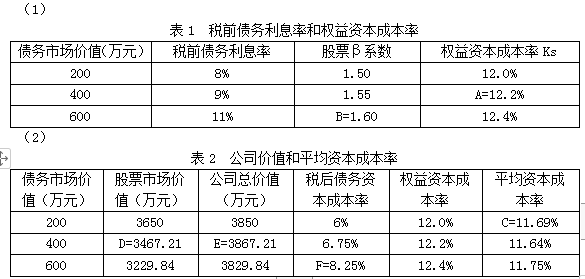

B公司认为已有的资本结构不够合理,决定采用公司价值分析法进行资本结构优化分析。经研究,不同资本结构下税前债务利息率和权益资本成本率如表1所示,公司价值和平均资本成本率如表2所示。

要求:

(1)填写表1中用字母代表的数值。

(2)填写表2中用字母代表的数值。

(3)B公司是否应调整资本结构,若应该调整,请判断哪种资本结构更优并说明理由。答案:解析:

(3)B公司应调整资本结构,债务市场价值为400万元时资本结构最优,此时企业价值最大,平均资本成本最低。 -

第7题:

某公司年息税前利润为400万元,所得税税率为25%,净利润全部用来发放股利。债务市场价值(等于面值)200万元,税前债务成本8%。假设无风险报酬率为6%,证券市场平均报酬率为10%,贝塔系数1.55。

假定不考虑其他因素。

要求:

根据资料,运用资本成本比较分析法计算公司价值和加权平均资本成本。答案:解析:权益资本成本=6%+1.55×(10%-6%)=12.2%

权益价值=(400-200×8%)×(1-25%)/12.2%=2360.66(万元)

公司价值=200+2360.66=2560.66(万元)

加权平均资本成本=8%×(1-25%)×200/2560.66+12.2%×2360.66/2560.66=11.72% -

第8题:

某公司息税前利润为400万元,资本总额账面价值1000万元。假设无风险报酬率为6%,证券市场平均报酬率为10%,所得税率为40%。债务市场价值(等于债务面值)为600万元时,税前债务利息率(等于税前债务资本成本)为9%,股票贝塔系数为1.8。在企业价值比较法下,下列说法不正确的是( )。

A.权益资本成本为13.2%

B.股票市场价值为1572.73万元

C.平均资本成本为11.05%

D.公司总价值为1600万元答案:D解析:权益资本成本=6%+1.8×(10%-6%)=13.2%

股票市场价值=(400-600×9%)×(1-40%)/13.2%=1572.73(万元)

公司总价值=600+1572.73=2172.73(万元)

平均资本成本=9%×(1-40%)×600/2172.73+13.2%×1572.73/2172.73=11.05% -

第9题:

甲公司息税前利润为200万元,资本总额账面价值1000万元。假设无风险报酬率为4%,证券市场平均报酬率为8%,所得税税率为25%。债务市场价值为200万元时,税前债务利息率为6%,权益资本成本率为10.2%,则甲公司的公司价值为()万元。

- A、1382

- B、1482

- C、400

- D、1582

正确答案:D -

第10题:

单选题某公司年息税前利润为1200万元,假设息税前利润可以永续,该公司永远不增发或回购股票,净利润全部作为股利发放。负债金额为800万元,平均所得税税率为25%(永远保持不变),企业的税后债务成本为6%(等于负债税后利息率),市场无风险利率为5%,市场组合收益率为10%,该公司股票的贝塔系数为1.4,年税后利息永远保持不变,权益资本成本永远保持不变,则股票的市场价值为()万元。A7100

B7200

C7000

D10000

正确答案: A解析: -

第11题:

单选题某公司息税前利润为1000万元,债务资金400万元,债务税前利息率为6%,所得税税率为25%,权益资金5200万元,普通股资本成本为12%,则在公司价值分析法下,公司此时股票的市场价值为()万元。A2200

B6050

C6100

D2600

正确答案: C解析: 股票的市场价值=(1000—400×6%)×(1—25%)/12%=6100(万元) -

第12题:

单选题某公司息税前利润为1000万元,债务资金400万元,税前债务资本成本为6%,所得税税率为25%,权益资金5200万元,普通股资本成本为12%,则在公司价值分析法下,公司此时股票的市场价值为( )万元。A2200

B6050

C6100

D2600

正确答案: A解析:

股票的市场价值=[(EBIT-I)×(1-T)]/KH=(1000-400×6%)×(1-25%)/12%=6100(万元)。 -

第13题:

ABC公司正在考虑改变它的资本结构,有关资料如下:

(1)公司目前债务的账面价值1000万元,利息率为5%,债务的市场价值与账面价值相 同;普通股4000万股,每股价格1元,所有者权益账面金额4000万元(与市价相同);每年的息税前利润为500万元。该公司的所得税率为15%。

(2)公司将保持现有的资产规模和资产息税前利润率,每年将全部税后净利分派给股 东,因此预计未来增长率为零。

(3)为了提高企业价值,该公司拟改变资本结构,举借新的债务,替换旧的债务并回购部分普通股。可供选择的资本结构调整方案有两个:①举借新债务的总额为2000万元,预计利息率为6%;②举借新债务的总额为3000万元,预计利息率7%。

(4)假设当前资本市场上无风险利率为4%,市场风险溢价为5%。

计算该公司无负债的贝他系数和无负债的权益成本(提示:根据账面价值的权重调整贝他系数)答案:解析:无负债的β系数和无负债的权益成本

β资产=β权益÷ [(1 +产权比率X (1 -所得税率)]

=1. 1125 ÷ [1 +1/4 X (1 -15%)]

=1. 1125 ÷ 1.2125

=0. 92 -

第14题:

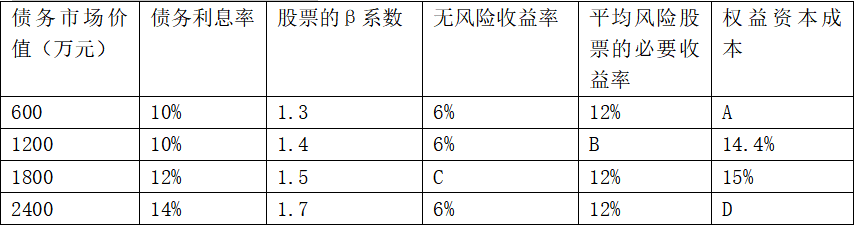

某公司息税前利润为1200万元,且未来保持不变,公司适用的所得税税率为25%,公司目前总资本为6000万元,其中90%由普通股资本构成,股票账面价值为5400万元,10%由债务资本构成,债务账面价值为600万元,债务利息率等于税前债务资本成本,假设债务市场价值与其账面价值基本一致,且不存在优先股,净利润全部用来发放股利。该公司认为目前的资本结构不够合理,准备用发行债券回购股票的办法予以调整。经咨询调查,目前债务利息率和权益资本成本情况见表1:

表1债务利息率与权益资本成本

要求:

(1)填写表1中用字母表示的空格。

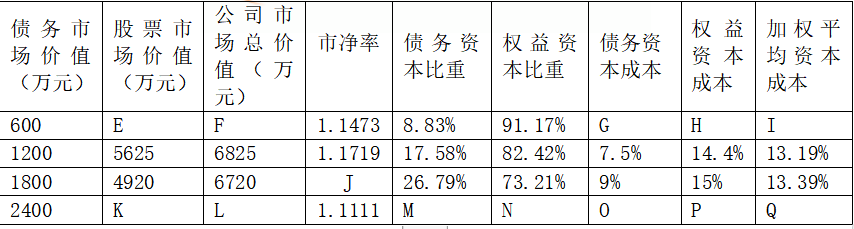

(2)填写表2公司市场价值与企业加权平均资本成本(以市场价值为权重)中用字母表示的空格。

表2公司市场价值与企业加权平均资本成本

(3)根据表2的计算结果,确定该公司最优资本结构。答案:解析:(1)根据资本资产定价模型:

A=6%+1.3×(12%-6%)=13.8%

14.4%=6%+1.4×(B-6%),计算得出B=12%

15%=C+1.5×(12%-C),计算得出C=6%

D=6%+1.7×(12%-6%)=16.2%

(2)

E=净利润/权益资本成本=(1200-600×10%)×(1-25%)/13.8%=6195.65(万元)

F=600+6195.65=6795.65(万元)

G=10%×(1-25%)=7.5%

H=A=13.8%

I=7.5%×8.83%+13.8%×91.17%=13.24%

J=4920/(6000-1800)=1.1714

K=(1200-2400×14%)×(1-25%)/16.2%=4000(万元)

L=4000+2400=6400(万元)

M=2400/6400=37.5%

N=4000/6400=62.5%

O=14%×(1-25%)=10.5%

P=D=16.2%

Q=10.5%×37.5%+16.2%×62.5%=14.06%

(3)由于债务资本为1200万元时,企业价值最大,同时加权平均资本成本最低,所以债务资本为1200万元的资本结构最优。 -

第15题:

东方公司息税前利润为100万元,债务总额是50万元,平均债务利息率为5%,所得税税率为25%,普通股的资本成本为15%,则公司价值分析法下,公司此时股票的市场价值( )万元。A.465.50

B.432.70

C.487.50

D.468.30答案:C解析:股票的市场价值=[(100-50×5%)×(1-25%)]/15%=487.5(万元)。 -

第16题:

某公司当前总资本为120000元,全部为权益资本,股票贝塔系数为1.5,无风险报酬率为2%,股票市场平均报酬率为4%,息税前利润为8000元,企业适用所得税税率为25%。公司现在经营状况良好,想要发挥财务杠杆作用,准备追加筹集债务资金,假设债务账面价值等于市场价值。债务筹资50000元,税前债务利息率为3%,追加筹资后权益资本成本率变为6%。

根据上述资料回答以下问题:

筹资前,权益资本成本率为( )。A.5%

B.4%

C.6%

D.2%答案:A解析:根据资本资产定价模型可知:权益资本成本率=2%+1.5×(4%-2%)=5% -

第17题:

某公司当前总资本为120000元,全部为权益资本,股票贝塔系数为1.5,无风险报酬率为2%,股票市场平均报酬率为4%,息税前利润为8000元,企业适用所得税税率为25%。公司现在经营状况良好,想要发挥财务杠杆作用,准备追加筹集债务资金,假设债务账面价值等于市场价值。债务筹资50000元,税前债务利息率为3%,追加筹资后权益资本成本率变为6%。

根据上述资料回答以下问题:

筹资后,公司总价值为( )元。A.120000

B.131250

C.150000

D.130000答案:B解析:公司价值=债务资本金价值+权益资本价值=50000+(8000-50000×3%)×(1-25%)/6%=131250(元) -

第18题:

A企业目前付息债务的市场价值为20万元,股权的市场价值为30万元,税前债务成本是8%,股权资本成本为10%,所得税率25%,那么该企业的加权平均资本成本为( )。A.6%

B.7.6%

C.8.4%

D.9.2%答案:C解析:根据公式WACC={[D/(D+E)]*Kd*(1-t)}+{[E/(D+E)]*Ke},可得WACC=(20+30)x8%x(1-25%)+(20+30)x10%=8,债务成本=0.4 x 8x 0.75+0.6 x10=8.4%。@## -

第19题:

某公司年息税前利润为1200万元,假设息税前利润可以永续,该公司永远不增发或回购股票,净利润全部作为股利发放。负债金额800万元(市场价值等于账面价值),平均所得税税率为25%(永远保持不变),企业的税后债务成本为6%(等于负债税后利息率),市场无风险利率为5%,市场组合收益率为10%,该公司股票的贝塔系数为1.4,年税后利息永远保持不变,权益资本成本永远保持不变,则可以得出( )。A.公司权益资本成本为12%

B.公司权益资本成本为19%

C.公司股票的市场价值为7100万元

D.公司的加权平均资本成本为11.39%

E.公司的加权平均资本成本为12%答案:A,C,D解析:权益资本成本=5%+1.4×(10%-5%)=12%,所以选项A的说法正确,选项B的说法不正确;根据年税后利息和年息税前利润永远保持不变可知,年税前利润永远保持不变,由于平均所得税税率不变,所以,年净利润永远保存不变,又由于净利润全部作为股利发放,所以,股利永远保持不变。由于不增发或回购股票,因此,股权现金流量=股利,即股权现金流量永远不变。由于权益资本成本永远保持不变,因此,公司股票的市场价值=股权现金流量/权益资本成本=股利/权益资本成本=净利润/权益资本成本=[1200×(1-25%)-800×6%]/12%=7100(万元),所以选项C的说法正确;加权平均资本成本=6%×800/(800+7100)+12%×7100/(800+7100)=11.39%,所以选项D的说法正确,选项E的说法不正确。 -

第20题:

某公司息税前利润为400万元,资本总额账面价值1000万元。假设无风险报酬率为6%,证券市场平均报酬率为10%,所得税率为40%。债务市场价值(等于债务面值)为600万元时,税前债务利息率(等于税前债务资本成本)为9%,股票贝塔系数为1.8,在公司价值分析法下,下列说法不正确的是()。

- A、权益资本成本为13.2%

- B、股票市场价值为1572.73万元

- C、平均资本成本为11.05%

- D、公司总价值为1600万元

正确答案:D -

第21题:

问答题乙公司是一家上市公司,适用的企业所得税税率为25%,当年息税前利润为900万元,预计未来年度保持不变。为简化计算,假定净利润全部分配,债务资本的市场价值等于其账面价值,确定债务资本成本时不考虑筹资费用。证券市场平均收益率为12%,无风险收益率为4%,两种不同的债务水平下的税前利率和β系数如表1所示。公司价值和平均资本成本如表2所示。表1不同债务水平下的税前利率和β系数债务账面价值(万元)税前利率β系数10006%1.2515008%1.50表2公司价值和平均资本成本债务市场价值(万元)股票市场价值(万元)公司总价值(万元)税后债务资本成本权益资本成本平均资本成本100045005500(A)(B)(C)1500(D)(E)*16%13.09%2.依据公司价值分析法,确定上述两种债务水平的资本结构哪种更优,并说明理由。正确答案:解析: -

第22题:

问答题乙公司是一家上市公司,适用的企业所得税税率为25%,当年息税前利润为900万元,预计未来年度保持不变。为简化计算,假定净利润全部分配,债务资本的市场价值等于其账面价值,确定债务资本成本时不考虑筹资费用。证券市场平均收益率为12%,无风险收益率为4%,两种不同的债务水平下的税前利率和β系数如表1所示。公司价值和平均资本成本如表2所示。表1不同债务水平下的税前利率和β系数债务账面价值(万元)税前利率β系数10006%1.2515008%1.50表2公司价值和平均资本成本债务市场价值(万元)股票市场价值(万元)公司总价值(万元)税后债务资本成本权益资本成本平均资本成本100045005500(A)(B)(C)1500(D)(E)*16%13.09%要求:1.确定表2中英文字母代表的数值(不需要列示计算过程)。正确答案:解析: -

第23题:

单选题甲公司息税前利润为200万元,资本总额账面价值为800万元。假设证券市场平均报酬率为8%,权益资本成本率为10%,该公司债务利息为50万元,适用的所得税税率为25%,则甲公司权益资本价值为()万元。A1406.25

B1125

C1205.5

D1325

正确答案: A解析: 权益资本价值=[(EBIT-D×(1-T)]/Ks=[(200-50)×(1-25%)]/10%=1125(万元)