某公司有一台设备,购于两年前,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低投资报酬率为10%,如果更新,每年可以增加销售收入100万元,有关资料见下表(金额单位:万元) 项目 旧设备新设备原价520630税法规定残值2030税法规定使用年限(年)55已用年限2尚可使用年限44每年付现成本200150两年末大修成本40最终报废残值510目前变现价值207.2按照税法规定,旧设备采用双倍余额递减法计提折旧,新设备按照年数总和法计提折旧。预计未来的四年每年都需要缴纳所得税。 要求: (1)按照税法

题目

某公司有一台设备,购于两年前,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低投资报酬率为10%,如果更新,每年可以增加销售收入100万元,有关资料见下表(金额单位:万元) 项目 旧设备

新设备

原价

520

630

税法规定残值

20

30

税法规定使用年限(年)

5

5

已用年限

2

尚可使用年限

4

4

每年付现成本

200

150

两年末大修成本

40

最终报废残值

5

10

目前变现价值

207.2

按照税法规定,旧设备采用双倍余额递减法计提折旧,新设备按照年数总和法计提折旧。预计未来的四年每年都需要缴纳所得税。 要求: (1)按照税法规定计算旧设备和新设备每年的折旧额; (2)计算使用新设备之后,每年增加的折旧及折旧抵税; (3)按照税法规定计算旧设备目前的账面价值以及变现损失抵税或收益纳税; (4)计算旧设备变现的相关现金流量; (5)计算使用新设备增加的投资额; (6)计算继续使用旧设备时,第4年末设备变现的相关现金流量; (7)计算使用新设备,第4年末设备变现的相关现金流量; (8)计算新设备每年增加的税后收入和节约的税后操作成本; (9)计算使用新设备第1~4年每年增加的现金流量; (10)按照差量现金流量,计算更新设备方案的内含报酬率,并作出是否更新的决策; (11)按照差量现金流量,计算更新设备方案的差量净现值,并作出是否更新的决策。

相似考题

参考答案和解析

正确答案:

更多“某公司有一台设备,购于两年前,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低投资报酬 ”相关问题

-

第1题:

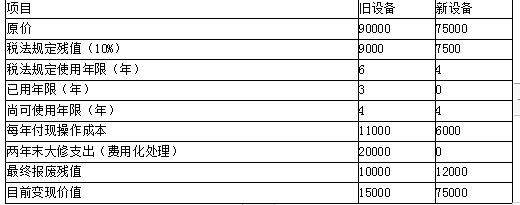

C公司有一台设备,购置于3年前,现在考虑是否需要更新。该公司所得税税率为25%,其他有关资料如下表所示(金额单位:元):

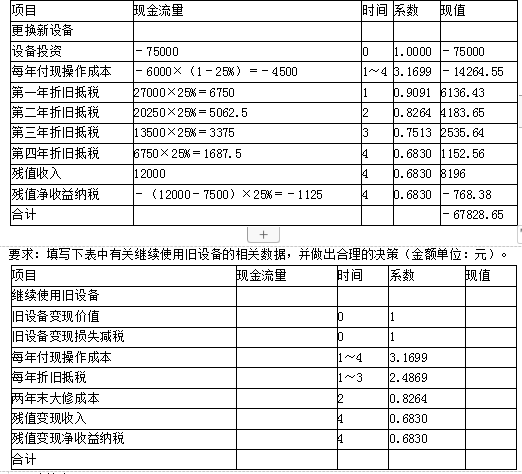

备注:旧设备采用直线法计提折旧,每年折旧额为13500元;新设备采用年数总和法计提折旧,各年折旧额分别为:第一年27000元、第二年20250元,第三年13500元、第四年6750元。等风险投资的必要报酬率为10%。

已知新设备的有关计算为: 答案:解析:

答案:解析:

计算说明:

旧设备账面价值=90000-13500×3=49500(元)

旧设备变现损失减税=(15000-49500)×25%=8625(元)

每年付现操作成本=11000×(1-25%)=8250(元)

每年折旧抵税=13500×25%=3375(元)

两年末大修成本=20000×(1-25%)=15000(元)

残值变现净收益纳税=(10000-9000)×25%=250(元)

决策:

由于继续使用旧设备的现金流出总现值(47120.14)低于购置新设备的现金流出总现值(67828.65),所以应继续使用旧设备。 -

第2题:

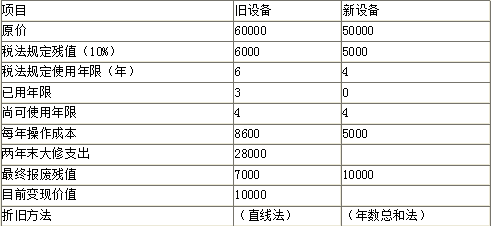

某公司3年前购置1台设备,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低报酬率为10%,其他有关资料如下表所示(金额单位:元)。

要求:作出设备是否更新的决策。答案:解析:要求:作出设备是否更新的决策。

方法一:总成本法(旧设备剩余年限与新设备使用年限相同)

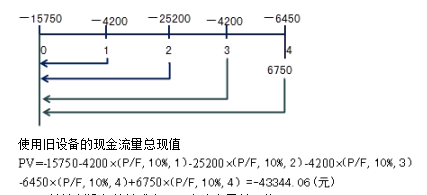

(1)计算旧设备的总成本(现金流出量总现值)

①初始期现金流量

旧设备年折旧=(60000-6000)/6=9000(元)

3年末账面价值60000-9000×3=33000(元)

变现价值10000元,变现损失对所得税影响为

(33000-10000)×25%=5750(元)

NCF0=-10000+(-5750)=-15750(元)

②经营期营业现金流量

NCF1=-8600×(1-25%)+9000×25%=-4200(元)

NCF2=-8600×(1-25%)+9000×25%-28000×(1-25%)=-25200(元)

NCF3=-8600×(1-25%)+9000×25%=-4200(元)

NCF4=-8600×(1-25%)=-6450(元)

③与资产处置有关的现金流量

NCF4=7000-(7000-6000)×25%=6750(元)

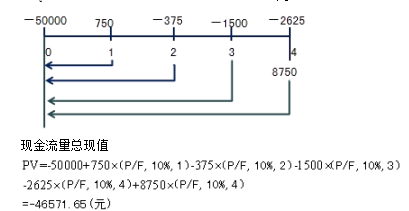

(2)计算新设备的总成本(现金流出量总现值)

①初始期现金流量

NCF0=-50000(元)

②经营期营业现金流量

第一年设备年折旧=(50000-5000)×4/10=18000(元)

第二年设备年折旧=(50000-5000)×3/10=13500(元)

第三年设备年折旧=(50000-5000)×2/10=9000(元)

第四年设备年折旧=(50000-5000)×1/10=4500(元)

NCF1=-5000×(1-25%)+18000×25%=750(元)

NCF2=-5000×(1-25%)+13500×25%=-375(元)

NCF3=-5000×(1-25%)+9000×25%=-1500(元)

NCF4=-5000×(1-25%)+4500×25% =-2625(元)

③与资产处置相关的现金流量

NCF4=10000-(10000-5000)×25%=8750(元)

(3)比较新旧设备的总成本(现金流出量总现值)

使用旧设备的总成本43344.06元,低于使用新设备的总成本46571.65元,所以不应该更新设备。

方法二:差额分析法

-

第3题:

某公司有一台设备购于3年前,现正考虑是否要更新。该公司资本成本为10%,所得税率为25%,新旧设备均按直线法计提折旧。有关资料如图所示。 要求:为该公司作出是否更新设备的决策。

× 使用旧设备:旧设备目前的账面净值60000—(60000—6000)×0.5=33000,每年折旧9000,第四年不计提折旧,中括号[]为计算过程,负号(一)表示现金流出。年平均现金净流量=—35973/(p/a,10%,4)=一11347.95使用新设备:年平均现金流量=一41898.20/(p/a,10%,5)=一41898.2/3.791=一11052.02使用新设备的年平均现金流出低于继续使用旧设备的年平均现金流出,所以应更新设备。 -

第4题:

C公司有一台设备,购置于3年前,现在考虑是否需要更新。该公司所得税税率为25%,其他有关资料如下表所示(金额单位:元):

备注:旧设备采用直线法计提折旧,每年折旧额为13500元;新设备采用年数总和法计提折旧,各年折旧额分别为:第一年27000元、第二年20250元,第三年13500元、第四年6750元。等风险投资的必要报酬率为10%。

要求:填写下表中有关继续使用旧设备的相关数据,并做出合理的决策(金额单位:元)。答案:解析:旧设备相关数据计算:

账面价值=90000-13500×3=49500元

损失抵税=(15000-49500)×25%=-8625元

每年税后付现操作成本=-11000×(1-25%)=-8250元

每年折旧抵税=13500×25%=3375元

两年末大修成本=-20000×(1-25%)=-15000元

残值净收益纳税=-(10000-9000)×25%=-250元

决策:

由于继续使用旧设备的现金流出总现值(47120.14)低于购置新设备的现金流出总现值(67828.65),所以应继续使用旧设备。 -

第5题:

共用题干

某建筑安装公司有一台购于三年前的施工设备,现在考虑是否需要更新(即购买新设备,卖掉旧设备)。原有旧设备采用直线法折旧,新设备将采用年数总和法计提折旧。其他有关资料如下表所示。

根据以上资料,回答下列问题:假如更新设备,则新设备第三年的折旧额为()元。

A:11200

B:12000

C:14000

D:16800答案:A解析:120000-(120000-6000)*3÷6=63000(元)。

因为税法规定的折旧年限为6年,该设备继续使用第四年已经超过了折旧年限,所以折旧为0;换句话说,该设备在前六年已经提完了折旧。

(60000-4000)*2÷10=11200(元)。

易知两方案的寿命期相同,均为4年,且两方案只可取其一,选择一个则必须否定另一个,故两方案为互斥方案。