某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。企业所得税法规定,企业购置并实际使用环境保护专用设备,可以按设备投资额的一定比例抵免企业当年的应纳所得税额,则该企业至多可以抵免2019年的应纳所得税额为( )万元。A.25B.50C.200D.500

题目

某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。

企业所得税法规定,企业购置并实际使用环境保护专用设备,可以按设备投资额的一定比例抵免企业当年的应纳所得税额,则该企业至多可以抵免2019年的应纳所得税额为( )万元。

企业所得税法规定,企业购置并实际使用环境保护专用设备,可以按设备投资额的一定比例抵免企业当年的应纳所得税额,则该企业至多可以抵免2019年的应纳所得税额为( )万元。

A.25

B.50

C.200

D.500

B.50

C.200

D.500

相似考题

更多“某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。 ”相关问题

-

第1题:

(二)一家天津注册的技术先进型服务企业,2014年支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费60万元。2014年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能水专用设备8001万元,购置完毕即投入使用。

该企业2014年度允许税前扣除的工资薪金数额为()万元。A.250

B.300

C.350

D.400答案:C解析:300+50=350万元 -

第2题:

济南市某商贸企业,2018年实现产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额200万元。另外,企业当年购置环境保护专用设备支出600万元。购置完毕即投入使用。

该企业税前允许扣除职工教育经费( )万元。A.30

B.16

C.10

D.5答案:B解析:本题考查企业所得税的税前扣除。职工教育经费支出不超过工资薪金总额8%的部分,准予扣除,即200×8%=16(万元),实际发生30万元,税前准予扣除16万元,超过部分以后年度结转扣除。 -

第3题:

济南市某商贸企业,2018年实现产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额200万元。另外,企业当年购置环境保护专用设备支出600万元。购置完毕即投入使用。

该企业税前允许扣除工资薪金( )万元。A.150

B.200

C.250

D.300答案:C解析:本题考查企业所得税的税前扣除。企业安置规定的残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。支付合理的工资薪金总额200万元(含残疾职工工资50万元),所以允许税前扣除的工资薪金=200+50=250(万元)。 -

第4题:

一家天津注册的技术先进型服务企业,2014年支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费50万元。2014年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能节水专用设备800万元,购置完毕即投入使用。

该企业2014年度允许税前扣除的职工教育经费为( )万元。A.5

B.24

C.26

D.50答案:B解析:【知识点】企业所得税的税前扣除。企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。因此,本题中税前准予扣除的职工教育经费=300×8%=24(万元)。 -

第5题:

我市一家机械制造企业,2018年实现的销售收入为2000万元;发生各项成本费用共计1000万元,其中包括:合理的工资薪金总额200万元、业务招待费100万元,职工福利费50万元,职工教育经费2万元,工会经费10万元,税收滞纳金10万元,提取的各项准备金支出100万元。另外,企业当年购置环境保护专用设备500万元,购置完毕即投入使用。

企业当年购置并实际使用的环境保护专用设备可以在当年的应纳税额中抵免( )万元。

A.50

B.100

C.150

D.500答案:A解析:本题考查企业所得税的税前扣除。

企业购置并实际使用税法规定的环境保护、节能节水、安全生产等专用设备的,该专用设备投资额的额10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。

已知:企业当年购置环境保护专用设备500万元,购置完毕即投入使用。

因此500*10%=50万 -

第6题:

一家天津注册的技术先进型服务企业,本年度支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费50万元。今年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能节水专用设备800万元,购置完毕即投入使用。

该企业本年度允许税前扣除电脑折旧()万元。 查看材料A.0.75

B.1.50

C.4.50

D.6.75答案:C解析:本题考查企业所得税的税收优惠。根据税法规定,自2014年1月1日起,对所有企业持有的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。该企业今年6月购入电脑10台,单价4500元,当月投入使用。由于单价4500元小于5000元,因此可以一次性计入当期成本费用,税前准予扣除电脑折旧=10×4500=45000(元)。 -

第7题:

一家天津注册的技术先进型服务企业,2018年支付合理的工资薪金总额3000万元(其中,残疾职工工资500万元),实际发生党组织工作经费300万元。另外,企业当年购置节能节水专用设备1000万元,购置完毕即投入使用。

该企业适用的企业所得税税率为( )。A.25%

B.20%

C.15%

D.10%答案:C解析: -

第8题:

济南市某商贸企业,2018年实现产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额200万元。另外,企业当年购置环境保护专用设备支出600万元。购置完毕即投入使用。

该企业购置环境保护专用设备的支出可以抵免应纳税额( )万元。A.600

B.240

C.60

D.30答案:C解析:本题考查企业所得税的税前扣除。企业购置并实际使用环境保护专用设备,可以按设备投资额的10%抵免企业当年的应纳税额,该企业可抵免应纳税额=600×10%=60(万元)。 -

第9题:

济南市某商贸企业,2018年实现产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额200万元。另外,企业当年购置环境保护专用设备支出600万元。购置完毕即投入使用。

该企业本年度应缴纳企业所得税( )万元。A.6.75

B.39.25

C.42.75

D.69.5答案:A解析:本题考查企业所得税的计算。应纳企业所得税=应纳税所得额×税率-抵免额=267×25%-60=6.75(万元)。 -

第10题:

一家天津注册的技术先进型服务企业,2018年支付合理的工资薪金总额3000万元(其中,残疾职工工资500万元),实际发生党组织工作经费300万元。另外,企业当年购置节能节水专用设备1000万元,购置完毕即投入使用。

该企业允许税前抵免的党组织工会经费的金额是()万元。A.10

B.20

C.30

D.50答案:C解析: -

第11题:

我市一家机械制造企业,2018年实现的销售收入为2000万元;发生各项成本费用共计1000万元,其中包括:合理的工资薪金总额200万元、业务招待费100万元,职工福利费50万元,职工教育经费2万元,工会经费10万元,税收滞纳金10万元,提取的各项准备金支出100万元。另外,企业当年购置环境保护专用设备500万元,购置完毕即投入使用。

本企业发生的业务招待费允许税前扣除的金额为( )。A.10

B.30

C.40

D.60答案:A解析:本题考查业务招待费。

业务招待费(按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰)

业务招待费的60%为100×60%=60万元。

销售收入的5‰=2000×5‰=10万元,两者比较10万元〈60万元,所以按照10万元扣除。 -

第12题:

一家天津注册的技术先进型服务企业,2014年支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费50万元。2014年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能节水专用设备800万元,购置完毕即投入使用。

该企业2014年度允许税前扣除的工资薪金数额为( )万元。A.250

B.300

C.350

D.400答案:C解析:【知识点】企业所得税的税收优惠。根据税法规定,企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。因此,本题准予税前扣除的工资薪金=(300-50)+50×(1+100%)=350(万元)。 -

第13题:

一家天津注册的技术先进型服务企业,2018年度支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费50万元。本年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能节水专用设备800万元,购置完毕即投入使用。

该企业本年度允许税前扣除工资薪金( )万元。A.250

B.300

C.350

D.400答案:C解析:本题考查企业所得税的税收优惠。根据税法规定,企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。该企业准予税前扣除的工资薪金=(300-50)+50×(1+100%)=350(万元)。 -

第14题:

一家天津注册的技术先进型服务企业,2018年支付合理的工资薪金总额3000万元(其中,残疾职工工资500万元),实际发生党组织工作经费300万元。另外,企业当年购置节能节水专用设备1000万元,购置完毕即投入使用。

该企业允许税前扣除的工资薪金金额为()万元。A.3000

B.3500

C.2600

D.500答案:B解析: -

第15题:

某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。

该企业2019年度允许税前扣除的工资薪金数额为( )万元。

A.150

B.200

C.250

D.300答案:C解析:本题考查企业所得税税前扣除的主要项目。

200+50=250 -

第16题:

济南市某商贸企业,2018年实现产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额200万元。另外,企业当年购置环境保护专用设备支出600万元。购置完毕即投入使用。

该企业税前允许扣除职工福利费( )万元。A.28

B.32

C.35

D.60答案:A解析:本题考查企业所得税的税前扣除。职工福利费支出不超过工资薪金总额14%的部分,准予扣除,即200×14%=28(万元),而实际发生的职工福利费为60万元,因此可以扣除28万元。 -

第17题:

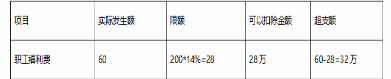

某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。

该企业2019年度不得税前扣除的职工福利费为( )万元。

A.28

B.32

C.55

D.60答案:B解析:本题考查职工福利费。

职工福利费(不超过工资薪金总额的14%的部分)

-

第18题:

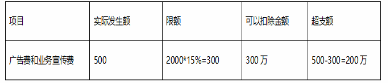

某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。

企业2019年度允许税前扣除的广告费和业务宣传费为( )万元。

A.200

B.300

C.500

D.600答案:B解析:本题考查企业所得税税前扣除的主要项目。

广告费和业务宣传费(不超过当年销售或营业收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除)

-

第19题:

我市一家机械制造企业,2018年实现的销售收入为2000万元;发生各项成本费用共计1000万元,其中包括:合理的工资薪金总额200万元、业务招待费100万元,职工福利费50万元,职工教育经费2万元,工会经费10万元,税收滞纳金10万元,提取的各项准备金支出100万元。另外,企业当年购置环境保护专用设备500万元,购置完毕即投入使用。

职工福利费不允许税前扣除的金额为( )万元。

A.10

B.28

C.22

D.50答案:C解析:本题考查企业所得税的税前扣除。

职工福利费按照不超过工资薪金所得的14%的部分可以扣除,

所以允许扣除的金额为200×14%=28万元,不允许税前扣除的金额为50-28=22万元。 -

第20题:

(二)一家天津注册的技术先进型服务企业,2014年支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费60万元。2014年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能水专用设备8001万元,购置完毕即投入使用。

该企业2014年度允许税前扣除的职工教育经费为()万元A.7.5

B.24.0

C.26.0

D.50.0答案:B解析:经认定的技术先进型服务企业发生的职工教育经费支出,不超过工资、薪金总额8%的部分,准予在计算应纳税所得额时扣除。300*8%=24万元 -

第21题:

某自行车制造企业,2019年实现产品销售收入2000万元,支付合理的工资薪金总额200万元(其中,残疾职工工资50万元),实际发生职工福利费60万元,为全体员工支付补充医疗保险费40万元,发生广告费和业务宣传费500万元。另外,企业当年购置安全生产专用设备500万元,购置完毕即投入使用。

该企业2019年度允许税前扣除的补充医疗保险费为( )万元。

A.40

B.30

C.10

D.5答案:C解析:本题考查补充保险。

补充保险扣除限额为职工工资总额的5%。

-

第22题:

(二)一家天津注册的技术先进型服务企业,2014年支付合理的工资薪金总额300万元(其中,残疾职工工资50万元),实际发生职工教育经费60万元。2014年6月,购入电脑10台,单价4500元,当月投入使用。另外,企业当年购置节能水专用设备8001万元,购置完毕即投入使用。

该企业2014年度允许税前扣除的电脑折旧为()万元。A.0.75

B.1.50

C.4.50

D.6.75答案:C解析:对所有行业企业持有的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。 -

第23题:

济南市某商贸企业,2018年实现产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额200万元。另外,企业当年购置环境保护专用设备支出600万元。购置完毕即投入使用。

该企业税前不允许扣除业务招待费( )万元。A.9

B.32

C.48

D.71答案:D解析:本题考查企业所得税的税前扣除。企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。业务招待费的60%=80×60%=48(万元),销售收入的5‰=1800×5‰=9(万元),因此,税前准予扣除9万元。不允许扣除的业务招待费=80-9=71(万元)。