某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口资产货物,2016年5月末为退税前计算出的期末底税款为19万元,当期免抵退税额为15万元,当期免抵税额为( )。A.0 B.6 C.9 D.15

题目

某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口资产货物,2016年5月末为退税前计算出的期末底税款为19万元,当期免抵退税额为15万元,当期免抵税额为( )。

A.0

B.6

C.9

D.15

B.6

C.9

D.15

相似考题

更多“某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口资产货物,2016年5月末为退税前计算出的期末底税款为19万元,当期免抵退税额为15万元,当期免抵税额为( )。”相关问题

-

第1题:

某电器生产企业自营出口自产货物,2005年10月末计算出的期末留抵税款为6万元,当期免抵退税额为15万元,则当期免抵税额为( )万元。

A. 6

B. 0

C. 15

D. 9

正确答案:D

-

第2题:

某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口自产货物,2016年5月末未退税前计算出的期末留抵税款为19万,当期免抵退税额为15万元,当期免抵税额为( )万元。A.0

B.6

C.9

D.15答案:A解析:本题考查出口退税管理。当期期末留抵税额>当期免抵退税额时:当期应退税额=当期免抵退税额,当期免抵税额=0。 -

第3题:

某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口资产货物,2016年5月末退税前计算出的期末留抵税款为19万元,当期免抵退税额为15万元,当期免抵税额为( )A.0

B.6

C.9

D.15答案:A解析: -

第4题:

位于市区的甲生产企业为增值税一般纳税人(具有进出口经营权),出口货物的征税率为16%,退税率为13%。2019年2月购进原材料,取得的增值税专用发票(准予当月抵扣)上注明增值税税额68万元;当期进料加工保税进口料件的到岸价格是100万元;本月内销货物取得含税销售收入140.4万元;本月出口货物离岸价格折合人民币400万元;该企业采用实耗法核算当期进料加工保税进口料件的组成计税价格,计划分配率为30%;上期留抵税额为3.6万元。则下列关于甲生产企业当月的有关税务处理,说法正确的有( )。A.当期应退增值税36.4万元

B.当期应退增值税40万元

C.当期免抵增值税税额为0

D.当期免抵增值税税额为3.6万元

E.当期免抵的增值税税额应纳入城建税和教育费附加的计税依据答案:A,C,E解析:采用实耗法核算当期进料加工保税进口料件的组成计税价格=400×30%=120(万元);当期不得免征和抵扣税额=(400-120)×(16%-13%)=8.4(万元);当期应纳增值税税额=140.4÷(1+16%)×16%-(68-8.4)-3.6=-43.83(万元);当期免抵退税额=(400-120)×13%=36.4(万元),当期应退甲生产企业增值税为36.4万元,免抵税额=36.4-36.4=0。 -

第5题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,假设退税税率为11%。2019年5月的有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,准予抵扣的进项税额26万元通过认证。上月末留抵税款3万元,本月内销货物不含税销售额100万元,收款113万元存入银行,本月出口货物的销售额折合人民币200万元。

要求:试计算该企业当期的“免、抵、退”税额。答案:解析:(1)当期“免、抵、退”税不得免征和抵扣税额=200×(13%-11%)=4(万元)

(2)当期应纳税额=100×13%-(26-4)-3=13-22-3=-12(万元)

(3)出口货物“免、抵、退”税额=200×11%=22(万元)

(4)当期应退税额=12(万元)

(5)当期免抵税额=当期免抵退税额-当期应退税额当期免抵税额=22-12=10(万元) -

第6题:

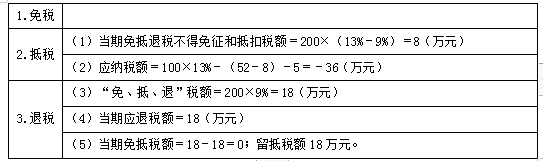

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,退税税率为9%。2020年2月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款400万元,外购货物准予抵扣的进项税额52万元通过认证。上期末留抵税款5万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月出口货物的销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。答案:解析:

(1)当期免抵退税不得免征和抵扣税额=200×(13%-9%)=8(万元)

(2)应纳税额=100×13%-(52-8)-5=-36(万元)

(3)“免、抵、退”税额=200×9%=18(万元)

(4)当期应退税额=18(万元)

(5)当期免抵税额=18-18=0;留抵税额18万元。 -

第7题:

某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口自产货物,10月末未计算出口退税前的期末留底税额为19万元,当期免抵退税额15万元,则当期免抵税额为()。

- A、0

- B、4

- C、9

- D、15

正确答案:A -

第8题:

单选题某具有出几经营权的电器生产企业(增值税一般纳税人)自营出口自产货物,2019年7月末未退税前计算出的期末留抵税款为19万元,当期免抵退税额为15万元,则当期免抵税额为( )万元。A0

B6

C9

D15

正确答案: A解析: -

第9题:

单选题某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口自产货物,10月末未退税前计算出的期末留抵税款为19万元,当期免抵退税额为15万元,则当期免抵税额为()。A0

B6万元

C9万元

D15万元

正确答案: A解析: 未退税前当期留抵税额19万元,当期免抵退税额15万元,因为后者小于前者,所以当期应退税额为15万元,则当期免抵税额=当期免抵退税额-当期应退税额=15-15=0。 -

第10题:

单选题目前,对于进料加工生产企业的免抵退税计算公式正确的是()A当期应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率

B当期应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额

C当期应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额-当期应退税额

D应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额-当期免抵税额

正确答案: C解析: 暂无解析 -

第11题:

单选题某生产企业(一般纳税人)自营出口自产货物,2004年10月末计算出的期末留抵税款为12万元,当期免抵退税额为18万元,则当期免抵税额为( )A0

B6万元

C12万元

D18万元

正确答案: C解析: 当期应退税额=12万元,当期免抵税额=当期免抵退税额-当期应退税额=18-12=6万元。 -

第12题:

单选题某电器生产企业自营出口自产货物,2012年12月末计算出的期末未抵扣完的增值税为15万元,当期免抵退税额为27万元,则当期免抵税额为( )。A0

B12万元

C15万元

D27万元

正确答案: A解析:

当期应退税额为15万元,当期免抵税额=期免抵退税额-期应退税额=27-15=12(万元)。 -

第13题:

某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口自产货物,2016年5月末未退税前计算出的期末留抵税款为19万元,当期免抵退税额为15万元,则当期免抵税额为( )万元。A.0

B.6

C.9

D.15答案:A解析:当期期末留抵税额>当期免抵退税额时:当期应退税额=当期免抵退税额,当期免抵税额=0。故选项A符合题意。 -

第14题:

若出口发票不能如实反映离岸价,企业应按实际离岸价申报“免、抵、退”税,若当期期末留抵税额大于当期免抵退税额时,当期免抵税额为()。A:当期免抵退税额+当期应退税额

B:0

C:当期免抵退税额

D:当期应退税额答案:B解析:若当期期末留抵税额大于当期免抵退税额时,当期应退税额=当期免抵退税额,则当期免抵退税额=当期免抵税额-当期应退税额=0。 -

第15题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为16%,退税率为13%。2019年3月购进原材料一批,取得的增值税专用发票注明金额500万元、税额80万元,内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元。该企业当期“免、抵、退”税不得免征和抵扣税额为( ???)万元。A.6

B.26

C.34

D.60答案:A解析:不得免征和抵扣税额=200×(16%-13%)=6(万元)。 -

第16题:

位于市区的甲生产企业为增值税一般纳税人(具有进出口经营权),出口货物的征税率为16%,退税率为13%。2019年2月购进原材料,取得的増值税专用发票(准予当月抵扣)上注明増增值税税额68万元;当期进料加工保税进口料件的到岸价格是100万元;本月内销货物取得含税销售收入140.4万元;本月出口货物离岸价格折合人民币400万元;该仚业采用实耗法核算当期进料加工保税进口料件的组成计税价格,计划分配率为30%;上期留抵税额为3.6万元。则下列关于甲生产企业当月的有关税务处理,说法正确的有()。A.当期应退增值税36.4万元

B.当期应退增值税40万元

C.当期免抵增值税税额为0

D.当期免抵增值税税额为3.6万元

E.当期免抵的増值税税额应纳入城建税和教育费附加的计税依据答案:A,C,E解析:采用实耗法核算当期进料加工保税进口料件的组成计税价格=400×30%=120(万元);当期不得免征和抵扣税额=(400-120)×(16%-13%)=8.4(万元);当期应纳增值税税额=140.4÷(1+16%)×16%-(68-8.4)-3.6=-43.83(万元);当期免抵退税额=(400-120)×13%=36.4(万元),当期应退甲生产企业增值税为36.4万元,兔抵税额=36.4-36.4=0 -

第17题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为13%,退税率为6%。2019年5月购进原材料一批,取得的增值税专用发票注明税额80万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元,该企业当期“免、抵、退”税不得免征和抵扣税额为多少万元。答案:解析:“免抵退”税不得免征和抵扣税额=FOB价×(征税率-退税率)=200×(13%-6%)=14(万元)。 -

第18题:

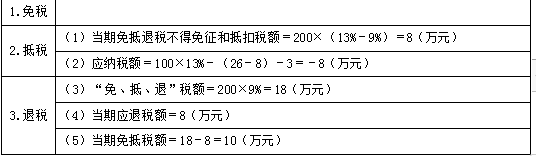

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,退税税率为9%。2020年2月的有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣的进项税额26万元通过认证。上月末留抵税款3万元,本月内销货物不含税销售额100万元,收款113万元存入银行,本月出口货物的销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。答案:解析:

(1)当期免抵退税不得免征和抵扣税额=200×(13%-9%)=8(万元)

(2)应纳税额=100×13%-(26-8)-3=-8(万元)

(3)“免、抵、退”税额=200×9%=18(万元)

(4)当期应退税额=8(万元)

(5)当期免抵税额=18-8=10(万元) -

第19题:

某电器生产企业自行出口自产货物,2013年一月末计算出的期末留底税款为8万元,当期额为12万元,则当期免抵税额为()

- A、0

- B、6万元

- C、4万元

- D、15万元

正确答案:C -

第20题:

单选题某具有出口经营权的电器生产企业增值税一般纳税人自营出口自产货物,2016年5月末未退税前计算出的期末留抵税款为19万元,当期免抵退税额为15万元,则当期免抵税额为( )万元。A0

B6

C9

D15

正确答案: C解析: -

第21题:

单选题某电器生产企业自行出口自产货物,2013年一月末计算出的期末留底税款为8万元,当期额为12万元,则当期免抵税额为()A0

B6万元

C4万元

D15万元

正确答案: C解析: 暂无解析 -

第22题:

单选题某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为17%,退税率为13%,2015年6月购进原材料一批,取得的增值税专用发票注明金额500万元,税额85万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元,该企业当期“免、抵、退”税不得免征和抵扣税额为()万元。A8

B20

C26

D6

正确答案: D解析: 不得免征和抵扣税额=出口货物离岸价X外汇人民币折合率X(出口货物适用税率-出口货物退税率)=200X(17%-13%)=8(万元) -

第23题:

单选题某电器生产企业自营出口自产货物,2012年4月计算出的期末未抵扣完的增值税为15万元,当期免抵退税额为27万元,则当期免抵税额为( )A0

B12万元

C15万元

D27万元

正确答案: D解析: 当期应退税额=15万元,当期免抵税额=当期免抵退税额-当期应退税额=27-15=12(万元)。