远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算公司高速成长期的现金流。

题目

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算公司高速成长期的现金流。

相似考题

更多“远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算公司高速成长期的现金流。”相关问题

-

第1题:

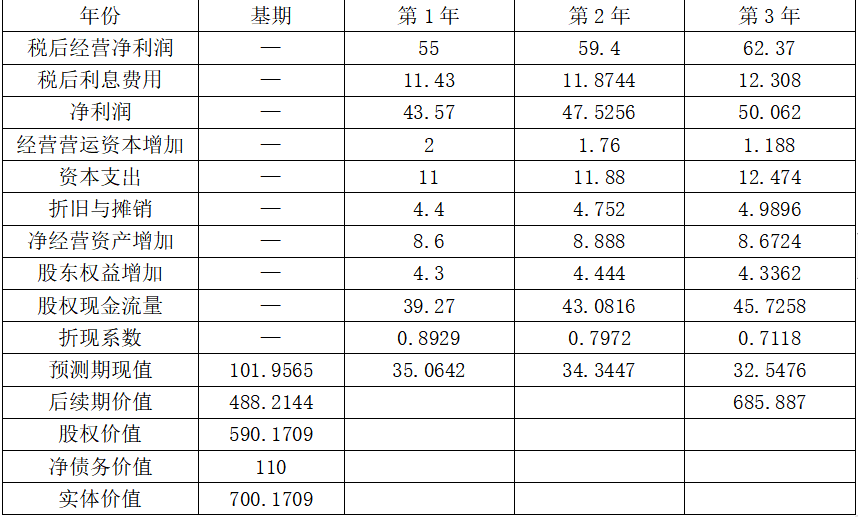

D公司目前经营营运资本为20万元,资本支出为10万元,税后经营净利润为50万元,当期折旧与摊销为4万元,净负债为110万元,预计未来三年为详细预测期,未来第1年销售增长率为10%,第2年销售增长率为8%,第3年销售增长率为5%,从第4年开始进入稳定增长阶段,销售增长率稳定为5%。假设该公司税后经营净利润、经营营运资本、资本支出、折旧与摊销和销售收入同比例变动。税后利息率为10%,按照期末净负债计算税后利息费用,权益乘数为2,且未来保持不变。普通股当前每股市价5元,流通在外的普通股股数为100万股。企业当前的股权资本成本为12%,简化计算以当前净负债的账面价值作为净债务价值。

要求:填写下列表格,并说明该股票被市场高估还是低估了。

单位:万元

答案:解析:单位:万元

答案:解析:单位:万元

每股价值=590.1709/100=5.9(元),高于当前每股市价5元,所以该股票被市场低估了。

【解析】基期净经营资产=110×2=220(万元),第1年净经营资产=220+8.6=228.6(万元),第1年净负债=228.6÷2=114.3(万元),第1年税后利息费用=114.3×10%=11.43(万元),第2年税后利息费用=(228.6+8.888)÷2×10%=11.8744(万元),第3年税后利息费用=(228.6+8.888+8.6742)÷2×10%=12.308(万元)。 -

第2题:

某上市公司2013年息税前利润为2.2亿元,公司的资产总额为24亿元,负债总额为16亿元,债务年利息额为1.1亿元。公司计划2014年对外筹资6亿元投资一个新项目,初步确定公开发行股票筹资5亿元,从银行贷款1亿元。经分析测算,该公司股票的风险系数为1.1,市场平均报酬率为10%,无风险报酬率为5%,公司贷款的资本成本率为8%。

根据已知数据,可以计算的杠杆系数是()。A、总杠杆系数

B、联合杠杆系数

C、财务杠杆系数

D、营业杠杆系数答案:C解析:本题考察第八章第二节杠杆理论。财务杠杆系数=息税前利润/(息税前利润-债务年利息额) -

第3题:

分析员甲在对ABC公司进行估值时,ABC公司是一家多种工业金属矿物的供应商,公司信息如下:

股票发行总额8亿元

ABC公司负债的市场价值为25亿元

该公司今年自由现金流(FCFF)=11.5亿元

适用所得税率为40%

假设该公司债务占净资产25%

股权资本成本10%

税前债权资本成本7%

自由现金流(FCFF)增长率4%

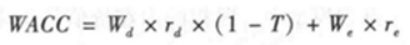

该公司加权平均资本成本为()。A.9.65%

B.8.55%

C.12.73%

D.20%答案:B解析:WACC的计算公式为

其中,Wd为债权资本与总资产的比值,We为股权资本与总资产的比值,Wd+We=1;rd为债权资本成本,等于平均利息率;re为股权资本成本,即股东要求的收益率;T为公司所得税税率。WACC=25%*7%*(1-40%)+75%*10%=8.55% -

第4题:

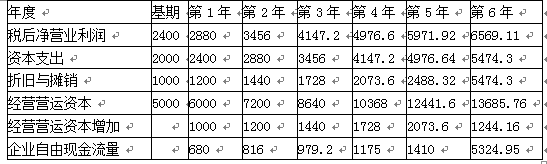

A公司今年年初的经营营运资本为5000万元,发行在外的普通股为500万股,去年销售收入15000万元,税前经营利润4000万元,资本支出2000万元,折旧与摊销1000万元。今年年初净负债的市场价值为2800万元,资本结构中负债占20%,可以保持此目标资本结构不变,负债(平价发行债券、无手续费)平均利率为10%,可以长期保持下去。平均所得税税率为40%。今年年初该公司股票每股价格为40元。

预计未来5年的销售收入增长率均为20%。该公司的资本支出、折旧与摊销、经营营运资本、税后净营业利润与销售收入同比例增长。第6年及以后经营营运资本、资本支出、税后净营业利润与销售收入同比例增长,折旧与摊销正好弥补资本支出,销售收入将会保持10%的固定增长速度。

已知无风险报酬率为2%,股票市场的平均报酬率为10%,公司股票的β系数为2.69。

要求:

填写下表,计算分析投资者今年年初是否应该购买该公司的股票作为投资(假设净负债价值等于基期净负债,加权平均资本成本的计算结果四舍五入保留至百分之一)。答案:解析:

该公司的股权资本成本=2%+2.69×(10%-2%)=23.52%

加权平均资本成本=20%×10%×(1-40%)+80%×23.52%=20%

企业整体价值

=680×(P/F,20%,1)+816×(P/F,20%,2)+979.2×(P/F,20%,3)+1175×(P/F,20%,4)+1410×(P/F,20%,5)+5324.95/(20%-10%)×(P/F,20%,5)

=680×0.8333+816×0.6944+979.2×0.5787+1175.04×0.4823+1410×0.4019+5324.95/(20%-10%)×0.4019

=2833.338232+21400.97405

=24234.31(万元)

股权价值=企业整体价值-净债务价值

=24234.31-2800=21434.31(万元)

每股价值=21434.31/500=42.87(元)

由于该股票价格(40元)低于股票价值(42.87元),所以应该购买。 -

第5题:

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。估计第六年的自由现金流量。

正确答案:第六年的自由现金流量=6.34×(1+5%)-80×(1+10%)3×5%×20%=6.66+1.06=7.72(亿元) -

第6题:

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。估计公司高速成长期的资本加权平均成本。

正确答案:高速成长阶段的股权资本成本=6%+1.5×5%=13.5%

高速成长阶段的加权资金成本=13.5%×50%+8%×50%=10.75% -

第7题:

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算公司价值。

正确答案:公司价值V=5.65+108.27=113.92(亿元) -

第8题:

新华公司2006年有4亿股股票流通在外,每股市场价值是20元,2006年每股收益2元,每股股利1.2元。当时公司的资本性支出与折旧的比率在长期内不会发生变化,折旧是1.6亿元,资本性支出是1.8亿元,营运资本追加额为0.8亿元;该公司债务为20亿元,公司计划保持负债比率不变;公司处于稳定增长阶段,年增长率为5%,其股票的β值是0.9,当时的风险溢价率为4%,国库券利率是6%。 请按照下列两种模型对新华公司每股股票进行估价。 股权自由现金流量模型。

正确答案: FCFE模型下:

股权自由现金流=净收益-(1-δ)*(资本性支出-折旧)-(1-δ)*净营运资本增加额

=2-(1-20%)*(0.45-0.4)-(1-20%)*0.2

=2-0.04-0.16=1.8(元)

每股价值=1.8*(1+5%)/(9.6%-5%)=1.89/4.6%=41.09(元) -

第9题:

某上市公司2013年的营业额是15亿元,息税前利润是3.2亿元,公司的资产总额为48亿元,负债总额为32亿元,债务年利息额为1.2亿元。公司计划2014年对外筹资5亿元投资一个新项目。筹资初步确定为从银行贷款1亿元,贷款的资本成本率是10%,发行股票3亿元,股票的资本成本率是6%,发行债券融资1亿元,资本成本率为8%。根据以上资料,回答下列问题:公司测算财务杠杆系数和资本成本率的目的是()。

- A、提高企业息税前利润

- B、规避营业风险

- C、核算财务总成本

- D、优化资本结构

正确答案:B,C,D -

第10题:

问答题新华公司2006年有4亿股股票流通在外,每股市场价值是20元,2006年每股收益2元,每股股利1.2元。当时公司的资本性支出与折旧的比率在长期内不会发生变化,折旧是1.6亿元,资本性支出是1.8亿元,营运资本追加额为0.8亿元;该公司债务为20亿元,公司计划保持负债比率不变;公司处于稳定增长阶段,年增长率为5%,其股票的β值是0.9,当时的风险溢价率为4%,国库券利率是6%。请按照下列两种模型对新华公司每股股票进行估价。股权自由现金流量模型。正确答案: FCFE模型下:股权自由现金流=净收益-(1-δ)*(资本性支出-折旧)-(1-δ)*净营运资本增加额=2-(1-20%)*(0.45-0.4)-(1-20%)*0.2=2-0.04-0.16=1.8(元)每股价值=1.8*(1+5%)/(9.6%-5%)=1.89/4.6%=41.09(元)解析: 暂无解析 -

第11题:

单选题ABC公司是一家多种工业金属矿物的供应商。分析员甲在对ABC公司进行估值时,获得该公司的信息如下:股票发行总额8亿元;ABC公司负债的市场价值为25亿元;该公司今年企业自由现金流(FCFF)为11.5亿元;适用所得税税率为25%。假设该公司债务占资产的25%,股权资本成本10%,税前债权资本成本7%,企业自由现金流(FCFF)增长率4%。(1)该公司加权平均资本成本(WACC)最接近( )。A8.5%

B6.55%

C8.81%

D9.25%

正确答案: C解析: -

第12题:

多选题甲公司以市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%。同时,公司发行股票并用所筹集的资金偿还债务,按照市场价值计算的公司债务比率降为20%,同时企业的债务税前资本成本下降到5%,假设不考虑所得税,并且满足MM定理的全部假设条件。则下列说法正确的有( )。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为8.75%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: D,B解析:

A项,交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM定理的全部假设条件,所以,无负债企业的权益资本成本=有负债企业的加权平均资本成本=8%;B项,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1/4×(8%-5%)=8.75%;CD两项,交易后有负债企业的加权平均资本成本=4/5×8.75%+1/5×5%=8%(或者直接根据“企业加权资本成本与其资本结构无关”得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第13题:

某上市公司2013年息税前利润为2.2亿元,公司的资产总额为24亿元,负债总额为16亿元,债务年利息额为1.1亿元。公司计划2014年对外筹资6亿元投资一个新项目,初步确定公开发行股票筹资5亿元。从银行贷款1亿元。经分析测算,该公司股票的风险系数为1.1,市场平均报酬率为10%,无风险报酬率为5%,公司贷款的资本成本率为8%。

根据资本资产定价模型.该公司发行股票的资本成本率为()。A.5.0%

B.10.5%

C.11.0%

D.15.0%答案:B解析:此题考查普通股资本成本率。采用的是资本资产定价模型,及普通股票的资本成本率即为普通股票投资的必要报酬率。而普通股投资的必要报酬率等于无风险报酬率加上风险报酬率。公式为: 资本成本率=无风险报酬率+风险系数×(市场平均报酬率-无风险报酬率)

故本题中:资本成本=5%+1.1×(10%-5%)=10.5%。 -

第14题:

某上市公司2013年息税前利润为2.2亿元,公司的资产总额为24亿元,负债总额为16亿元,债务年利息额为1.1亿元。公司计划2014年对外筹资6亿元投资一个新项目,初步确定公开发行股票筹资5亿元,从银行贷款1亿元。经分析测算,该公司股票的风险系数为1.1,市场平均报酬率为10%,无风险报酬率为5%,公司贷款的资本成本率为8%。

( )是选择筹资方式、进行资本结构选择和选择追加筹资方案的依据 。A.资本成本

B.筹资费用

C.用资费用

D.利息费用答案:A解析:资本成本是选择筹资方式、进行资本结构选择和选择追加筹资方案的依据,是评价投资项目、比较投资方案和进行投资决策的经济标准,可以作为评价企业整个经营业绩的基准。 -

第15题:

甲公司以市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%.还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权比率降为1,同时企业的债务税前资本成本下降到5.5%,假设不考虑所得税,并且满足MM定理的全部假设条件.则下列说法正确的有( ).

Ⅰ.无负债企业的权益资本成本为8%

Ⅱ.交易后有负债企业的权益资本成本为10.5%

Ⅲ.交易后有负债企业的加权平均资本成本为8%

Ⅳ.交易前有负债企业的加权平均资本成本为8%A.Ⅰ.Ⅱ.Ⅲ

B.Ⅱ.Ⅲ.Ⅳ

C.Ⅰ.Ⅲ.Ⅳ

D.Ⅰ.Ⅱ.Ⅲ.Ⅳ答案:D解析:交易前有负债企业的加权平均资本成本=1/1(1+2)12%+2/(1十2)6%=8%,由于不考虑所得税,并且满足MM定理的全都假设条件,所以,无负债企业的权益资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值(无负债企业的权益资本成本-税前债务资本成本)=8%+1(8%-5.5%)=10.5%,交易后有负债企业的加权平均资本成本=1/210.5%+1/25.5%=8%(或者直接根据“企业加权资本成本与其资本结构无关”得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%). -

第16题:

新华公司2006年有4亿股股票流通在外,每股市场价值是20元,2006年每股收益2元,每股股利1.2元。当时公司的资本性支出与折旧的比率在长期内不会发生变化,折旧是1.6亿元,资本性支出是1.8亿元,营运资本追加额为0.8亿元;该公司债务为20亿元,公司计划保持负债比率不变;公司处于稳定增长阶段,年增长率为5%,其股票的β值是0.9,当时的风险溢价率为4%,国库券利率是6%。 请按照下列两种模型对新华公司每股股票进行估价。 股利折现模型。

正确答案: 由题目得知,每股收益为2元,每股股利为1.2元。

每股折旧=1.6/4=0.4(元)

每股资本性支出=1.8/4=0.45(元)

每股营运资本追加额=0.2元

负债比率=20/(20+4*20)*100%=20%

股权资本成本为:k=6%+0.9*4%=9.6%

每股价值=1.2*(1+5%)/(9.6%-5%)=27.39(元) -

第17题:

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算公司稳定增长期的加权平均资本成本。

正确答案:稳定成长期的股权资本成本=6%+1×5%=11%

稳定成长期加权资金成本=11%×(1-25%)+8%×25%=10.25% -

第18题:

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算高速成长阶段公司自由现金流量的现值。

正确答案:高速成长阶段公司自由现金流量的现值=2.1÷(1+10.75%)+2.3÷(1+10.75%)2+2.54÷(1+10.75%)3

=1.90+1.88+1.87

=5.65(亿元) -

第19题:

远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算稳定增长期公司自由现金流量的现值。

正确答案:稳定成长期自由现金流量=7.72÷[(10.25%-5%)×(1+10.75%)3]=108.27(亿元) -

第20题:

某上市公司2013年的营业额是15亿元,息税前利润是3.2亿元,公司的资产总额为48亿元,负债总额为32亿元,债务年利息额为1.2亿元。公司计划2014年对外筹资5亿元投资一个新项目。筹资初步确定为从银行贷款1亿元,贷款的资本成本率是10%,发行股票3亿元,股票的资本成本率是6%,发行债券融资1亿元,资本成本率为8%。根据以上资料,回答下列问题:财务杠杆系数越大,表明公司的()越高。

- A、财务风险

- B、净现值

- C、债务年利息额

- D、内部报酬率

正确答案:A -

第21题:

不定项题某上市公司2013年息税前利润为2.2亿元,公司的资产总额为24亿元,负债总额为16亿元,债务年利息额为1.1亿元,。公司计划2014年对外筹资6亿元投资一个新项目,初步确定公开发行股票筹资5亿元,从银行贷款1亿元,经分析测算,该公司股票的风险系数为1.1,市场平均报酬率为10%,无风险报酬率为5%,公司贷款的资本成本率为8%。 根据资本资产定价模型,该公司发行股票的资本成本率为()。A5.0%

B10.5%

C11.0%

D15.0%

正确答案: C解析: 普通股资本成本的计算。根据公式,股票的资本成本率=无风险报酬率+风险系数×(市场平均报酬率-无风险报酬率):

(1)无风险报酬率:中文资料已知为“5%”;

(2)风险系数:中文资料已知为“1.1”;

(3)市场平均报酬率:中文资料已知为“10%”;

将上述信息代入公式,股票的资本成本率=5%+1.1×(10%-5%)=5%+1.1×5%=5%+5.5%=10.5%,故选B。

考点;筹资决策 -

第22题:

问答题远大公司是一家制药企业,2011年的息税前净收益为6.8亿元,资本性支出为3.6亿元,折旧为2.2亿元,销售收入为80亿元,营业资本占销售收入的20%,企业所得税率为30%,国债利息率为6%。预期今后3年内将以10%的速度高速增长,β值为1.5,税后债务成本为8%,负债比率为50%。3年后公司进入稳定增长期,稳定增长阶段的增长率为5%,β值为1,税后债务成本为8%,负债比率为25%,资本支出与折旧支出相互抵消。市场平均风险报酬率为5%。 回答下了问题。计算公司高速成长期的现金流。正确答案: FCF2012=6.8×(1+10%)×(1-30%)+2.2×(1+10%)-3.6×(1+10%)-[80×(1+10%)-80]×20%

=5.24+2.42-3.96-1.6

=2.1(亿元)

FCF2013=6.8×(1+10%)2×(1-30%)+2.2×(1+10%)2-3.6×(1+10%)2-[80×(1+10%)2-80×(1+10%)]×20%

=5.76+2.66-4.36-1.76

=2.3(亿元)

FCF2013=6.8×(1+10%)3×(1-30%)+2.2×(1+10%)3-3.6×(1+10%)3-[80×(1+10%)3-80×(1+10%)2]×20%

=6.34+2.93-4.79-1.94

=2.54(亿元)解析: 暂无解析 -

第23题:

多选题某上市公司2013年的营业额是15亿元,息税前利润是3.2亿元,公司的资产总额为48亿元,负债总额为32亿元,债务年利息额为1.2亿元。公司计划2014年对外筹资5亿元投资一个新项目。筹资初步确定为从银行贷款1亿元,贷款的资本成本率是10%,发行股票3亿元,股票的资本成本率是6%,发行债券融资1亿元,资本成本率为8%。根据以上资料,回答下列问题:公司测算财务杠杆系数和资本成本率的目的是()。A提高企业息税前利润

B规避营业风险

C核算财务总成本

D优化资本结构

正确答案: A,C解析: 暂无解析 -

第24题:

多选题甲公司以市值计算的债务与股权市场价值比率为2。假设当前的税前债务资本成本为6%,权益资本成本为12%。还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权市场价值比率降为1,企业的税前债务资本成本保持不变,假设不考虑所得税,并且满足MM理论的全部假设条件。则下列说法正确的有()。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为10%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: D,C解析: 交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM理论的全部假设条件,所以,无负债企业的权益资本成本一有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1×(8%-6%)=10%,交易后有负债企业的加权平均资本成本=1/2×10%+1/2×6%=8%(或者直接根据"企业加权资本成本与其资本结构无关"得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。