单选题某高校老师出版一本专业教材,取得稿酬20000元,该老师的稿酬所得应预扣预缴个人所得税( )元。A 1870B 3420C 1680D 2240

题目

单选题

某高校老师出版一本专业教材,取得稿酬20000元,该老师的稿酬所得应预扣预缴个人所得税( )元。

A

1870

B

3420

C

1680

D

2240

相似考题

更多“某高校老师出版一本专业教材,取得稿酬20000元,该老师的稿酬所得应预扣预缴个人所得税( )元。”相关问题

-

第1题:

中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

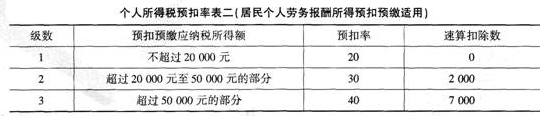

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

章先生取得稿酬收入应预缴个人所得税( )元。A.8960

B.11200

C.12800

D.16000答案:A解析:章先生稿酬收入应纳个人所得税税额=80000×(1-20%)×20%×(1-30%)=8960(元)。 -

第2题:

2019年8月我国某作家出版一部短篇小说,取得稿酬30000元。该作家上述稿酬所得被预扣预缴个人所得税( )元。 A.1008

A.1008

B.3360

C.6240

D.7360答案:B解析:出版小说被预扣预缴个人所得税=30000×(1-20%)×70%×20%=3360(元)。 -

第3题:

某作家的一部长篇小说从2019年3月1日起在某报纸副刊上连载,每日刊出一期,到5月31日结束,共刊出92期,每期稿酬500元。2月10日该作家取得该社预付稿酬3000元,开始连载后报社每周支付一次稿酬,至5月31日已结清全部稿酬。下列关于报社预扣预缴稿酬个人所得税表述正确的是( )。

A.应以每周支付稿酬作为一次稿酬据以预扣预缴个人所得税

B.应以每月实际支付稿酬作为一次稿酬据以预扣预缴个人所得税

C.应以实际支付的全部稿酬作为一次稿酬据以预扣预缴个人所得税

D.应以预付稿酬作为一次稿酬据以预扣预缴个人所得税答案:C解析:同一作品在报刊上连载取得收入的,以连载完成后取得的所有收入合并为一次,计征个人所得税。 -

第4题:

齐老师出版一本书获得稿酬收入5000元,应缴纳个人所得税560元。

正确答案:正确 -

第5题:

问答题计算3月王某稿酬所得应预扣预缴的个人所得税。正确答案:

取得的稿酬所得按次预扣预缴个人所得税,稿酬所得以收入减除费用后的余额为收入额,且收入额减按70%计算,以每次收入额为预扣预缴应纳税所得额,适用20%的比例预扣率。则:

3月稿酬所得应预扣预缴的个人所得税=20000×(1-20%)×70%×20%=2240(元)。解析: 暂无解析 -

第6题:

不定项题王某2月取得的稿酬应被预扣预缴个人所得税()元。A168

B224

C240

D400

正确答案: A解析: -

第7题:

单选题某作家的一部长篇小说从2019年3月1日起在某报纸副刊上连载,每日刊出一期,到5月31日结束,共刊出92期,每期稿酬500元。2019年2月10日,该作家取得该社预付稿酬3000元,开始连载后报社每周支付一次稿酬,至5月31日已结清全部稿酬。下列关于报社预扣预缴稿酬个人所得税表述中正确的是( )。[2016年真题改编]A应以每周支付稿酬作为一次稿酬据以预扣预缴个人所得税

B应以每周实际支付的稿酬作为一次稿酬据以预扣预缴个人所得税

C应以实际支付的全部稿酬作为一次稿酬据以预扣预缴个人所得税

D应以预付稿酬作为一次稿酬据以预扣预缴个人所得税

正确答案: A解析:

同一作品在报刊上连载取得收入的,以连载完成后取得的所有收入合并为一次,计征个人所得税。支付该作家稿酬所得的报社为扣缴义务人,应以实际支付的全部稿酬作为一次稿酬据以预扣预缴个人所得税。 -

第8题:

问答题张某取得稿酬所得被预扣预缴的个人所得税。正确答案:

取得的稿酬所得按次预扣预缴个人所得税,稿酬所得以收入减除费用后的余额为收入额,且收入额减按70%计算,以每次收入额为预扣预缴应纳税所得额,适用20%的比例预扣率。则:预扣预缴应纳税所得额=50000×(1-20%)×70%=28000(元),应预扣预缴税额=28000×20%=5600(元)。解析: 暂无解析 -

第9题:

判断题齐老师出版一本书获得稿酬收入5000元,应缴纳个人所得税560元。A对

B错

正确答案: 错解析: 暂无解析 -

第10题:

单选题2019年8月,李某出版小说一本取得稿酬80000元,从中拿出20000元通过国家机关捐赠给贫困地区。李某8月份该笔稿酬被预扣预缴个人所得税( )。A6160元

B6272元

C8400元

D8960元

正确答案: A解析:

根据个人所得税法规定,个人公益性捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可从其应纳税所得额中扣除。捐赠扣除限额=80000×(1-20%)×30%=19200(元),实际发生20000元,应扣除19200元。被预扣预缴个人所得税=[80000×(1-20%)-19200]×20%×70%=6272(元)。 -

第11题:

单选题王某的一篇论文被编入某论文集出版,取得稿酬5000元,当年因添加印数又取得追加稿酬2000元。上述王某所获稿酬被预扣预缴的个人所得税为( )。A728元

B784元

C812元

D868元

正确答案: B解析:

个人所得税法对稿酬“次”的规定为:同一作品出版发表以后,因添加印数而追加稿酬的,应与以前出版、发表时取得的稿酬合并为一次扣减费用之后,计算个人所得税。王某所获稿酬被预扣预缴个人所得税=(5000+2000)×(1-20%)×20%×70%=784(元)。 -

第12题:

问答题计算李某取得稿酬收入应预扣预缴的个人所得税额。正确答案:

稿酬收入被预扣预缴的个人所得税额=(20000+40000+20000)×(1-20%)×70%×20%=8960(元)。解析: 暂无解析 -

第13题:

中国公民方某出版某文字作品取得稿酬所得10000元,方某稿酬所得应预扣预缴的个人所得税( )元。A.740

B.720

C.1120

D.1754答案:C解析:应预扣预缴个人所得税=10000×(1-20%)×70%×20%=1120 (元) -

第14题:

某教授2019年8月因其编著的小说出版,获得稿酬50000元,2019年9月又在另外一个出版社出版取得稿酬3700元,该教授共应预扣预缴个人所得税( )元。A.1952.02

B.2288

C.4366.4

D.6006答案:D解析:在两处或两处以上出版、发表或再版同一作品而取得的稿酬,分别从各处取得的所得或再版所得分次征税,该教授共应预扣预缴个人所得税=50000×(1-20%)×70%×20%+(3700-800)×70%×20%=6006(元)。

-

第15题:

2019年8月,张某出版图书取得稿酬所得27000元。已知稿酬所得的个人所得税预扣率为20%,每次收入4000元以上的,减除20%的费用,稿酬所得的收入额减按70%计算。张某出版图书应预缴个人所得税税额的下列计算列式中,正确的是( )。A.27000×20%=5400(元)

B.27000×(1-20%)×20%=4320(元)

C.27000×(1-20%)×70%×20%=3024(元)

D.27000×70%×20%=3780(元)答案:C解析:预扣预缴时,稿酬所得每次收入4000元以上的,减除20%的费用,收入额减按70%计算。 -

第16题:

王某出版一本专著,取得稿酬5000元。对于这笔稿酬,王某应缴纳的个人所得税为()元。

- A、1000

- B、800

- C、560

- D、500

正确答案:C -

第17题:

单选题王某出版一本专著,取得稿酬5000元。对于这笔稿酬,王某应缴纳的个人所得税为()元。A1000

B800

C560

D500

正确答案: C解析: 应纳税额=5000×(1-20%)×20%×(1-30%)=560(元)。 -

第18题:

单选题作家李先生从2019年3月1日起在某报刊连载一小说,每期取得报社支付的收入300元,共连载110期(其中3月份30期)。9月份将连载的小说结集出版,取得稿酬48600元。下列各项关于李先生取得上述收入缴纳个人所得税的表述中,正确的是( )。A小说连载每期取得的收入应由报社按劳务报酬所得预扣预缴个人所得税60元

B小说连载取得收入应合并为一次,由报社按稿酬所得预扣预缴个人所得税3696元

C3月份取得的小说连载收入应由报社按稿酬所得于当月预扣预缴个人所得税1800元

D出版小说取得的稿酬缴纳个人所得税时允许抵扣其中报刊连载时已缴纳的个人所得税

正确答案: C解析:

同一作品先在报刊上连载,然后再出版,或先出版,再在报刊上连载的,应视为两次稿酬所得征税。即连载作为一次,出版作为另一次。同一作品在报刊上连载取得收入的,以连载完成后取得的所有收入合并为一次,计征个人所得税。所以,连载需预扣预缴的个税=300×110×(1-20%)×20%×70%=3696(元),小说出版预扣预缴的个税=48600×(1-20%)×20%×70%=5443.2(元)。 -

第19题:

单选题某人2019年出版中篇小说一部,取得稿酬5000元;同年该小说在一家周刊上连载,取得稿酬3000元。该人当年取得稿酬被预扣预缴个人所得税( )元。A896

B868

C1280

D1008

正确答案: B解析:

出版和连载所得应视为两次稿酬所得,分别扣除费用计征税款:出版稿酬被预扣预缴个人所得税=5000×(1-20%)×20%×70%=560(元),连载稿酬被预扣预缴个人所得税=(3000-800)×20%×70%=308(元),合计预扣预缴个人所得税=560+308=868(元)。 -

第20题:

单选题中国公民刘某2019年5月出版长篇小说一部,取得稿酬30000元,刘某应被预扣预缴个人所得税()元。A2352

B3360

C4800

D6000

正确答案: D解析: -

第21题:

单选题某教授2019年8月因其编著的小说出版,获得稿酬8500元,2019年9月又在另外一个出版社出版取得稿酬4000元,该教授的稿酬所得共被预扣预缴个人所得税( )元。A952

B1288

C1400

D1358

正确答案: B解析:

在两处或两处以上出版、发表或再版同一作品而取得的稿酬,则可以分别各处取得的所得或再版所得分次征税。该教授共被预扣预缴个人所得税=8500×(1-20%)×70%×20%+(4000-800)×70%×20%=1400(元)。 -

第22题:

单选题某高校老师出版一本教材取得稿酬收入14000元,则取得稿酬收入被预扣预缴个人所得税()元。A1568

B1512

C1388.8

D1344

正确答案: D解析: -

第23题:

单选题2019年某作家的长篇小说由一家出版社出版,按合同规定,出版社向作家预付稿酬5000元,作品出版后再付稿酬10000元;同年该作家还授权某晚报连载该小说,历时60天,每天支付报酬180元,共获得稿酬10800元。该作家稿酬所得被预扣预缴个人所得税( )元。A2240

B3248

C3449.6

D2889.6

正确答案: A解析:

个人每次以图书、报刊方式出版、发表同一作品,不论出版单位是预付还是分笔支付稿酬,或者加印该作品再付稿酬的,均应合并为一次征税;个人在两处或两处以上出版、发表或再版同一作品而取得的稿酬,可以分别按各处的所得或再版所得分次征税。稿酬所得按次预扣预缴税款:每次收入不足4000元的:应纳税额=(每次收入-800)×20%×70%;每次收入4000元以上的:应纳税额=每次收入×(1-20%)×20%×70%。被预扣预缴个人所得税=(5000+10000)×(1-20%)×20%×70%+10800×(1-20%)×20%×70%=2889.6(元)。