问答题计算李某取得稿酬收入应预扣预缴的个人所得税额。

题目

问答题

计算李某取得稿酬收入应预扣预缴的个人所得税额。

相似考题

更多“计算李某取得稿酬收入应预扣预缴的个人所得税额。”相关问题

-

第1题:

中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

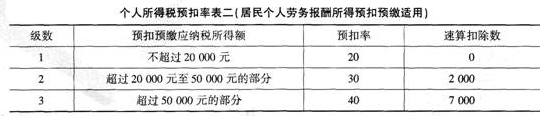

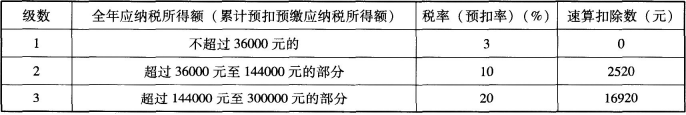

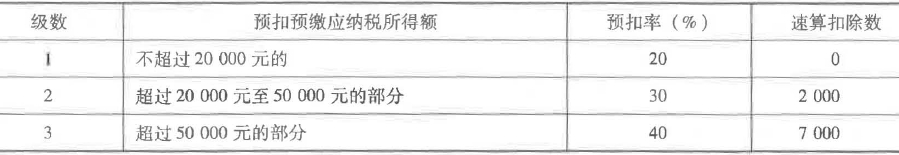

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

章先生取得稿酬收入应预缴个人所得税( )元。A.8960

B.11200

C.12800

D.16000答案:A解析:章先生稿酬收入应纳个人所得税税额=80000×(1-20%)×20%×(1-30%)=8960(元)。 -

第2题:

中国公民方某出版某文字作品取得稿酬所得10000元,方某稿酬所得应预扣预缴的个人所得税( )元。A.740

B.720

C.1120

D.1754答案:C解析:应预扣预缴个人所得税=10000×(1-20%)×70%×20%=1120 (元) -

第3题:

中国公民李某为某大学的教授,每月工资为10000元,2019年1~12月除了从所在大学取得工资、薪金收入外,还取得以下收入:

(1)3月份受某出版社委托进行审稿,取得审稿收入50000元。

(2)4月份与朋友王某共同出版一本小说,共取得稿酬50000元,李某与王某平分稿酬,各取得收入25000元。

(3)5月份将自己的一本小说手稿复印件在国内市场上公开拍卖,取得拍卖收入30000元。

(4)6月份与一家培训机构签订了半年的劳务合同,合同规定,从6月起每周六为该培训机构授课一次,每次报酬700元,每月为培训机构授课4次。

(5)7月份出版短篇小说一篇,取得稿酬收入3000元。

(其他相关资料:李某每月自行负担“三险一金”1500元;李某每月需支付其名下首套住房贷款3500元、其独生女刚就读小学二年级,李某与其妻子约定子女教育支出、住房贷款利息支出在李某的综合所得中扣除)

要求:根据上述资料,回答下列问题。

(1)李某3月份审稿所得预扣预缴个人所得税;

(2)李某4月份出版小说所得预扣预缴个人所得税;

(3)李某5月份拍卖小说手稿复印件预扣预缴个人所得税;

(4)李某6月份授课收入预扣预缴个人所得税;

(5)李某7月出版小说预扣预缴个人所得税;

(6)李某全年综合所得共应缴纳个人所得税。答案:解析:(1)审稿所得属于劳务报酬所得。李某3月份审稿所得预扣预缴的个人所得税=50000×(1-20%)×30%-2000=10000(元)。

(2)两个或两个以上的纳税义务人共同取得同一项所得的,应当对每个人分得的收入分别按照税法规定减除费用,并计算各预扣预缴的税款。李某4月份出版小说预扣预缴的个人所得税=25000×(1-20%)×70%×20%=2800(元)。

(3)作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得,按照“特许权使用费所得”项目缴纳个人所得税。李某5月份拍卖小说手稿复印件所得预扣预缴的个人所得税=30000×(1-20%)×20%=4800(元)。

(4)对于劳务报酬所得,属于同一项目连续性收入的,以一个月内取得的收入为一次。李某6月份授课收入预扣预缴的个人所得税=(700×4-800)×20%=400(元)。

(5)李某7月出版小说预扣预缴的个人所得税=(3000-800)×70%×20%=308(元)。

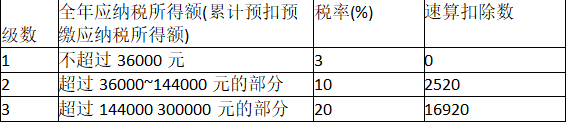

(6)工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,属于综合所得,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。

综合所得应纳税所得额=10000×12+50000×(1-20%)+25000×(1-20%)×70%+30000×(1-20%)+700×4×(1-20%)×6+3000×(1-20%)×70%-60000-1500×12-(1000+1000)×12=213120-60000-18000-24000=111120(元)

应纳个人所得税=111120×10%-2520=8592(元)。 -

第4题:

某作家的一部长篇小说从2019年3月1日起在某报纸副刊上连载,每日刊出一期,到5月31日结束,共刊出92期,每期稿酬500元。2月10日该作家取得该社预付稿酬3000元,开始连载后报社每周支付一次稿酬,至5月31日已结清全部稿酬。下列关于报社预扣预缴稿酬个人所得税表述正确的是( )。

A.应以每周支付稿酬作为一次稿酬据以预扣预缴个人所得税

B.应以每月实际支付稿酬作为一次稿酬据以预扣预缴个人所得税

C.应以实际支付的全部稿酬作为一次稿酬据以预扣预缴个人所得税

D.应以预付稿酬作为一次稿酬据以预扣预缴个人所得税答案:C解析:同一作品在报刊上连载取得收入的,以连载完成后取得的所有收入合并为一次,计征个人所得税。 -

第5题:

中国公民李某就职于境内某上市公司,2019年取得的收入如下:

(1)1月取得基本工资10 000元,按照所在省人民政府规定的比例提取并缴付的“三险一金”1 000元。

(2)2月为乙公司提供兼职培训服务取得所得40 000元。

(3)3月彩票中奖,取得奖金20 000元,拿出5 000元通过国家机关捐赠给某养老院。

(4)4月从境内另一上市公司(丙公司)(已持股2个月)分得股息80 000元;11月李某转让其持有的丙公司股票,取得转让收入1 800 000元。

(其他相关资料:李某单身,每月的首套住房贷款利息支出2 000元,对于专项附加扣除,李某选择在每月预扣预缴个人所得税时扣除;对于公益性捐赠支出,李某选择在偶然所得中扣除)

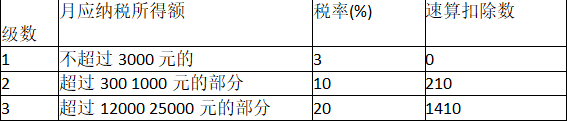

附:综合所得个人所得税税率表(居民个人工资薪金所得预扣预缴率表)(部分)

居民个人劳务报酬所得预扣预缴率表

要求:根据上述资料,按照下列序号回答问题。

(1)计算李某1月取得工资被预扣预缴的个人所得税。

(2)计算李某兼职培训取得所得被预扣预缴的个人所得税。

(3)计算李某中奖所得应缴纳的个人所得税。

(4)计算李某从丙公司取得的股息所得及转让股票所得应缴纳的个人所得税。答案:解析:(1)1月工资预扣预缴应纳税所得额=10 000-1 000-5 000-1000=3 000(元);

1月被预扣预缴个人所得税税额=3 000×3%=90(元)。

(2)兼职培训所得被预扣预缴个人所得税税额=40 000×(1-20%)× 30%-2 000=7 600(元)。

(3)通过国家机关向养老院的捐赠,属于公益性捐赠,税前扣除限额=20 000×30%=6 000(元),

实际发生额5 000元<税前扣除限额6 000元,可以据实在税前扣除。

李某中奖所得应缴纳的个人所得税=(20 000-5000)×20%=3000(元)。

(4)个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额。

李某从丙公司取得的股息所得应缴纳的个人所得税=80 000×50%×20%=8 000(元);

个人转让境内上市公司股票免征个人所得税。 -

第6题:

(2019年)居民个人王某及其配偶名下均无住房,在某省会工作并租房居住,2018年9月开始攻读工商管理硕士。2019年王某收入及部分支出如下:

(1)王某每月从单位领取扣除社会保险费用及住房公积金后的收入为8000元,截止11月第累计已经预扣预缴个人所得税税款363元。

(2)取得年终奖48000元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿费收入20000元。

(4)每月支付房租3500元。

其他相关资料:以上专项附加扣除均由王某100%扣除。

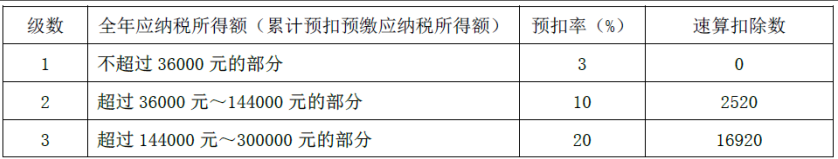

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴税率表(部分)(略)

按月换算后的综合所得税率表(部分)(略)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)计算2019年12月王某应预扣预缴的个人所得税。

(2)计算王某取得年终奖应纳的个人所得税。

(3)计算王某取得稿酬应预扣预缴的个人所得税。

(4)计算王某取得2019年综合所得应缴纳的个人所得税税额。

(5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时应补缴的税款或申请的应退税额答案:解析:(1)预扣累计应纳税所得额=(8000×12-5000×12-1500×12-400×12=13200(元)

应预扣预缴个人所得税=13200×3%-363=33(元)

2018年9月开始攻读工商管理硕士,2019年的继续教育支出按12个月计算扣除。

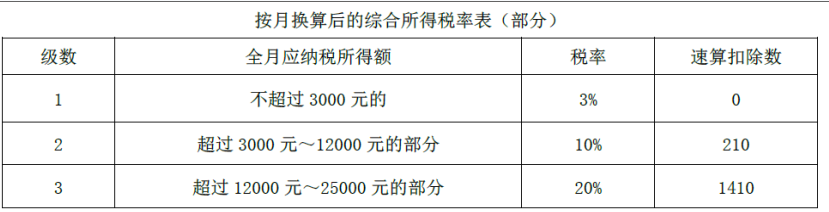

(2)48000÷12=4000(元),税率为10%,速算扣除数为210元

年终奖应纳个人所得税=48000×10%-210=4590(元)

(3)稿酬预扣预缴个人所得税=20000×(1-20%)×70%×20%=2240(元)

(4)综合所得应纳税额=[8000×12+20000×(1-20%)×70%-5000×12-1500×12-400×12]×3%=732(元)

(5)王某应申请的退税额=363+33+2240-732=1904(元) -

第7题:

中国公民李某为某大学的教授,2019年1月取得的收入情况如下:

(1)每月从所任职的大学取得基本工资收入25000元,每月自行负担的“三险一金”为2500元。

(2)拍卖其收藏品(非海外回流文物)取得收入50000元,不能提供合法、完整、准确的收藏品财产原值凭证。

(4)发表一篇文章,取得稿酬收入12000元。

(5)在境内为某企业演讲,取得演讲收入30000元。

(6)在某奢侈品店消费累计金额很高,取得该店给予的按消费积分反馈礼品价值500元;同时参加该店对累积消费达到一定额度的顾客,给予额外抽奖的活动,抽中价值1000元的奖品。

要求:根据上述资料,回答下列问题。

(1)李某当月工资收入应被预扣预缴的个人所得税。

(2)李某拍卖收藏品应纳的个人所得税。

(3)李某取得的稿酬收入应被预扣预缴的个人所得税。

(4)李某取得的演讲收入应被预扣预缴的个人所得税。

(5)李某取得礼品和抽奖奖品应缴纳的个人所得税。答案:解析:(1)李某当月工资收入应被预扣预缴的个人所得税=(25000-5000-2500)×3%=525(元)。

(2)李某拍卖收藏品应纳个人所得税=50000×3%=1500(元)。

(3)李某取得的稿酬收入应被预扣预缴的个人所得税=12000×(1-20%)×70%×20%=1344(元)。

(4)李某取得的演讲收入应被预扣预缴的个人所得税=30000×(1-20%)×30%-2000=5200(元)。

(5)企业对累积消费达到一定额度的个人按消费积分反馈礼品与销售直接相关,不征个人所得税;企业对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得带有额外和偶然性,按照偶然所得征收个人所得税。

李某应纳个人所得税=1000×20%=200(元)。 -

第8题:

单选题作家李先生从2019年3月1日起在某报刊连载一小说,每期取得报社支付的收入300元,共连载110期(其中3月份30期)。9月份将连载的小说结集出版,取得稿酬48600元。下列各项关于李先生取得上述收入缴纳个人所得税的表述中,正确的是( )。A小说连载每期取得的收入应由报社按劳务报酬所得预扣预缴个人所得税60元

B小说连载取得收入应合并为一次,由报社按稿酬所得预扣预缴个人所得税3696元

C3月份取得的小说连载收入应由报社按稿酬所得于当月预扣预缴个人所得税1800元

D出版小说取得的稿酬缴纳个人所得税时允许抵扣其中报刊连载时已缴纳的个人所得税

正确答案: C解析:

同一作品先在报刊上连载,然后再出版,或先出版,再在报刊上连载的,应视为两次稿酬所得征税。即连载作为一次,出版作为另一次。同一作品在报刊上连载取得收入的,以连载完成后取得的所有收入合并为一次,计征个人所得税。所以,连载需预扣预缴的个税=300×110×(1-20%)×20%×70%=3696(元),小说出版预扣预缴的个税=48600×(1-20%)×20%×70%=5443.2(元)。 -

第9题:

问答题计算李某1月取得工资被预扣预缴的个人所得税。正确答案:

公司预扣预缴李某工资、薪金个人所得税时,各扣除项目包括:基础费用扣除5000元/月;符合规定标准的三险一金1200元。

1月工资预扣预缴应纳税所得额=8000-1200-5000=1800(元),适用预扣率为3%。则:

1月工资被预扣预缴个人所得税税额=1800×3%=54(元)解析: 暂无解析 -

第10题:

问答题张某取得稿酬所得被预扣预缴的个人所得税。正确答案:

取得的稿酬所得按次预扣预缴个人所得税,稿酬所得以收入减除费用后的余额为收入额,且收入额减按70%计算,以每次收入额为预扣预缴应纳税所得额,适用20%的比例预扣率。则:预扣预缴应纳税所得额=50000×(1-20%)×70%=28000(元),应预扣预缴税额=28000×20%=5600(元)。解析: 暂无解析 -

第11题:

多选题根据个人所得税法的相关规定,下列关于累计预扣法的表述中,正确的有( )。A居民个人取得的综合所得,按照累计预扣法计算预扣税款

B年中计算出的本期应预扣预缴税额为负值时,暂不退税

C纳税年度终了计算出的本期应预扣预缴税额为负值时,结转下一纳税年度抵减下一纳税年度综合所得的应纳税额

D累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

正确答案: C,D解析:

A项,扣缴义务人向居民个人支付“工资、薪金所得”时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报,但是扣缴义务人向居民个人支付稿酬所得、特许权使用费所得计算预扣预缴税款时采用20%比例预扣率;C项,本期应预扣预缴税额=累计应预扣预缴税额-累计减免税额-累计已预扣预缴税额,其余额为负值时,暂不退税,纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。 -

第12题:

问答题计算李某兼职取得设计费被预扣预缴的个人所得税。正确答案:

李某兼职的设计费属于劳务报酬所得,取得的劳务报酬所得按次预扣预缴个人所得税,劳务报酬所得以收入减除费用后的余额为收入额,以每次收入额为预扣预缴应纳税所得额,适用3级预扣预缴率表。则:

兼职的设计费收入被预扣预缴个人所得税税额=50000×(1-20%)×30%-2000=10000(元)解析: 暂无解析 -

第13题:

2019年3月居民李某,取得非任职的上市公司独立董事费用20000元,下列关于李某预扣预缴个人所得税的说法正确的有( )。A.应按照“工资薪金所得”预扣预缴个人所得税

B.应按照“劳务报酬所得”预扣预缴个人所得税

C.工资薪金预扣预缴适用3%~45%综合所得税率表

D.劳务报酬所得适用20%~40%个人劳务报酬所得预扣预缴税率表

E.应预扣预缴个人所得税3200元答案:B,D,E解析:非任职上市公司独立董事费收入应按照“劳务报酬所得”预扣预缴个人所得税,李某应预扣预缴个人所得税=20000×(1-20%)×20%=3200(元)。 -

第14题:

中国公民李某为某大学的教授,每月工资为10000元,2019年1~12月除了从所在大学取得工资、薪金收入外,还取得以下收入:

(1)3月份受某出版社委托进行审稿,取得审稿收入50000元。

(2)4月份与朋友王某共同出版一本小说,共取得稿酬50000元,李某与王某平分稿酬,各取得收入25000元。

(3)5月份将自己的一本小说手稿复印件在国内市场上公开拍卖,取得拍卖收入30000元。

(4)6月份与一家培训机构签订了半年的劳务合同,合同规定,从6月起每周六为该培训机构授课一次,每次报酬700元,每月为培训机构授课4次。

(5)7月份出版短篇小说一篇,取得稿酬收入3000元。

(6)8月份按市场价格出租住房,取得不含增值税的租金收入4000元,当月发生的准予扣除项目金额合计为160元,修缮费用1300元,均取得合法票据。

(其他相关资料:李某每月自行负担“三险一金”1500元;李某每月需支付其名下首套住房贷款3500元、其独生女刚就读小学二年级,李某与其妻子约定子女教育支出、住房贷款利息支出在李某的综合所得中扣除)

要求:根据上述资料,回答下列问题。

(1)李某3月份审稿所得预扣预缴个人所得税;

(2)李某4月份出版小说所得预扣预缴个人所得税;

(3)李某5月份拍卖小说手稿复印件预扣预缴个人所得税;

(4)李某6月份授课收入预扣预缴个人所得税;

(5)李某7月出版小说预扣预缴个人所得税;

(6)李某8月份出租住房应缴纳的个人所得税;

(7)李某全年综合所得共应缴纳个人所得税。答案:解析:(1)审稿所得属于劳务报酬所得。李某3月份审稿所得预扣预缴的个人所得税=50000×(1-20%)×30%-2000=10000(元)。

(2)两个或两个以上的纳税义务人共同取得同一项所得的,应当对每个人分得的收入分别按照税法规定减除费用,并计算各预扣预缴的税款。李某4月份出版小说预扣预缴的个人所得税=25000×(1-20%)×70%×20%=2800(元)。

(3)作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得,按照“特许权使用费所得”项目缴纳个人所得税。李某5月份拍卖小说手稿复印件所得预扣预缴的个人所得税=30000×(1-20%)×20%=4800(元)。

(4)对于劳务报酬所得,属于同一项目连续性收入的,以一个月内取得的收入为一次。李某6月份授课收入预扣预缴的个人所得税=(700×4-800)×20%=400(元)。

(5)李某7月出版小说预扣预缴的个人所得税=(3000-800)×70%×20%=308(元)。

(6)李某出租住房应缴纳个人所得税=(4000-160-800-800)×10%=224(元)。

(7)工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,属于综合所得,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。

综合所得应纳税所得额=10000×12+50000×(1-20%)+25000×(1-20%)×70%+30000×(1-20%)+700×4×(1-20%)×6+3000×(1-20%)×70%-60000-1500×12-(1000+1000)×12=213120-60000-18000-24000=111120(元)

应纳个人所得税=111120×10%-2520=8592(元)。 -

第15题:

居民个人王某及其配偶名下均无住房,在某省会工作并租房居住,2018 年9 月开始攻读工商管理硕士。2019 年王某收入及部分支出如下:

(1)王某每月从单位领取扣除社会保险费用及住房公积金后的收入为8000 元,截止11 月第累计已经预扣预缴个人所得税税款363 元。

(2)取得年终奖48000 元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿费收入20000 元。

(4)每月支付房租3500 元。

(其他相关资料:以上专项扣除均由王某100%扣除)

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴税率表(部分)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)计算2019 年12 月王某应预扣预缴的个人所得税。

(2)计算王某取得年终奖应纳的个人所得税。

(3)计算王某取得稿酬应预扣预缴的个人所得税。

(4)计算王某取得2019 年综合所得应缴纳的个人所得税税额。

(5)计算王某就2019 年综合所得向主管税务机关办理汇算清缴时应补缴的税款或申请的应退税额。答案:解析:(1)12 月王某应预扣预缴个人所得税=(8000×12-5000×12-1500×12-400×12)×3%-363=33(元)

【提示】2018 年9 月开始攻读工商管理硕士,2019 年的继续教育支出按12 个月计算扣除。

(2)48000÷12=4000(元),税率为10%,速算扣除数为210 元。

年终奖应纳个人所得税=48000×10%-210=4590(元)

(3)稿酬预扣预缴个人所得税=20000×(1-20%)×70%×20%=2240(元)

(4)综合所得应纳税额=[8000×12+20000×(1-20%)×70%-5000×12-1500×12-400×12]×3%=732(元)

(5)王某应申请的退税额=363+33+2240-732=1904(元) -

第16题:

居民个人王某及配偶名下均无房,在某省会城市工作并租房居住,2018 年9月开始攻读工商管理硕士。2019 年王某取得收入和部分支出如下:

(1)每月从单位领取扣除社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元。

(2)取得年终奖48000元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿酬20000元。

(4)每月支付房租3000元。

(其他相关资料:以上专项附加扣除均由王某100%扣除)

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴率表(部分)

按月换算后的综合所得税率表(部分)

要求:

(1)计算2019年12月王某取得的工资应预扣预缴的个人所得税额。

(2)计算王某取得的年终奖应缴纳的个人所得税额。

(3)计算王某取得的稿酬所得应预扣预缴的个人所得税额。

(4)计算王某取得的2019年综合所得应缴纳的个人所得税额。

(5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时,应补缴的税款或申请的应退税额。答案:解析:(1)12月王某取得的工资应预扣预缴的个人所得税额= (8000×12-5000×12-1500×12-400×4) ×3%-363=129 (元)。 (2) 48000÷12=4000 (元),适用按月换算后的综合所得税率表,税率为10%,速算扣除数为210,王某取得的年终奖应缴纳的个人所得税额=48000× 10%-210=4590 (元)。

(3)王某取得的稿酬所得应预扣预缴的个人所得税额=20000× (1-20%)×70%× 20%=2240(元)。

(4)王某取得的2019年综合所得应缴纳的个人所得税额= [8000×12+20000× (1-20%) ×70%- 5000×12-1500×12-400×4]× 3%-828 (元)。

(5) 828 -363-129 -2240=-1904 (元),王某就2019年综合所得向主管税务机关办理汇算清缴时申请的应退税额为1904元。

居民个人办理年度综合所得汇算清缴时,应当依法计算稿酬所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。 -

第17题:

中国公民李某为某大学的教授,每月工资为10000元,2019年1~12月除了从所在大学取得工资、薪金收入外,还取得以下收入:

(1)3月份受某出版社委托进行审稿,取得审稿收入50000元。

(2)4月份与朋友王某共同出版一本小说,共取得稿酬50000元,李某与王某平分稿酬,各取得收入25000元。

(3)5月份将自己的一本小说手稿复印件在国内市场上公开拍卖,取得拍卖收入30000元。

(4)6月份与一家培训机构签订了半年的劳务合同,合同规定,从6月起每周六为该培训机构授课一次,每次报酬700元,每月为培训机构授课4次。

(5)7月份出版短篇小说一篇,取得稿酬收入3000元。

(其他相关资料:李某每月自行负担“三险一金”1500元;李某每月需支付其名下首套住房贷款3500元、其独生女刚就读小学二年级,李某与其妻子约定子女教育支出、住房贷款利息支出在李某的综合所得中扣除)

要求:根据上述资料,回答下列问题。

(1)计算李某3月份审稿所得预扣预缴个人所得税;

(2)计算李某4月份出版小说所得预扣预缴个人所得税;

(3)计算李某5月份拍卖小说手稿复印件预扣预缴个人所得税;

(4)计算李某6月份授课收入预扣预缴个人所得税;

(5)计算李某7月份出版小说预扣预缴个人所得税;

(6)计算李某全年综合所得共应缴纳个人所得税。答案:解析:(1)审稿所得属于劳务报酬所得。李某3月份审稿所得预扣预缴的个人所得税=50000×(1-20%)×30%-2000=10000(元)。

(2)两个或两个以上的纳税义务人共同取得同一项所得的,应当对每个人分得的收入分别按照税法规定减除费用,并计算各预扣预缴的税款。李某4月份出版小说预扣预缴的个人所得税=25000×(1-20%)×70%×20%=2800(元)。

(3)作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得,按照“特许权使用费所得”项目缴纳个人所得税。李某5月份拍卖小说手稿复印件所得预扣预缴的个人所得税=30000×(1-20%)×20%=4800(元)。

(4)对于劳务报酬所得,属于同一项目连续性收入的,以一个月内取得的收入为一次。李某6月份授课收入预扣预缴的个人所得税=(700×4-800)×20%=400(元)。

(5)李某7月份出版小说预扣预缴的个人所得税=(3000-800)×70%×20%=308(元)。

(6)工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,属于综合所得,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。

综合所得应纳税所得额=10000×12+50000×(1-20%)+25000×(1-20%)×70%+30000×(1-20%)+700×4×(1-20%)×6+3000×(1-20%)×70%-60000-1500×12-(1000+1000)×12=213120-60000-18000-24000=111120(元)

应纳个人所得税=111120×10%-2520=8592(元)。 -

第18题:

2019年8月,张某出版图书取得稿酬所得27000元。已知稿酬所得的个人所得税预扣率为20%,每次收入4000元以上的,减除20%的费用,稿酬所得的收入额减按70%计算。张某出版图书应预缴个人所得税税额的下列计算列式中,正确的是( )。A.27000×20%=5400(元)

B.27000×(1-20%)×20%=4320(元)

C.27000×(1-20%)×70%×20%=3024(元)

D.27000×70%×20%=3780(元)答案:C解析:预扣预缴时,稿酬所得每次收入4000元以上的,减除20%的费用,收入额减按70%计算。 -

第19题:

问答题计算3月王某稿酬所得应预扣预缴的个人所得税。正确答案:

取得的稿酬所得按次预扣预缴个人所得税,稿酬所得以收入减除费用后的余额为收入额,且收入额减按70%计算,以每次收入额为预扣预缴应纳税所得额,适用20%的比例预扣率。则:

3月稿酬所得应预扣预缴的个人所得税=20000×(1-20%)×70%×20%=2240(元)。解析: 暂无解析 -

第20题:

单选题某作家的一部长篇小说从2019年3月1日起在某报纸副刊上连载,每日刊出一期,到5月31日结束,共刊出92期,每期稿酬500元。2019年2月10日,该作家取得该社预付稿酬3000元,开始连载后报社每周支付一次稿酬,至5月31日已结清全部稿酬。下列关于报社预扣预缴稿酬个人所得税表述中正确的是( )。[2016年真题改编]A应以每周支付稿酬作为一次稿酬据以预扣预缴个人所得税

B应以每周实际支付的稿酬作为一次稿酬据以预扣预缴个人所得税

C应以实际支付的全部稿酬作为一次稿酬据以预扣预缴个人所得税

D应以预付稿酬作为一次稿酬据以预扣预缴个人所得税

正确答案: A解析:

同一作品在报刊上连载取得收入的,以连载完成后取得的所有收入合并为一次,计征个人所得税。支付该作家稿酬所得的报社为扣缴义务人,应以实际支付的全部稿酬作为一次稿酬据以预扣预缴个人所得税。 -

第21题:

问答题计算1月王某取得工资、津贴、补贴、补助等收入应预扣预缴的个人所得税。正确答案:

根据《个人所得税法》的规定,津贴、补贴也属于工资、薪金范畴,但独生子女补贴、托儿补助费、差旅费津贴不属于工资、薪金性质的津贴,不予征税。

公司预扣预缴王某工资、薪金个人所得税时,可扣除的项目包括:基础费用扣除5000元/月;专项附加扣除,由于王某有两个小孩,子女教育支出按每月2000元定额扣除。

累计预扣预缴应纳税所得额=10000+1600-5000-2000=4600(元),适用3%的预扣率。

应预扣预缴工资薪金个人所得税=4600×3%=138(元)。解析: 暂无解析 -

第22题:

问答题计算李某全年工资薪金(不含解除合同支付补偿金)被预扣预缴的个人所得税额。正确答案:

李某2019年工资薪金被预扣预缴的个人所得税额合计=(10000-5000)×12×10%-2520=3480(元)。解析: 暂无解析 -

第23题:

单选题某高校老师出版一本教材取得稿酬收入14000元,则取得稿酬收入被预扣预缴个人所得税()元。A1568

B1512

C1388.8

D1344

正确答案: D解析: