假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为0.6和1.2,无风险借贷利率为3%,那么根据资本资产定价模型,( )。 Ⅰ这个证券市场不处于均衡状态 Ⅱ这个证券市场处于均衡状态 Ⅲ证券A的单位系统风险补偿为0.05 Ⅳ证券B的单位系统风险补偿为0.075A、Ⅰ、Ⅲ B、Ⅱ、Ⅳ C、Ⅰ、Ⅲ、Ⅳ D、Ⅱ、Ⅲ、Ⅳ

题目

Ⅰ这个证券市场不处于均衡状态

Ⅱ这个证券市场处于均衡状态

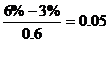

Ⅲ证券A的单位系统风险补偿为0.05

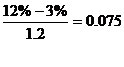

Ⅳ证券B的单位系统风险补偿为0.075

B、Ⅱ、Ⅳ

C、Ⅰ、Ⅲ、Ⅳ

D、Ⅱ、Ⅲ、Ⅳ

相似考题

更多“假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为0.6和1.2,无风险借贷利率为3%,那么根据资本资产定价模型,( )。 ”相关问题

-

第1题:

假设证券市场满足资本资产定价模型所要求的均衡状态,下表是证券A和证券B的收益率和p系数。计算证券市场线中的Rf,和Em。

A.Rf=5%

B.Em=9%

C.Rf=3%

D.Em=7%

正确答案:BC

解析:本题是考查考生对证券市场线公式的计算,其方法是将题目所给的数据代入公式,求出系数和常量。计算公式:Ei=Rf+β(Em-Rf)

利用上述证券市场线的计算公式,代入证券A和证券B的具体数值,得到两个方程:

6%=Rf+(Em-Rf)×0.5

12%=Rf+(Em-Rf)×1.5

解方程得:Rf=3%,Em=9% -

第2题:

假设证券市场禁止卖空交易。如果证券市场上存在着如下所述的三个证券组合A、B和c:①证券组合A的 系数和期望收益率分别为0.80和10.4%;②证券组合B的 系数和期望收益率分别为1.00和10.O%;③证券组合c的 系数和期望收益率分别为1.20和13.6%。那么,不能够用证券组合A和证券组合B构造一个与证券组合c具有相同 系数的新证券组合。( )

正确答案:√证券组合A、B的b系数均小于证券组合c的b系数,因此,不能用证券组合A和证券组合B构造一个与证券组合c具有相同b系数的新证券组合。

-

第3题:

无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券答案:B解析:根据CAPM模型,A证券:5%+(12%-5%)1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出:B证券:5%+(12%-5%)1.2=13.4%,因为13.4%小于17%.所以B证券价格被低估.应买进。 -

第4题:

无风险回报率和市场期望回报率分别为6%和10%,根据资本资产定价模型,贝塔值为1.2的某证券的期望收益率是( )。A.6%

B.14.8%

C.10.8%

D.6.6%答案:C解析: -

第5题:

假设证券市场禁止卖空交易如果证券市场上存在着如下所述的三个证券组合A、B和C:(1)证券组合A的β系数和期望收益率分别为0.80和10.4%(2)证券组合B的β系数和期望收益率分别为1.00和10.0%;(3)证券组合C的β系数和期望收益率分别为1.20和13.6%。那么用证券组合B和证券组合C构造新证券组合优于用证券组合A和证券组合C构造新证券组合。()答案:错解析:证券组合A的期望收益高于B,且β系数低于B,所以证券组合A优于B因此,用证券组合A和证劵组合C构造新证券组合优于用证券组合B和证券组合C构造新证券组合。 -

第6题:

根据资本资产定价模型,每一证券的期望收益率应等于无风险利率加上该证券由系数测. 定的风险溢价。 ( )答案:对解析:资本资产定价模型主要应用于资产估 值、资金成本预算以及资源配置等方面。根据资本 资产定价模型,每一证券的期望收益率应等于无风 险利率加上该证券由^系数测定的风险溢价。 -

第7题:

假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为0.6和1.2,无风险借贷利率为3%,那么根据资本资产定价模型,( )。

I 这个证券市场不处于均衡状态

Ⅱ 这个证券市场处于均衡状态

Ⅲ 证券A的单位系统风险补偿为0.05

Ⅳ 证券B的单位系统风险补偿为0.075A.I、Ⅲ

B.I、Ⅳ

C.I、Ⅲ、IV

D.Ⅱ、 Ⅲ、IV答案:C解析:根据证券市场线,证券A的单位系统风险补偿为

证券B的单位系统风险补偿为

当市场均衡时,单位系统风险补偿应该相同。 -

第8题:

假设证券市场禁止卖空交易,如果证券市场上存在着如下所述的三个证券组合A、B、C:

(1)证券组合A的β系数和期望收益率分别为0.8和10.4%;

(2)证券组合B的B系数和期望收益率分别为1.00和10.0%;

(3)证券组合C的B系数和期望收益率分别为1.20和13.6%;

那么( )。

?Ⅰ.不能够用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合

?Ⅱ.能够用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合

?Ⅲ.不能够用证券组合C和证券组合B构造一个与证券组合A具有相同β系数的新证券组合

?Ⅳ.用证券组合C和证券组合B构造新证券组合优于用证券组合C和证券组合A构造新组合A.Ⅱ、Ⅳ

B.Ⅰ、Ⅲ

C.Ⅰ、Ⅳ

D.Ⅱ、Ⅲ答案:B解析:证券组合A、B的β系数均小于证券组合C的β系数,因此,不能用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合。用证券组合A和证券组合C构造新证券组合优于用证券组合B和证券组合C构造新证券组合。 -

第9题:

假设证券市场只有证券A和证券B,证券A和证券和1.2,无风险借款利率为3%,那么相据资本资产定价模型( )。

Ⅰ.这个证券市场不处于均衡状态

Ⅱ.这个证券市场处于均衡状态

Ⅲ.证券A的单位系数风险补偿为0.05

Ⅳ.证券B的单位系数风险补偿0.075A.Ⅰ.Ⅲ.Ⅳ

B.Ⅰ.Ⅳ

C.Ⅱ.Ⅲ.Ⅳ

D.Ⅱ.Ⅳ答案:A解析:根据证券市场线,证券A的单位系统风险补偿为(6%3%)/0.6=0.05证券B的单位系统风险补偿为(12%-3%)/1.2=0.075,当市场均衡时,单位系统风险补偿应该相同。 -

第10题:

假设证券市场处于CAPM模型所描述的均衡状态。证券A的期望收益率为6%,其中β系数为0.5,市场组合的期望收益率为9%,则无风险利率为()

- A、1.5%

- B、2%

- C、3%

- D、4.5%

正确答案:C -

第11题:

单选题无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?()AA证券

BB证券

CA证券或B证券

DA证券和B证券

正确答案: C解析: 根据CAPM模型,A证券:5%+(12%一5%) ×1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第12题:

单选题无风险收益率为5%,市场期望收益率为10%的条件下:A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为( )。A买进A证券

B买进B证券

C买进A证券或B证券

D买进A证券和B证券

正确答案: C解析: -

第13题:

假设证券市场处于CAPM模型所描述的均衡状态。证券A的期望收益率为6%,其中β系数为0.5,市场组合的期望收益率为9%,则无风险利率为( )。

A.1.5% ;

B.2% ;

C.3% ;

D.4.5%

答案:C

-

第14题:

在无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进( )。

A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券答案:B解析:根据资本资产定价模型,A证券:5%+(12%-5%)×1.1=12.7%。因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第15题:

(2016年)在无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进()。A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券答案:B解析:根据资本资产定价模型,A证券:5%+(12%-5%)×1.1=1 2.7%。因为12.7%>10%,A证券收益率小于市场均衡水平,无利可图,所以A证券应卖出;B证券:5%+(12%-5%)×1.2=13.4%.因为13.4%<17%,B证券收益率大于市场均衡水平,有利可图,所以B证券应买入。 -

第16题:

假设证券市场禁止卖空交易,如果证券市场上存在着如下所述的三个证券组合A、B和C,(1)证券组合A的β系数和期望收益率分别为0.80和10.4%;(2)证券组合B的β系数和期望收益率分别为1.00和10.0%;(3)证券组合C的的β系数和期望收益率分别为1.20和13.6%。那么,不能够用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合。()答案:对解析:证券组合A、B的β系数均小于证券组合C的β系数,因此,不能用证券组合A和证券组合β构造一个与证券组合C具有相同β系数的新证券组合。 -

第17题:

根据资本资产定价模型,每一证券的期望收益率应等于无风险利率加上该证券由B系数测定的风险溢价。()答案:对解析:资本资产定价模型对任意证券或组合的期望收益率和风险之间的关系提供了十分完整的阐述。任意证券或组合的期望收益率由两部分构成:①无风险利率,它是由时间创造的,是对放弃即期消费的补偿;②[E(rP)-rF]βP,是对承担风险的补偿,通常称为“风险溢债”。它与承担的风险βP的大小成正比。 -

第18题:

无风险收益率为5%,市场期望收益率为10%的条件下:A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为()。A.买进A证券

B.买进B证券

C.买进A证券或B证券

D.买进A证券和B证券答案:D解析:根据CAPM模型,A证券:5%+(10%-5%)X1.1=10.5%,因为12%>10.5%,所以A证券价格被低估,应买进;B证券:5%+(10%-5%)X1.2=11%,因为15%>11%,所以B证券价格被低估,应买进。 -

第19题:

假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为06和12,无风险借贷利率为3%,那么根据资本资产定价模型,( )。

①这个证券市场不处于均衡状态

②这个证券市场处于均衡状态

③证券A的单位系统风险补偿为005

④证券B的单位系统风险补偿为0075A.①③

B.①④

C.①③④

D.②③④答案:C解析: -

第20题:

无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?()

A、A证券

B、B证券

C、A证券或B证券

D、A证券和B证券答案:B解析:根据CAPM模型,A证券:5%﹢(12%﹣5%)1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出:B证券:5%﹢(12%﹣5%)1.2=13.4%,因为13.4% -

第21题:

证券市场线、资本资产定价模型表明,任何证券或证券组合的期望收益率为()的函数。 Ⅰ市价总值 Ⅱ无风险收益率 Ⅲ市场组合期望收益率 Ⅳ系统风险 Ⅴ市盈率

- A、Ⅰ、Ⅱ

- B、Ⅰ、Ⅲ

- C、Ⅱ、Ⅲ、Ⅳ

- D、Ⅱ、Ⅲ、Ⅴ

- E、Ⅲ、Ⅳ、Ⅴ

正确答案:C -

第22题:

单选题假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为0.6和1.2,无风险借贷利率为3%,那么根据资本资产定价模型()。 I 这个证券市场不处于均衡状态 Ⅱ 这个证券市场处于均衡状态 Ⅲ 证券A的单位系统风险补偿为0.05 Ⅳ 证券B的单位系统风险补偿为0.075AI、Ⅲ

BI、Ⅳ

CI、Ⅲ、IV

DⅡ、 Ⅲ、IV

正确答案: A解析: 根据证券市场线,证券A的单位系统风险补偿为 证券B的单位系统风险补偿为 当市场均衡时,单位系统风险补偿应该相同。 -

第23题:

单选题在无风险收益率为5%、市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )AA证券

BB证券

CA证券或B证券

DA证券和B证券

正确答案: A解析:

根据CAPM模型,A证券:5%+(12%-5%)×1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。