新东公司今年每股净利为0.5元,预期增长率为8%,每股净资产为l.2元,每股收入为2.3元,预期股东权益净利率为l0%,预期销售净利率为3.8%。假设同类上市企业中与该企业类似的有5家,但它们与该企业之间尚存在某些不容忽视的重大差异,相关资料见下表:企业实际市盈率 预期增长率 实际市净率 预期股东权益净利率 实际收入乘数 预期销售净利率 A 8 6% 5.8 10% 2 3% B 10 5% 5.4 10% 3 3.2% C 14 8% 5.6 12% 5 3.5% D 12 8% 6 14% 4 4%

题目

新东公司今年每股净利为0.5元,预期增长率为8%,每股净资产为l.2元,每股收入为2.3元,预期股东权益净利率为l0%,预期销售净利率为3.8%。假设同类上市企业中与该企业类似的有5家,但它们与该企业之间尚存在某些不容忽视的重大差异,相关资料见下表:

企业

实际市盈率 预期增长率 实际市净率 预期股东权益净利率 实际收入乘数 预期销售净利率 A 8 6% 5.8 10% 2 3% B 10 5% 5.4 10% 3 3.2% C 14 8% 5.6 12% 5 3.5% D 12 8% 6 14% 4 4% E 13 6% 6.2 8% 6 4.5% 要求:

(1)如果甲公司属于拥有大量资产、净资产为正值的企业,使用合适的股价平均法评估甲企业每股价值;

(2)如果甲公司属于销售成本率趋同传统行业的企业,使用合适的修正平均法评估甲企业每股价值。(计算过程和结果均保留两位小数)

相似考题

参考答案和解析

(1)此时,应该采用修正市净率模型{Page}

|

企业 |

实际市净率 |

预期股东权益净利率 |

修正市净率 |

甲企业预期股东权益净利率 |

甲企业每股净资产 |

甲企业每股价值(元) |

|

A |

5.8 |

10% |

0.58 |

10% |

1.2 |

6.96 |

|

B |

5.4 |

10% |

0.54 |

10% |

1.2 |

6.48 |

|

C |

5.6 |

12% |

0.47 |

10% |

1.2 |

5.64 |

|

D |

6 |

14% |

0.43 |

10% |

1.2 |

5.16 |

|

E |

6.2 |

8% |

0.78 |

10% |

1.2 |

9.36 |

|

平均数 |

|

|

|

|

|

6.72 |

(2)此时,应该采用修正平均收入乘数法评估甲企业每股价值

可比企业平均收入乘数=(2+3+5+4+6)/5=4

可比企业平均预期销售净利率=(3%+3.2%+3.5%+4%+4.5%)/5=3.64%

修正平均收入乘数=4/(3.64%×l00)=1.10

甲企业每股价值=l.10×3.8%×l00×2.3=9.61(元/股)

更多“新东公司今年每股净利为0.5元,预期增长率为8%,每股净资产为l.2元,每股收入为2.3元,预期 ”相关问题

-

第1题:

甲公司2012年每股收益0.8元,每股分配现金股利0.4元。如果公司每股收益增长率预计为6%,股权资本成本为10%,股利支付率不变,公司的预期市盈率是( )。

A.8.33

B.11.79

C.12.50

D.13.20

正确答案:C

C选项正确。 -

第2题:

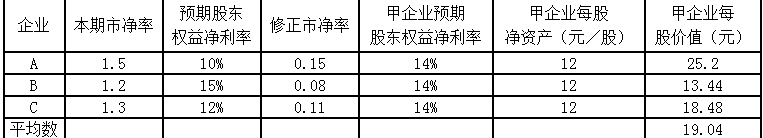

甲公司今年每股净利为1.3元/股,预期增长率为8%,每股净资产为12元/股,每股收入为14元/股,预期权益净利率为14%,预期销售净利率为12%。假设同类上市公司中与该公司类似的有3家,但它们与该公司之间尚存在某些不容忽视的重大差异,相关资料见下表:

要求(计算过程和结果均保留两位小数):

(1)如果甲公司属于连续盈利并且β值接近于1的企业,使用合适的修正平均法评估甲企业每股价值,并说明这种估值模型的优缺点;

(2)如果甲公司属于拥有大量资产、净资产为正值的企业,使用合适的股价平均法评估甲企业每股价值,并说明这种估值模型的优缺点;

(3)如果甲公司属于销售成本率趋同传统行业的企业,使用合适的修正平均法评估甲企业每股价值,并说明这种估值模型的优缺点。 答案:解析:(1)应该采用修正平均市盈率法评估甲公司每股价值:

答案:解析:(1)应该采用修正平均市盈率法评估甲公司每股价值:

可比企业平均市盈率=(10+10.5+12.5)/3=11可比企业平均预期增长率=(5%+6%+8%)/3=6.33%

修正平均市盈率=11/(6.33%×100)=1.74甲企业每股价值=1.74×8%×100×1.5=20.88(元/股)

市盈率模型的优缺点如下;优点 ;

①计算市盈率的数据容易取得,并且计算简单;

市净率模型的优缺点如下:优点:①可用于大多数企业;②净资产账面价值的数据容易取得,并且容易理解;③净资产账面价值比净利稳定,也不像利润那样经常被人为操纵;④如果会计标准合理并且各企业会计政策一致,市净率的变化可以反映企业价值的变化。

缺点;①账面价值受会计政策选择的影响,如果各企业执行不同的会计标准或会计政策,市净率会失去可比性;②固定资产很少的服务性企业 和高科技企业,净资产与企业价值的关系不大,其市净率比较没有实际意义;③少数企业的净资产是负值,市净率没有意义,无法用于比较。

(3)应该采用修正平均市销率法评估甲公司每股价值;可比企业平均市销率=(1.2+2.4+1.3)/3=1.63可比企业平均预期销售净利率=

(13%+12%+15%)/3=13.33%修正平均市销率=1.63/(13.33%× 100)=0.12甲企业每股价值=0.12×12%×100×14=20.16(元/股)

市销率模型的优缺点如下:优点:②市盈率把价格和收益联系起来,直观地反映投入和产出的关系;③市盈率涵盖了风险补偿率、增长率、股利支付率的影响,具有很高的综合性。缺点:如果收益是负值,市盈率就失去了意义。

(2)应该采用修正市净率模型;①它不会出现负值,对于亏损企业和资不抵债的企业,也可以计算出一个有意义的价值乘数;②它比较稳定、可靠,不容易被操纵;③市销率对价格政策和企业战略变化敏感,可以反映这种变化的后果。

缺点:不能反映成本的变化,而成本是影响企业现金流量和价值的重要因素之一。

-

第3题:

甲公司采用固定股利支付率政策,股利支付率为50%,2014 年甲公司每股收益2 元,预期可持续增长率4%,股权资本成本为12%,期末每股净资产10 元,没有优先股,2014 年末甲公司的本期市净率为( )。A.1.25

B.1.20

C.1.35

D.1.30答案:D解析:股东权益收益率=2/10*100%=20%,本期市净率=50%*20%*(1+4%)/(12%-4%)=1.3。 -

第4题:

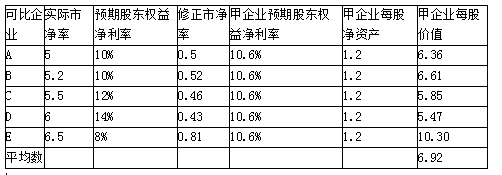

甲企业今年每股收益为0.5元/股,预期增长率为7.8%,每股净资产为1.2元/股,每股收入为2元/股,预期股东权益净利率为10.6%,预期营业净利率为3.4%。假设同类上市企业中与该企业类似的有5家,但它们与该企业之间尚存在某些不容忽视的重大差异,相关资料见下表:

要求(计算过程和结果均保留两位小数):

(1)如果甲公司属于连续盈利企业,使用合适的修正平均法评估甲企业每股价值,说明这种估价模型的优缺点

(2)如果甲公司属于拥有大量资产、净资产为正值的企业,使用合适的股价平均法评估甲企业每股价值,说明这种估价模型的优缺点;

(3)如果甲公司属于销售成本率趋同传统行业的企业,使用合适的修正平均法评估甲企业每股价值,说明这种估价模型的优缺点。答案:解析:(1)应该采用修正平均市盈率法评估甲企业每股价值:

可比企业平均市盈率=(10+10.5+12.5+13+14)/5=12

可比企业平均预期增长率=(5%+6%+8%+8%+9%)/5=7.2%

修正平均市盈率=12/(7.2%×100)=1.67

甲企业每股价值=1.67×7.8%×100×0.5=6.51(元/股)

市盈率模型的优缺点如下:

优点:

①计算市盈率的数据容易取得,并且计算简单;

②市盈率把价格和收益联系起来,直观地反映投入和产出的关系;

③市盈率涵盖了风险补偿率、增长率、股利支付率的影响,具有很高的综合性。

缺点:

如果收益是负值,市盈率就失去了意义。

(2)应该采用修正市净率的股价平均法评估甲企业每股价值:

A:

修正市净率=5/(10%×100)=0.5

甲企业每股价值=0.5×10.6%×100×1.2=6.36(元/股)

B、C、D、E同样方法计算,得出结果后求算术平均数。

市净率模型的优缺点如下:

优点:①可用于大多数企业;

②净资产账面价值的数据容易取得,并且容易理解;

③净资产账面价值比净利稳定,也不像利润那样经常被人为操纵;

④如果会计标准合理并且各企业会计政策一致,市净率的变化可以反映企业价值的变化。

缺点:①账面价值受会计政策选择的影响,如果各企业执行不同的会计标准或会计政策,市净率会失去可比性;

②固定资产很少的服务性企业和高科技企业,净资产与企业价值的关系不大,其市净率比较没有什么实际意义;

③少数企业的净资产是负值,市净率没有意义,无法用于比较。

(3)应该采用修正平均市销率法评估甲企业每股价值:

可比企业平均市销率=(2+2.4+3+5+6)/5=3.68

可比企业平均预期营业净利率

=(3%+3.2%+3.5%+4%+4.5%)/5=3.64%

修正平均市销率=3.68/(3.64%×100)=1.01

甲企业每股价值=1.01×3.4%×100×2=6.87(元/股)

市销率模型的优缺点如下:

优点:①它不会出现负值,对于亏损企业和资不抵债的企业,也可以计算出一个有意义的市销率;

②它比较稳定、可靠,不容易被操纵;

③市销率对价格政策和企业战略变化敏感,可以反映这种变化的后果。

缺点:不能反映成本的变化,而成本是影响企业现金流量和价值的重要因素之一。 -

第5题:

甲企业今年的每股收益是0.5元,分配股利0.35元/股,该企业净利润和股利的增长率都是6%,β值为0.75。政府长期债券利率为7%,股票市场的风险补偿率为5.5%。

要求:

(1)计算该企业的本期市盈率和预期市盈率。

(2)如果乙企业与甲企业是类似企业,今年的实际净利为1元,未来每股收益增长率是6%,分别采用本期市盈率和预期市盈率计算乙公司股票价值。答案:解析:(1)甲企业股利支付率=每股股利/每股净利=0.35/0.5×100%=70%

甲企业股权资本成本=无风险利率+β×市场风险溢价

=7%+0.75×5.5%=11.125%

甲企业本期市盈率=[股利支付率×(1+增长率)]÷(股权资本成本-增长率)=[70%×(1+6%)]÷(11.125%-6%)=14.48

甲企业预期市盈率=股利支付率/(股权资本成本-增长率)=70%/(11.125%-6%)=13.66

(2)

采用本期市盈率计算:

乙企业股票价值=目标企业本期每股收益×可比企业本期市盈率=1×14.48=14.48(元/股)

采用预期市盈率计算:预期每股收益=1×(1+6%)=1.06(元)

乙企业股票价值=目标企业预期每股收益×可比企业预期市盈率=1.06×13.66=14.48(元) -

第6题:

甲公司今年每股收益0.5元,每股股利0.35元,净利润和股利增长率都是6%,公司股票贝塔值0.75。长期政府债券利率7%,股票市场风险溢价4%。乙公司与甲公司类似,今年每股收益1元,预期明年每股收益1.06元。

要求:

(1)计算甲公司本期市盈率和预期市盈率。

(2)采用市盈率估值模型,评估乙公司的每股价值。答案:解析:(1)甲公司股权成本=7%+0.75×4%=10%

甲公司股利支付率=0.35/0.5=70%

甲公司本期市盈率=70%×(1+6%)/(10%-6%)=18.55

甲公司预期市盈率=70%/(10%-6%)=17.5

(2)乙公司每股价值=18.55×1=18.55(元)

或:乙公司每股价值=17.5×1.06=18.55(元) -

第7题:

某公司每股当前股价为$100,每股账面值为$130,去年每股支付股利$6,股票发行成本为每股$5,预期股利增长率为10%,则新股的资本成本为多少?()

- A、6%

- B、6.90%

- C、16%

- D、16.90%

正确答案:D -

第8题:

某公司预期本年度每股盈利为2元,如果预期行业平均市盈率为20,那么该公司股票的理论估价为每股()。

- A、10元

- B、20元

- C、30元

- D、40元

正确答案:D -

第9题:

单选题甲公司采用固定股利支付率政策,股利支付率为60%,2014年甲公司每股收益为3元,预期可持续增长率为5 %,股权资本成本为13%,期末每股净资产为20元,预期下年度权益净利率增长为4%。没有优先股,2014年年末甲公司的内在市净率为( )。A1. 12

B1.08

C1.17

D1. 24

正确答案: C解析: -

第10题:

单选题某公司的预计未来保持经营效率、财务政策不变,且预期未来不发行股票,企业当前的每股股利为3元,每股净利润为5元,每股净资产为20元,每股市价为50元,则股票的资本成本为()。A16.25%

B11.11%

C17.78%

D18.43%

正确答案: D解析: 留存收益比例=1-3/5=40%;权益净利率=5/20=25%;股利的增长率=可持续增长率=留存收益比率X权益净利率/(1-留存收益比率×权益净利率)=40%×25%/(1-40%×25%)=11.11%;股票的资本成本=3×(1+11.11%)/50+11.11%=17.78% -

第11题:

单选题甲公司2012年每股收益0.8元。每股分配现金股利0.4元。如果公司每股收益增长率预计为6%,股权资本成本为10%。股利支付率不变,公司的预期市盈率是()。A8.33

B11.79

C12.50

D13.25

正确答案: A解析: 股利支付率=0.4/0.8=50%,预期市盈率=股利支付率/(股权资本成本-增长率)=(0.4/0.8)/(10%-6%)=12.5。 -

第12题:

多选题关于企业价值评估相对价值模型的修正平均法,下列式子正确的有()。A目标企业每股价值=可比企业平均市盈率/可比企业平均预期增长率×目标企业预期增长率×目标企业每股收益

B目标企业每股价值=可比企业修正市盈率的平均数×目标企业预期增长率×100×目标企业每股收益

C目标企业每股价值=可比企业修正市净率的平均数×目标企业预期权益净利率×100×目标企业每股净资产

D目标企业每股价值=可比企业平均市销率/可比企业平均预期销售净利率×目标企业预期销售净利率×目标企业每股收入

正确答案: B,C解析: -

第13题:

A公司是一个高新技术公司,2007年每股销售收入20元,每股净利润2元,每股资本支出1元,每股折旧费0.5元,每股经营营运资本6元(比上年每股增加0.545元),负债率为20%,销售增长时维持此资本结构不变。预计2008年的销售收入增长率维持在10%的水平,到2009年增长率下滑到5%,以后保持不变。该公司的资本支出、折旧与摊销、净利润、经营营运资本与销售收入同比例增长,股数保持不变。2008年该公司股票的贝它值为1.5,2009年及以后的贝它值为1.2。国库券的利率为2%,市场组合的预期报酬率为6%。

要求:计算目前的股票价值。

正确答案:年份第14题:

某公司的预计未来保持经营效率、财务政策不变,且预期未来不发行股票,企业当前的每股股利为3元,每股净利润为5元,每股净资产为20元,每股市价为50元,则股票的资本成本为( )。A.11.11%

B.16.25%

C.17.78%

D.18.43%答案:C解析:留存收益比例=1-3/5=40%

权益净利率=5/20=25%

股利的增长率=可持续增长率=留存收益比率×权益净利率/(1-留存收益比率×权益净利率)=40%×25%/(1-40%×25%)=11.11%

股票的资本成本=3×(1+11.11%)/50+11.11%=17.78%第15题:

(2013)甲公司2012年每股收益0.8元,每股分配现金股利0.4元,如果公司每股收益增长率预计为6%,股权资本成本为10%,股利支付率不变,公司的预期市盈率为( )。A.8.33

B.11.79

C.12.50

D.13.25答案:C解析:股利支付率=0.4/0.8×100%=50%,预期市盈率=股利支付率/(资本成本-增长率)=50%/(10%-6%)=12.50第16题:

关于企业价值评估相对价值模型的修正平均法,下列式子正确的有( )。A、目标企业每股价值=可比企业平均市盈率/可比企业平均预期增长率×目标企业预期增长率×目标企业每股收益

B、目标企业每股价值=可比企业修正市盈率的平均数×目标企业预期增长率×100×目标企业每股收益

C、目标企业每股价值=可比企业修正市净率的平均数×目标企业预期权益净利率×100×目标企业每股净资产

D、目标企业每股价值=可比企业平均市销率/可比企业平均预期销售净利率×目标企业预期销售净利率×目标企业每股收入答案:A,D解析:修正平均法下,目标企业每股价值=可比企业平均市盈率/(可比企业平均预期增长率×100)×目标企业预期增长率×100×目标企业每股收益=可比企业平均市盈率/可比企业平均预期增长率×目标企业预期增长率×目标企业每股收益;目标企业每股价值=可比企业平均市销率/(可比企业平均预期销售净利率×100)×目标企业预期销售净利率×100×目标企业每股收入=可比企业平均市销率/可比企业平均预期销售净利率×目标企业预期销售净利率×目标企业每股收入。选项BC是采用股价平均法下的计算式子。

【考点“相对价值模型的应用”】第17题:

甲公司2012年每股收益0.8元,每股分配现金股利0.4元,如果公司每股收益增长率预计为6%,股权资本成本为10%,股利支付率不变,公司的预期市盈率为( )。A.8.33

B.11.79

C.12.50

D.13.25答案:C解析:股利支付率=0.4/0.8×100%=50%,预期市盈率=股利支付率/(股权资本成本-增长率)=50%/(10%-6%)=12.50第18题:

甲公司是一个大型连锁超市,具有行业代表性。该公司目前每股营业收入为83.06元,每股收益为3.82元。公司采用固定股利支付率政策,股利支付率为74%。假设预期净利润和股利的长期增长率为6%。该公司的β值为0.75,假设无风险利率为7%,平均风险股票报酬率为12.5%。乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股销售收入为50元。答案:解析:营业净利率=3.82÷83.06=4.6%

股权资本成本=7%+0.75×(12.5%-7%)=11.125%

市销率=[4.6%×74%×(1+6%)]/(11.125%-6%)=0.704

乙公司股票价值=50×0.704=35.20(元)第19题:

若预计某公司股票今年末将分红每股0.80元,以后每年末的分红将按3%的增长率逐年递增。若股东要求的必要收益率为8%,则该公司股票目前合理价格为()

- A、每股18元

- B、每股14元

- C、每股16元

- D、每股12元

正确答案:C第20题:

某公司的预计未来保持经营效率、财务政策不变,且预期未来不发行股票,企业当前的每股股利为3元,每股净利润为5元,每股净资产为20元,每股市价为50元,则股票的资本成本为()。

- A、16.25%

- B、11.11%

- C、17.78%

- D、18.43%

正确答案:C第21题:

单选题公司2012年每股收益0.8元。每股分配现金股利0.4元。如果公司每股收益增长率预计为6%,股权资本成本为10%。股利支付率不变,公司的预期市盈率是()。A8.33

B11.79

C12.50

D13.25

正确答案: D解析: 股利支付率=0.4/0.8=50%,预期市盈率=股利支付率/(股权资本成本-增长率)=(0.4/0.8)/(10%-6%)=12.5。第22题:

单选题某公司股利固定增长率为5%,今年的每股收入为4元,每股收益为1元,留存收益率为40%,股票的β值为1.5,国库券利率为4%,市场平均风险股票的必要收益率为8%,则该公司每股市价为( )元。A12.60

B12

C9

D9.45

正确答案: A解析: 股权资本成本=4%+1.5×(8%-4%)=10%,销售净利率=1/4×100%=25%,本期收入乘数=25%×(1-40%)×(1+5%)/(10%-5%)=3.15,每股市价=4×3.15=12.60(元)第23题:

单选题某公司股利固定增长率为5%,今年的每股收入为4元,每股净利润为1元,留存收益率为40%,股票的0000值为1.5,国库券利率为4%,市场平均风险股票的必要收益率为8%,则该公司每股市价为( )元。A12.60

B12

C9

D5.73

正确答案: A解析:

股权资本成本=4%+1.5×(8%-4%)=10%,销售净利率=1/4×100%=25%,本期收入乘数=25%×(1-40%)×(1+5%)/(10%-5%)=3.15,每股市价=4×3.15=12.60(元)。