某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1.公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。 如果该公司所得税率提高,则该公司()的资本成本率会降低。查看材料A.贷款 B.债券 C.增发新股 D.留存收益

题目

某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1.公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。

如果该公司所得税率提高,则该公司()的资本成本率会降低。查看材料

如果该公司所得税率提高,则该公司()的资本成本率会降低。查看材料

A.贷款

B.债券

C.增发新股

D.留存收益

B.债券

C.增发新股

D.留存收益

相似考题

参考答案和解析

答案:A,B

解析:

如果该公司所得税率提高,则该公司的贷款、债券的资本成本率会降低。

更多“某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1.公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。 ”相关问题

-

第1题:

某上市公司已上市5年,至2018年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线。总投资5亿元,计划全部通过外部融资来解决。经测算,2018年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1,公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式。3亿元使用公开增发新股的方式。

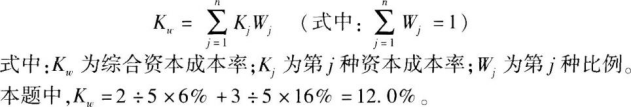

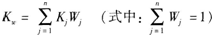

假设该公司股权资本成本率为16%,则该公司的综合资本成本率为( )。A.9.90%

B.10.38%

C.11.8%

D.12.0%答案:D解析:综合资本成本率的测算公式为:

-

第2题:

某公司2018年12月31日资产合计为12亿元,负债合计为8亿元,该公司计划投资某项目,总投资额为5亿元,计划利用留存收益融资1亿元,其他4亿元通过对外发行普通股筹集。经测算,目前无风险报酬率为4.5% ,市场平均报酬率为10.5% ,该公司股票的风险系数为1.2 ,公司债务的资本成本率为6%。

根据啄序理论,该公司利用留存收益融资的优点有( )A.可以抵税

B.不会传递任何可能对股价不利的信息

C.筹资费用固定

D.不用考虑资本成本答案:B解析:资本结构的啄序理论认为,公司倾向于首先采用内部筹资,因而不会传递任何可能对股价不利的信息;如果需要外部筹资,公司将先选择债权筹资,再选择其他外部股权筹资,这种筹资顺序的选择也不会传递对公司股价产生不利影响的信息。 -

第3题:

某上市公司已上市5年,至2018年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线。总投资5亿元,计划全部通过外部融资来解决。经测算,2018年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1,公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式。3亿元使用公开增发新股的方式。

如果该公司所得税税率提高,则该公司( )的资本成本率会降低。A.贷款

B.债券

C.增发新股

D.留存收益答案:A,B解析:如果该公司所得税税率提高,则该公司的贷款、债券的资本成本率会降低。 -

第4题:

共用题干

某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1,公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。根据以上资料,回答下列问题:如果5亿元的外部融资全部使用公开增发新股的融资方式,则该公司()。

A:每股收益会被摊薄

B:大股东控股权会被稀释

C:资产负债率会提高

D:综合资本成本率会提高答案:A,B,D解析:企业进行筹资决策时,应当在财务风险适当的情况下合理地安排债权资本比例,尽可能降低资本成本,以提高利润水平。该公司应该权衡的因素有资本成本和财务风险。

资本资产定价模型的公式为:股权资本成本率=无风险报酬率+风险系数*(市场平均报酬率-无风险报酬率)=4.5%+1.1*(12.5%-4.5%)=13.3%。

由该公司决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式可知,债务的资本成本比例为0.4,股权资本成本的比例为0.6。以该公司的综合资本成本率=0.4*6%+0.6*16%=12.0%。

如果该企业将5亿元全部用于增发新股,则股票每股收益会被摊薄,大股东控股权也随之被稀释。以增发新股的方式进行融资,企业资产增加,负债不变,则企业的资产负债率会降低。增发新股后,企业综合资本成本率=16%*1+6%*0=16%>12%,所以企业综合资本成本率会提高。

根据长期借款资本成本率测算公式:Kl=Il(1-T)/Ll(1-F)式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额,即借款本金;Fl表示长期借款筹资费用率,即借款手续费率;T表示企业所得税税率。如果企业所得税税率提高,分子将变小,则长期借款资本成本率降低。根据长期债券资本成本率测算公式Kb=Ib(1-T)/B(1-Fb),如果企业所得税率提高,分子将变小,则长期债券资本成本率降低。 -

第5题:

某公司2018年12月31日资产合计为12亿元,负债合计为8亿元,该公司计划投资某项目,总投资额为5亿元,计划利用留存收益融资1亿元,其他4亿元通过对外发行普通股筹集。经测算,目前无风险报酬率为4.5% ,市场平均报酬率为10.5% ,该公司股票的风险系数为1.2 ,公司债务的资本成本率为6%。

该公司可以选择()进行发行普通股资本成本率的测算。A.每股利润分析法

B.市盈率法

C.股利折现模型

D.插值法答案:C解析:普通股资本成本率的测算有两种主要方法: 1 、股利折现模型。

2 、资本资产定价模型。 -

第6题:

某上市公司2017年年度财务报告显示,公司的资产合计30亿元,公司的负债合计12亿元。公司正考虑建设一条新的生产线,,总投资6亿,公司计划利用留存收益融资1亿元,其余5亿元通过发行债券筹集。经测算,2017年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司普通股的风险系数为1.3。该公司对外筹资全部使用发行债券的方式,使公司原有的资本结构发生变化,公司要求财务部门对未来公司资本结构进行优化方设计。

根据啄序理论,该公司利用留存收益融资的有利之处是( )。A.留存收益融资不会传递任何有可能对股价不利的信息

B.留存收益融资的资本成本为零

C.留存收益融资的用资费用为零

D.留存收益具有抵税作用答案:A解析:【知识点】现代资本结构理论中啄序理论。啄序理论认为,公司倾向于首先采用内部筹资,因而不会传递任何可能对股价不利的信息,而留用利润实则属于内部筹资的形式,故选A。 -

第7题:

某上市公司已上市5年,至2018年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线。总投资5亿元,计划全部通过外部融资来解决。经测算,2018年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1,公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式。3亿元使用公开增发新股的方式。

该公司进行筹资决策时,应权衡的因素是( )。A.资本成本

B.管理费用

C.财务风险

D.每股利润无差别点答案:A,C解析:进行筹资决策时应该衡量的因素是资本成本和财务风险。 -

第8题:

某上市公司2013年息税前利润为2.2亿元,公司的资产总额为24亿元,负债总额为16亿元,债务年利息额为1.1亿元。公司计划2014年对外筹资6亿元投资一个新项目,初步确定公开发行股票筹资5亿元,从银行贷款1亿元。经分析测算,该公司股票的风险系数为1.1,市场平均报酬率为10%,无风险报酬率为5%,公司贷款的资本成本率为8%。

( )是选择筹资方式、进行资本结构选择和选择追加筹资方案的依据 。A.资本成本

B.筹资费用

C.用资费用

D.利息费用答案:A解析:资本成本是选择筹资方式、进行资本结构选择和选择追加筹资方案的依据,是评价投资项目、比较投资方案和进行投资决策的经济标准,可以作为评价企业整个经营业绩的基准。 -

第9题:

某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1.公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。

该公司进行筹资决策时,应权衡的因素是()。查看材料A.资本成本

B.管理费用

C.财务风险

D.每股利润无差别点答案:A,C解析:进行筹资决策时应该衡量的因素是资本成本和财务风险。 -

第10题:

材料题

根据以下材料,回答89-92题

某上市公司已上市8年,至2015年12月31日,公司的总资产已达20亿元,公司的负债合计为11亿元。公司正考虑上一条新的生产线,总投资6亿元,计划全部通过外部融资来解决。经测算,2015年无风险报酬率为3.8%,市场平均报酬率为13.5%,该公司股票的风险系数为1.2,公司债务的资本成本率为7%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,4亿元使用公开增发新股的方式。

如果该公司所得税率提高,则该公司( )的资本成本率会降低。查看材料A.贷款

B.债券

C.增发新股

D.留存收益答案:A,B解析:本题考查资本成本率的相关内容。在计算债务资本成本率时会涉及所得税,所得税率提高,会降低债务资本成本率。选项AB是债务资本。选项CD属于股权资本。 -

第11题:

材料题

根据以下材料,回答89-92题

某上市公司已上市8年,至2015年12月31日,公司的总资产已达20亿元,公司的负债合计为11亿元。公司正考虑上一条新的生产线,总投资6亿元,计划全部通过外部融资来解决。经测算,2015年无风险报酬率为3.8%,市场平均报酬率为13.5%,该公司股票的风险系数为1.2,公司债务的资本成本率为7%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,4亿元使用公开增发新股的方式。

根据资本资产定价模型,该公司的股权资本成本为( )。查看材料A.7.64%

B.14.26%

C.15.44%

D.15.9%答案:C解析:本题考查股权的资本成本。在资本资产定价模型下,股票的资本成本即为普通股投资的必要报酬率。普通股投资的必要报酬率一无风险报酬率+风险系数×(市场平均报酬率-无风险报酬率)=3.8%+1.2 ×(13.5%-3.8%)=15.44%。 -

第12题:

不定项题某上市公司2013年息税前利润为2.2亿元,公司的资产总额为24亿元,负债总额为16亿元,债务年利息额为1.1亿元,。公司计划2014年对外筹资6亿元投资一个新项目,初步确定公开发行股票筹资5亿元,从银行贷款1亿元,经分析测算,该公司股票的风险系数为1.1,市场平均报酬率为10%,无风险报酬率为5%,公司贷款的资本成本率为8%。 根据资本资产定价模型,该公司发行股票的资本成本率为()。A5.0%

B10.5%

C11.0%

D15.0%

正确答案: C解析: 普通股资本成本的计算。根据公式,股票的资本成本率=无风险报酬率+风险系数×(市场平均报酬率-无风险报酬率):

(1)无风险报酬率:中文资料已知为“5%”;

(2)风险系数:中文资料已知为“1.1”;

(3)市场平均报酬率:中文资料已知为“10%”;

将上述信息代入公式,股票的资本成本率=5%+1.1×(10%-5%)=5%+1.1×5%=5%+5.5%=10.5%,故选B。

考点;筹资决策 -

第13题:

某上市公司2017年年度财务报告显示,公司的资产合计30亿元,公司的负债合计12亿元。公司正考虑建设一条新的生产线,,总投资6亿,公司计划利用留存收益融资1亿元,其余5亿元通过发行债券筹集。经测算,2017年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司普通股的风险系数为1.3。该公司对外筹资全部使用发行债券的方式,使公司原有的资本结构发生变化,公司要求财务部门对未来公司资本结构进行优化方设计。

该公司选择发行债券的方式筹集资金5亿元,与发行普通股相比较,资本成本率更低,其原因可能是( )。A.发行债券后不会带来公司利息支出增加

B.发行债券后会带来公司股本增加

C.债券资本成本中的利息在公司所得税前列支

D.发行债券时公司不会发生发行费用答案:C解析:【知识点】资本成本相关内容。A选项,发行债券是一种长期债务筹资形式,而利息属于债券筹资形式下的用资费用,发行债券会增加公司的利息支出,可知此项说法错误,B选项,发行债券属于长期债务筹资形式,不是股权筹资形式,因此不会带来公司股本增加,可知说法错误;C选项,长期债务筹资形式均考虑税收抵扣因素,即其资本的利息在公司所得税前列支,减少了企业所得税的支出,因此企业选择债务筹资形式的原因之一就是考虑税收抵扣因素下债务筹资形式的资本成本相对较低,而发行债券属于债务筹资形式之一,可知此项说法正确 -

第14题:

某上市公司2017年年度财务报告显示,公司的资产合计30亿元,公司的负债合计12亿元。公司正考虑建设一条新的生产线,,总投资6亿,公司计划利用留存收益融资1亿元,其余5亿元通过发行债券筹集。经测算,2017年无风险报酬率为45%,市场平均报酬率为12.5%,该公司普通股的风险系数为1.3。该公司对外筹资全部使用发行债券的方式,使公司原有的资本结构发生变化,公司要求财务部门对未来公司资本结构进行优化方设计。

该公司进行资本结构优化决策,可采用的定量方法是()。A.插值法

B.每股利润分析法

C.资本成本比较法

D.净现值法答案:B,C解析:本题考查资本结构决策。教材介绍了两个资本结构的决策定量方法包括:资本成本比较法、每股利润分析法,故选BC -

第15题:

某公司2018年12月31日资产合计为12亿元,负债合计为8亿元,该公司计划投资某项目,总投资额为5亿元,计划利用留存收益融资1亿元,其他4亿元通过对外发行普通股筹集。经测算,目前无风险报酬率为4.5% ,市场平均报酬率为10.5% ,该公司股票的风险系数为1.2 ,公司债务的资本成本率为6%。

根据资本资产定价模型,该公司发行股票的资本成本率为( )A.14.5%

B.11.7%

C.15%

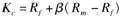

D.10.5%答案:B解析:根据资本资产定价模型有:普通股的资本成本率即为普通股投资的必要报酬率,而普通股投资的必要报酬率等于无风险报酬率加上风险报酬率,公式为: Kc = Rf + β (Rm - Rf )

式中 :Rf为无风险报酬率;Rm 为市场平均报酬率;β 为风险系数。

所以有:Kc=4.5%+1.2×(10.5%-4.5%)=11.7% -

第16题:

某公司2018年12月31日资产合计为12亿元,负债合计为8亿元,该公司计划投资某项目,总投资额为5亿元,计划利用留存收益融资1亿元,其他4亿元通过对外发行普通股筹集。经测算,目前无风险报酬率为4.5% ,市场平均报酬率为10.5% ,该公司股票的风险系数为1.2 ,公司债务的资本成本率为6%。

该公司进行资本结构决策可采用的方法有( )A.市净率法

B.市盈率法

C.每股利润分析法

D.市销率法答案:C解析:资本结构的决策方法主要有: (1) 资本成本比较法

(2) 每股利润分析法 -

第17题:

某上市公司2017年年度财务报告显示,公司的资产合计30亿元,公司的负债合计12亿元。公司正考虑建设一条新的生产线,,总投资6亿,公司计划利用留存收益融资1亿元,其余5亿元通过发行债券筹集。经测算,2017年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司普通股的风险系数为1.3。该公司对外筹资全部使用发行债券的方式,使公司原有的资本结构发生变化,公司要求财务部门对未来公司资本结构进行优化方设计。

根据资本资产定价模型,该公司发行普通股的资本成本率为()。A.14.9%

B.8.0%

C.17.0%

D.12.5%答案:A解析:本题考查资本资产定价模型下普通股资本成本的计算。根据公式,普通股资本成本率=无风险报酬率+风险系数×(市场平均分线报酬率-无风险报酬率)=4.5%+1.3x(12.5%-4.5%)=4.5%+1.3x8%=4.5%+10.4%=14.9%,故选A。@## -

第18题:

某上市公司2017年年度财务报告显示,公司的资产合计30亿元,公司的负债合计12亿元。公司正考虑建设一条新的生产线,,总投资6亿,公司计划利用留存收益融资1亿元,其余5亿元通过发行债券筹集。经测算,2017年无风险报酬率为45%,市场平均报酬率为12.5%,该公司普通股的风险系数为1.3。该公司对外筹资全部使用发行债券的方式,使公司原有的资本结构发生变化,公司要求财务部门对未来公司资本结构进行优化方设计。

根据啄序理论,该公司利用留存收益融资的有利之处是()。A.留存收益融资不会传递任何有可能对股价不利的信息

B.留存收益融资的资本成本为零

C.留存收益融资的用资费用为零

D.留存收益具有抵税作用答案:A解析:本题考查现代资本结构理论中啄序理论。啄序理论认为,公司倾向于首先采用内部筹资,因而不会传递任何可能对股价不利的信息,而留用利润实则属于内部筹资的形式,故选A。 -

第19题:

某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1.公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。

根据资本资产定价模型,该公司的股权资本成本率为()。查看材料A.9.9%

B.13.0%

C.13.3%

D.15.9%答案:C解析:根据资本资产定价模型,股票的资本成本率即为普通股投资的必要报酬率,而普通股投资的必要报酬率等于无风险报酬率加上风险报酬率,公式为:

-

第20题:

共用题干

某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1,公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。根据以上资料,回答下列问题:根据资本资产定价模型,该公司的股权资本成本率为()。

A:9.9%

B:13.0%

C:13.3%

D:15.9%答案:C解析:企业进行筹资决策时,应当在财务风险适当的情况下合理地安排债权资本比例,尽可能降低资本成本,以提高利润水平。该公司应该权衡的因素有资本成本和财务风险。

资本资产定价模型的公式为:股权资本成本率=无风险报酬率+风险系数*(市场平均报酬率-无风险报酬率)=4.5%+1.1*(12.5%-4.5%)=13.3%。

由该公司决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式可知,债务的资本成本比例为0.4,股权资本成本的比例为0.6。以该公司的综合资本成本率=0.4*6%+0.6*16%=12.0%。

如果该企业将5亿元全部用于增发新股,则股票每股收益会被摊薄,大股东控股权也随之被稀释。以增发新股的方式进行融资,企业资产增加,负债不变,则企业的资产负债率会降低。增发新股后,企业综合资本成本率=16%*1+6%*0=16%>12%,所以企业综合资本成本率会提高。

根据长期借款资本成本率测算公式:Kl=Il(1-T)/Ll(1-F)式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额,即借款本金;Fl表示长期借款筹资费用率,即借款手续费率;T表示企业所得税税率。如果企业所得税税率提高,分子将变小,则长期借款资本成本率降低。根据长期债券资本成本率测算公式Kb=Ib(1-T)/B(1-Fb),如果企业所得税率提高,分子将变小,则长期债券资本成本率降低。 -

第21题:

某上市公司已上市5年,至2009年12月31日,公司的总资产已达15亿元,公司的负债合计为9亿元。公司正考虑上一条新的生产线,总投资5亿元,计划全部通过外部融资来解决。经测算,2009年无风险报酬率为4.5%,市场平均报酬率为12.5%,该公司股票的风险系数为1.1.公司债务的资本成本率为6%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,3亿元使用公开增发新股的方式。

假设该公司股权资本成本率为16%,则该公司的综合资本成本率为()。查看材料A.9.90%

B.10.38%

C.11.8%

D.12.0%答案:D解析:综合资本成本率的测算公式为:

-

第22题:

材料题

根据以下材料,回答89-92题

某上市公司已上市8年,至2015年12月31日,公司的总资产已达20亿元,公司的负债合计为11亿元。公司正考虑上一条新的生产线,总投资6亿元,计划全部通过外部融资来解决。经测算,2015年无风险报酬率为3.8%,市场平均报酬率为13.5%,该公司股票的风险系数为1.2,公司债务的资本成本率为7%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,4亿元使用公开增发新股的方式。

假设该公司股权资本成本率为16%,则该公司的综合资本成本率为( )。查看材料A.9.9%

B.10.0%

C.11.8%

D.13.0%答案:D解析:本题考查综合资本成本率的计算。综合资本成本率=2/6x 7%+4/6×16%=13%。 -

第23题:

材料题

根据以下材料,回答89-92题

某上市公司已上市8年,至2015年12月31日,公司的总资产已达20亿元,公司的负债合计为11亿元。公司正考虑上一条新的生产线,总投资6亿元,计划全部通过外部融资来解决。经测算,2015年无风险报酬率为3.8%,市场平均报酬率为13.5%,该公司股票的风险系数为1.2,公司债务的资本成本率为7%。公司维持现有资本结构不变,初步决定总融资额中2亿元使用债务融资方式,4亿元使用公开增发新股的方式。

如果6亿元的外部融资全部是用公开增发新股的融资方式,则该公司( )。查看材料A.每股收益会被摊薄

B.大股东控股权会被稀释

C.资产负债率会提高

D.综合资本成本率会提高答案:A,B,D解析:本题考查普通股融资方式的影响。增发新股会使每股收益被摊薄、大股东控股权被稀释、综合资本成本率会提高,而资产负债率会降低。