W公司已准备添置一台设备,该设备预计使用年限为6年,正在讨论是购买还是租赁。有关资料如下:(1)如果自行购置该设备,预计购置成本2000万元。该类设备税法规定的折旧年限为10年,折旧方法为直线法,预计净残值率为5%。(2)预计6年后该设备的变现收人为450万元。(3)如果租赁该设备,租期6年,每年末需要向出租方支付租金300万元。(4)租赁期内租赁合同不可撤销,租赁期满设备由出租方收回。(5)该设备每年的维修保养费用为8万元。(6)W公司适用的所得税税率为30%,担保债券的税前利率为9%。(7)该项目要求

题目

W公司已准备添置一台设备,该设备预计使用年限为6年,正在讨论是购买还是租赁。

有关资料如下:

(1)如果自行购置该设备,预计购置成本2000万元。该类设备税法规定的折旧年限为10年,折旧方法为直线法,预计净残值率为5%。

(2)预计6年后该设备的变现收人为450万元。

(3)如果租赁该设备,租期6年,每年末需要向出租方支付租金300万元。

(4)租赁期内租赁合同不可撤销,租赁期满设备由出租方收回。

(5)该设备每年的维修保养费用为8万元。

(6)W公司适用的所得税税率为30%,担保债券的税前利率为9%。

(7)该项目要求的最低报酬率为10%。

要求:

(1)针对W公司的“租赁与购买”通过计算作出决策

(为了简化起见,计算决策时折现率百分数取整)。

(2)假设其他条件不变,计算W公司可以接受的最高租金。

相似考题

参考答案和解析

注意:在租金可直接税前扣除租赁下,该设备每年的维修保养费用8万元属于租赁替代购买决策的相关现金流量,即对于承租方而言,如果自行购买则维修保养费用需其负担,但如果租赁则维修保养费用应由承租方负担,税后维修保养费用5.6万元[8×(1-30%)=5.6万元]属于租赁替代购买决策的相关现金流入量。

(1)根据我国税法的规定,判别该租赁的税务性质:

A.该租赁在期满时资产所有权不发生变更;

B.租赁期与资产预计使用年限的比值=6/10=60%,低于税法规定的75%的比例;

C.最低租赁付款额的现值=300×(P/A,9%,6)=300×4.4859=1345.77万元,低于租赁资产公允价值的90%(2000×90%=1800万元)。

所以,该租赁从税法的角度可以认定为“租金可直接税前扣除租赁”。

①每年折旧=2000×(1-5%)/10=190(万元)

每年折旧抵税=190×30%=57(万元)

②每年税后租金=300×(1-30%)=210(万元)

③每年税后维修保养费用节约=8×(1-30%)=5.6(万元)

④债务税后资本成本=9%×(1-30%)=6.3%-6%

⑤第6年末该设备的账面价值=2000-190×6=860(万元)

第6年末该设备变现净损失抵税=(860-450)×30%=123(万元)

注意:第6年末该设备变现收入、变现净损失抵税的折现率10%。

⑥租赁替代购买的净现值=资产购置成本-租赁期税后现金流量现值-期末资产税后现金流量现值

=2000-(210+57-5.6)×(P/A,6%,6)-(450+123)×(P/S,10%,6)

=2000-1285.38-323.46=391.16(万元)

计算结果表明,租赁替代购买的净现值大于零,因此,w公司应该选择租赁。

(2)w公司可以接受的最高租金,即承租人的损益平衡租金,承租人的损益平衡租金是指租赁替代购买的净现值为零的租金数额。假设每年的税后租金为x,则有:

NPV=2000-(X+57-5.6)×(P/A,6%,6)-(450+123)×(P/S,10%,6)=2000-(X+57-5.6)×4.9173-(450+123)×0.5645=0

求得:X=[2000-(450+123)×0.5645]/4.9173-57+5.6=(2000-323.46)/4.9173-57+5.6=340.95-57+5.6=289.55(万元)

每年的税前租金=289.55/(1-30%)=413.64(万元)

所以,w公司可以接受的最高租金为413.64万元。

更多“W公司已准备添置一台设备,该设备预计使用年限为6年,正在讨论是购买还是租赁。 有关资料 ”相关问题

-

第1题:

A公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用2年,设备投产后企业销售收入会增加1500万元,付现成本增加200万元(不含设备营运成本)。公司正在研究应通过自行购置还是租赁取得。有关资料如下:

(1)如果自行购置该设备,预计购置成本2500万元。该项固定资产的税法折旧年限为10年,残值率为购置成本的5%。2年后该设备的变现价值预计为1000万元。

(2)设备营运成本(包括维修费、保险费和资产管理成本等)每年l00万元。

(3)已知A公司的所得税税率为25%,投资项目的资本成本为l0%。

(4)假设出租人B公司购置该设备的成本为2400万元,预计该资产10年后变现价值为零;营运成本每年80万元;所得税税率为25%,投资项目的资本成本为10%。B公司提出每期应收取的租金为600万元,每期期初收取。

(1)评价购买该设备是否可行。

(2)若A公司采用经营租赁的方式取得设备的使用权,假设租赁是可撤销的短期租赁,计算A公司的期初损益平衡租金。

(3)计算B公司的期初损益平衡租金。

(4)判断租赁合约是否成立,解释原因。

正确答案:

-

第2题:

某公司采用融资租赁方式租入一台设备,该设备预计尚可使用年限为20年,租赁期限为16年,承租人在租赁期届满时可以5万元的价格优惠购买该设备且肯定会购买。根据《企业会计准则》的规定,该公司对该设备计提折旧的年限应为( )年。

A.4

B.8

C.10

D.20

正确答案:D

第1年折旧额=(80 000-5 000)×5÷(1+2+3+4+5)=25 000(元);第2年折旧额=(80 000-5 000)×4÷(1+2+3+4+5)=20 000(元);第3年折旧额=(80 000-5 000)×3÷(1+2+3+4+5)=15 000(元);第3年末的账面余额=(80 000-25 000-20 000-15 000)=20 000(元);计提固定资产减值准备:20 000-18 000=2 000(元)。 -

第3题:

甲公司是一个制造企业.为增加产品产量决定添置一台设备,预计该设备将使用2年。该设备可以通过自行购置取得,也可以租赁取得。目前甲公司的有关情况如下: (1)甲公司如果自行购嚣该设备,预计购置成本 2000万元。2年后该设备的变现价值预计为1100万元。税前营运成本每年80万元。 (2)甲公司和租赁公司的所得税率均为25%,投资项目的资本成本甲公司为12%。 要求:计算甲公司的税前损益平衡租金。

正确答案:

(1)计算甲公司可以接受的税前租金的最大值:年折旧=2000×(1—5%)/5=380(万元)

2年后资产账面价值=2000一2×380=1240(万元)2年后资产残值税后流入=1100+(1240—1100)×25%=1135(万元)2年后资产残值税后流入现值=1135×(P/F,12%,2)=904.815(万元)

年折旧抵税=380×25%=95(万元)

年税后营运成本=80×(1—25%)=60(7/元)

税后损益平衡租金=(2000—904.815)/(P/A,12%,2)+60一95=613(万元)

税前损益平衡租金

=613/(1—25%)=817.33(万元)

即甲公司可以接受的税前租金最大值为817.33万元。 -

第4题:

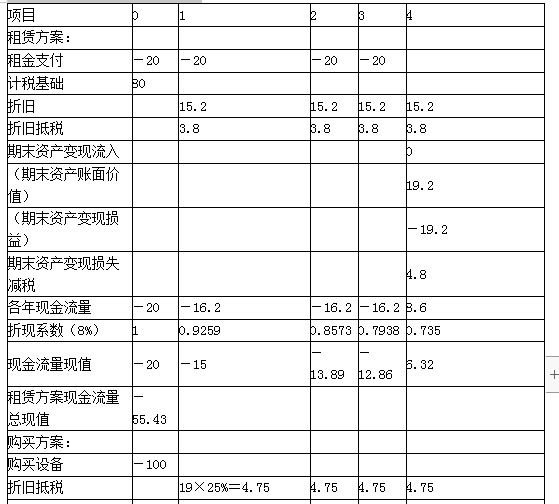

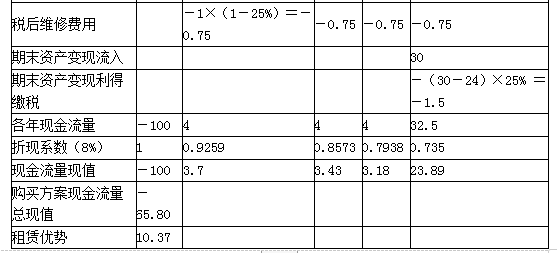

A公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用4年。公司正在研究应通过自行购置还是租赁取得该设备。有关资料如下:

(1)如果自行购置,预计设备购置成本100万元。税法折旧年限为5年,折旧期满时预计净残值率5%。4年后该设备的变现价值预计为30万元。设备维护费用(保险、保养、修理等)预计每年1万元,假设每年末发生。

(2)B租赁公司可提供该设备的租赁服务,租赁期4年,年租赁费20万元,在年初支付。租赁公司负责设备的维护,不再另外收取费用。租赁期内不得撤租。租赁期满时租赁资产所有权不转让。

(3)A公司的所得税税率为25%,税后借款(有担保)利率为8%。

要求:

(1)判断租赁税务性质。

(2)计算租赁方案现金流量总现值。

(3)计算购买方案现金流量总现值。

(4)判断是否选择租赁。答案:解析:(1)该合同不属于选择简化处理的短期租赁和低价值资产租赁,符合融资租赁的认定标准,租赁费用不可在税前扣除。

(2)①确定计税基础和折旧抵税

由于合同约定了承租人的付款总额,租赁费是取得租赁资产的成本,全部构成其计税基础,即:

20×4=80(万元)

每年折旧=80×(1-5%)÷5=15.2(万元)

租赁期4年内每年折旧抵税=15.2×25%=3.8(万元)

②计算期满资产余值的现金流量

因为该设备租赁期届满时租赁资产所有权不转让,变现收入为0,变现损失等于租赁期满账面价值,即:

80-15.2×4=19.2(万元)

变现损失抵税=19.2×25%=4.8(万元)

③计算租赁期内各年的现金流量(租金在每年年初支付)

第0年年末:NCF=-租金=-20(万元)

第1-3年年末:NCF=-租金+折旧抵税

=-20+3.8=-16.2(万元)

第4年年末:NCF=折旧抵税+余值现金流量

=3.8+4.8=8.6(万元)

④租赁方案现金流量总现值

PV=-20-16.2×(P/A,8%,3)+8.6×(P/F,8%,4)=-55.43(万元)

(3)①第1年年初:NCF=-购置成本=-100(万元)

②第1-3年年末:NCF=-税后维修费+折旧抵税

年折旧=100 ×(1-5%)÷5=19(万元)

折旧抵税=19×25%=4.75(万元)

则:

NCF=-1×(1-25%)+4.75=4(万元)

③第4年年末:NCF=-税后维修费+折旧抵税+余值现金流量

变现收入=30(万元)

4年后账面价值=100-19×4=24(万元)

变现收益缴税=(30-24)×25%=1.5(万元)

则:

NCF=-1×(1-20%)+4.75+(30-1.5)=32.5(万元)

④购买方案现金流量总现值

PV=-100+4×(P/A,8%,3)+32.5×(P/F,8%,4)=-65.8(万元)

(4)因为租赁的现金流出总现值(55.43万元)小于购买现金流出总现值(65.8万元),所以租赁更合适。

或:计算租赁相对于购买的净现值(NPV)

NPV=租赁现金流量总现值-购买现金流量总现值

=-55.43-(-65.8)=10.37(万元)

净现值大于零,租赁方案更有利。 -

第5题:

W公司准备添置一台设备,该设备预计使用年限为6年,正在讨论是购买还是租赁。有关资料如下:

(1)如果自行购置该设备,预计购置成本1500万元。该类设备税法规定的折旧年限为8年,折旧方法为直线法,预计净残值率为零。

(2)预计6年后该设备的变现价值为400万元。

(3)如果租赁该设备,租期6年,每年年末需要向出租方支付租金300万元。租赁期结束,设备所有权不转让。

(4)该设备每年的维修保养费用为15万元,由承租人承担。

(5)W公司适用的所得税税率为25%,担保债券的税前利率为8%。

(6)租赁期内租赁合同不可撤销。

要求:

针对W公司的设备是“租赁与购买”通过计算作出决策(假设购买设备方案是可行的)。答案:解析:该设备每年的维修保养费用15万元属于租赁替代购买决策的无关现金流量,即对于承租方而言,无论自行购买还是租赁均需其负担。

自行购置的年折旧费=1500÷8=187.5(万元)

年折旧抵税=187.5×25%=46.875(万元)

第6年年末资产账面余值=1500-187.5×6=375(万元)

第6年年末资产余值变现及其变现收益纳税引起的现金流量=400-(400-375)×25%=393.75(万元)

合同约定付款总额的,以租赁合同约定的付款总额为计税基础,租赁费是取得租赁资产的成本,因此全部构成其计税基础:

租赁资产的计税基础=300×6=1800(万元)

按同类固定资产的折旧年限计提折旧费:

租赁资产的年折旧额=1800÷8=225(万元)

年折旧抵税=225×25%=56.25(万元)

租赁期满资产账面余值=1800-225×6=450(万元)

租赁期结束,租赁资产不转让,出租人收回租赁资产,承租人尚有450万元折旧没有抵税,在项目结束时需要注销损失,产生抵税效应112.5(450×25%)万元。

债务税后资本成本=8%×(1-25%)=6%

租赁净现值=租赁方案的现金流量总现值-购买方案的现金流量总现值

=[(-300+56.25)×(P/A,6%,6)+112.5×(P/F,6%,6)]-[-1500+46.875×(P/A,6%,6)+393.75×(P/F,6%,6)]

=-1119.28-(-991.91)

=-127.37(万元)

计算结果表明,租赁替代购买的净现值小于零,因此,W公司应该选择购买。 -

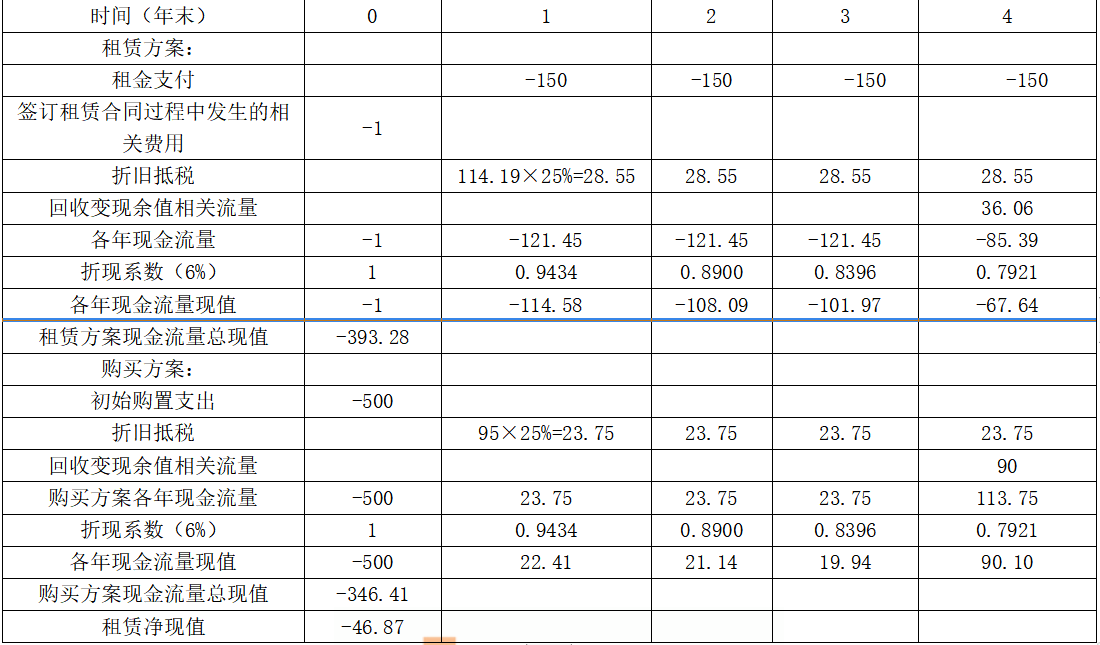

第6题:

A公司拟添置一台设备,有关资料如下:

(1)如果自行购置该设备,预计购置成本500万元。为了保证设备的正常运转,每年需支付维护费用10万元。

(2)该设备也可以通过租赁方式取得。每年租金150万元,在每年年末支付,签订租赁合同过程中发生的相关费用为1万元。租赁期4年,租赁期内不得撤租。租赁期届满时租赁设备所有权不转让。承租人负责租赁期内设备的维护。

(3)该项设备的税法折旧年限为5年,采用直线法计提折旧,法定残值率为5%,预计该设备4年后变现价值80万元。

(4)已知A公司适用的所得税税率为25%,税前借款(有担保)利息率为8%。

要求:计算租赁净现值,分析A公司应通过自行购置还是租赁取得该设备。答案:解析:租赁方案:

租赁期/可使用年限=4/5=80%,大于75%,属于融资租赁,所以租赁费不可在税前扣除。

租赁资产的计税基础=150×4+1=601(万元)

租赁资产的年折旧额=601×(1-5%)/5=114.19(万元)

第4年末租赁资产账面价值=601-114.19×4=144.24(万元)

第4年末回收变现余值相关流量=0+144.24×25%=36.06(万元)

自行购置方案:

自行购置方案年折旧额=500×(1-5%)/5=95(万元)

第4年末设备账面价值=500-95×4=120(万元)

第4年末回收变现余值相关流量=80+(120-80)×25%=90(万元)

税后有担保利息率=8%×(1-25%)=6%

单位:万元

由于租赁净现值小于0,所以应当选择自行购置方案。 -

第7题:

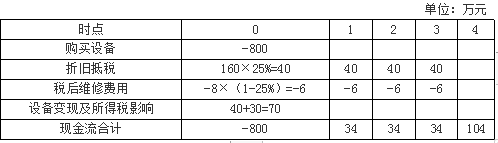

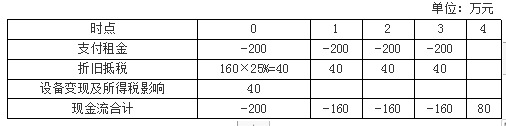

某公司决定新增基因检测设备一台,预计可使用年限为4年。现有如下两个方案:

(1)自行购买,预计成本800万元。税法下按照直线法计提折旧,折旧年限5年,残值率为0%。预计设备的综合维护费用每年8万元,均为年末发生,4年后该设备的变现价值为40万元。

(2)与租赁公司签订关于该设备的不可撤销的毛租赁合同,租赁期4年,每年年初支付租赁费200万元。预计每年的设备维修费为8万元,均为年末发生。

要求:假设公司的所得税税率为25%,有担保的税后借款利率为8%,计算租赁净现值,并决定选择购买还是租赁该设备。答案:解析:购买方案:

每年折旧额=800×(1-0%)/5=160(万元)

4时点:设备账面价值=800-160×4=160(万元),处置设备现金流入40万元,形成损失160-40=120(万元),可以抵税120×25%=30(万元)。

租赁方案的项目净现值=-200-160×(P/A,8%,3)+80×(P/F,8%,4)=-553.54(万元)

【彩蛋】压轴卷,考前会在瑞牛题库考试软件更新哦~ 软件下载链接www.niutk.com

租赁净现值=租赁方案的项目净现值-购买方案的项目净现值=82.4(万元)

由于租赁净现值大于0,故应该选择租赁方案。 -

第8题:

甲公司是一家制造企业,为扩大产能决定添置一台设备。公司正在研究通过自行购置还是租赁取得该设备,有关资料如下:

(1)如果自行购置,设备购置成本为1 000 万元。根据税法规定,设备按直线法计提折旧,折旧年限为8 年,净残值为40 万元。该设备预计使用5 年,5 年后的变现价值预计为500 万元。

(2)如果租赁,乙公司可提供租赁服务,租赁期5 年,每年年末收取租金160 万元,设备的维护费用由甲公司自行承担,租赁期内不得撤租,租赁期届满时设备所有权不转让。根据税法规定,甲公司的租赁费可以税前扣除。乙公司因大批量购置该种设备可获得价格优惠,设备购置成本为960 万元。

(3)甲公司、乙公司的企业所得税税率均为25%;税前有担保的借款利率为8%。

要求:

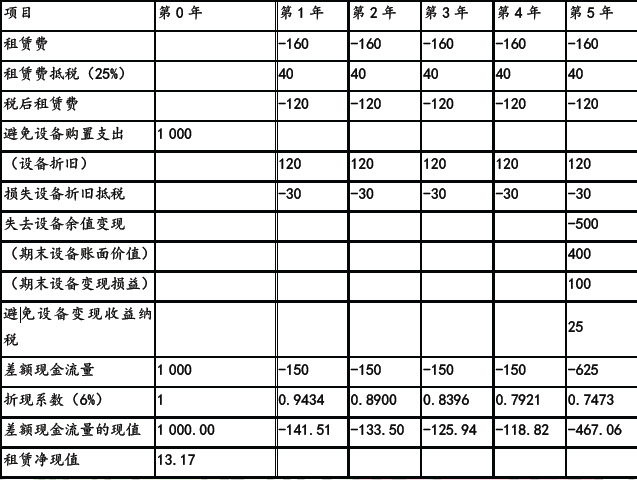

(1)利用差额分析法,计算租赁方案每年的差额现金流量及租赁净现值(计算过程及结果填入下方表格中),判断甲公司应选择购买方案还是租赁方案并说明原因。

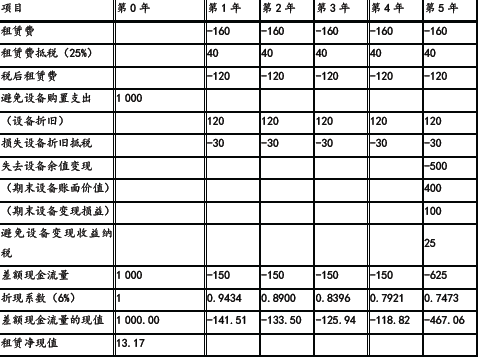

(2)计算乙公司可以接受的最低租金。答案:解析:(1)

单位:万元

租赁方案净现值大于0,甲公司应选择租赁方案。

(2)计算乙公司可以接受的最低租金。

乙公司租赁净现值为0 时的租金为乙公司可以接受的最低租金。

乙公司年折旧额=(960-40)/8=115(万元)

乙公司设备变现收益纳税=[500-(960-115×5)]×25%=28.75(万元)

最低租金=[960-115×25%×(P/A,6%,5)-(500-28.75)×(P/F,6%,5)]/[(1-25%)×(P/A,6%,5)]=154.06(万元/年)。 -

第9题:

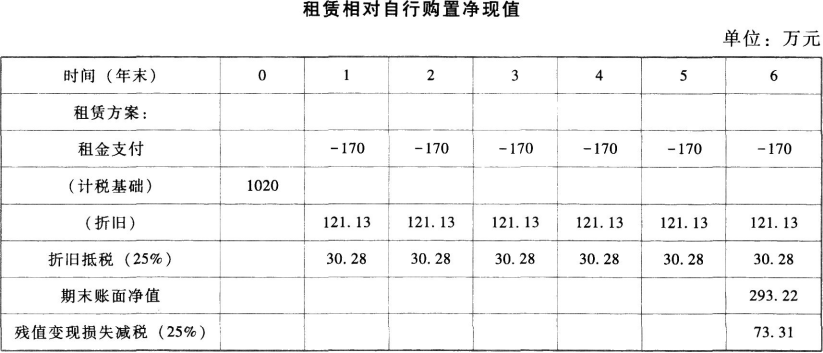

问答题为扩大生产规模,F公司拟添置一台主要生产设备,经分析该项投资的净现值大于零。该设备预计使用6年,公司正在研究是自行购置还是通过租赁取得。相关资料如下: 如果自行购置该设备,需要支付买价760万元,并需支付运输费10万元、安装调试费30万元。税法允许的设备折旧年限为8年,按直线法计提折旧,预计残值率为5%。 为了保证设备的正常运转,每年需支付维护费用30万元。6年后设备的变现价值预计为280万元。 如果以租赁方式取得该设备,租赁公司要求的租金为每年170万元,在每年年末支付,租期6年,租赁期内不得退租。租赁公司负责设备的运输和安装调试,并负责租赁期内设备的维护。租赁期满设备所有权不转让。 F公司适用的所得税税率为25%,税前借款(有担保)利率为8%。计算租赁计税基础、租赁期税后现金流量、租赁期末资产的税后现金流量。正确答案: 由于租期占整个寿命期的6/8=75%,所以为融资租赁,租赁费不能抵税。

租赁资产的计税基础=6×170=1020(万元)

每年折旧=1020×(1-5%)/8=121.13(万元)

租赁期税后现金流量=-170+121.13×25%=-139.72(万元)

第六年末账面净值=1020-6×121.13=293.22(万元)

因租赁期满所有权不转移

租赁期末资产的税后现金流量=变现损失抵税=293.22×25%=73.31(万元)解析: 暂无解析 -

第10题:

问答题甲公司欲添置一台设备,正在研究应通过自行购置还是租赁取得。有关资料如下: (1)如果自行购置该设备,预计购置成本600万元。该项固定资产的税法折旧年限为6年,法定残值率为购置成本的10%,采用直线法计提折旧。预计该资产4年后变现价值为120万元。 (2)如果以租赁方式取得该设备,乙租赁公司要求每年租金170万元,租期4年,租金在每年年来支付。 (3)已知甲公司承担的平均实际所得税税率为30%,出租人乙公司承担的平均实际所得税税率为20%,税前借款(有担保)利率10%。 (4)合同约定,租赁期内不得退租,租赁期满设备所有权不转让。计算乙公司利用租赁出租设备的净现值。正确答案: 乙公司净现值:

初始现金流量=-购置设备现金支出=-600万元

租赁期现金流量=税后租金收入+折旧抵税=170×(1-20%)+90×20%=154(万元)

终结回收现金流量:

第4年年末变现价值=120万元

第4年年末账面价值=600-90×4=240(万元)

资产余值变现损失=240-120=120(万元)

残值回收现金流量=120+120×20%=144(万元)

折现率=10%×(1-20%)=8%

出租人净现值=-600+154×(P/A,8%,4)+144×(P/F,8%,4)

=-600+154×3.3121+144×0.7350=15.90(万元)解析: 暂无解析 -

第11题:

问答题甲公司是一家制造企业,为扩大产能决定添置一台设备。公司正在研究通过自行购置还是租赁取得该设备,有关资料如下: (1)如果自行购置,设备购置成本为2000万元。根据税法规定,设备按直线法计提折旧,折旧年限为8年,净残值为80万元。该设备预计使用5年,5年后的变现价值预计为1000万元。 (2)如果租赁,乙公司可提供租赁服务,租赁期5年。每年年末收取租金320万元,设备的维护费用由甲公司自行承担,租赁期内不得撤租,租赁期届满时设备所有权不转让。根据税法规定,甲公司的租赁费可以税前扣除。乙公司因大批量购置该种设备可获得价格优惠,设备购置成本为1920万元。 (3)甲公司、乙公司的企业所得税税率均为25%;税前有担保的借款利率为8%。计算乙公司可以接受的最低租金。正确答案: 乙公司租赁净现值为0时的租金为乙公司可以接受的最低租金。

乙公司年折旧额=(1920-80)/8=230(万元)

5年后设备账面净值=1920-5×230=770(万元)

乙公司设备变现收益纳税=(1000-770)×25%=57.5(万元)

初始流量:-1920万元

租赁期流量:租金×(1-25%)+230×25%

5年后变现流量=1000-57.5=942.5(万元)

设最低租金为×,则有:

-1920+××(1-25%)×(P/A,6%,5)+230×25%×(P/A,6%,5)+942.5×(P/F,6%,5)=0

最低租金=[1920-230×25%×(P/A,6%,5)-942.5×(P/F,6%,5)]/[(1-25%)×(P/A,6%,5)]=308.12(万元/年)解析: 暂无解析 -

第12题:

问答题甲公司欲添置一台设备,正在研究应通过自行购置还是租赁取得。有关资料如下: (1)如果自行购置该设备,预计购置成本600万元。该项固定资产的税法折旧年限为6年,法定残值率为购置成本的10%,采用直线法计提折旧。预计该资产4年后变现价值为120万元。 (2)如果以租赁方式取得该设备,乙租赁公司要求每年租金170万元,租期4年,租金在每年年来支付。 (3)已知甲公司承担的平均实际所得税税率为30%,出租人乙公司承担的平均实际所得税税率为20%,税前借款(有担保)利率10%。 (4)合同约定,租赁期内不得退租,租赁期满设备所有权不转让。计算甲公司能接受的最高租金。正确答案: 甲公司能接受的最高租金是指租赁净现值为零的租金,即租赁现金流量总现值=自行购置现金流量总现值

甲公司的税后可接受最高租金×年金现值系数=自行购置现金流量总现值

甲公司的税后可接受最高租金=自行购置现金流量总现值/年金现值系数

=389.54/(P/A,7%,4)=389.54/3.3872=115.00(万元)

税前可接受最高租金=115/(1-30%)=164.29(万元)

甲公司能接受的最高租金为164.29万元。解析: 暂无解析 -

第13题:

A公司已准备添置一台设备,该设备预计使用年限为5年,正在讨论是购买还是租赁。有关资料如下:

(1)如果自行购置该设备,预计购置成本2100万元。该类设备税法规定的折旧年限为8年,折旧方法为直线法,预计净残值率为8%。

(2)预计5年后该设备的变现收人为500万元。

(3)如果租赁该设备,租期5年,每年末需要向出租方支付租金350万元。

(4)该项租赁为租金可直接税前扣除租赁。

(5)A公司适用的所得税税率为25%,有担保债券的税前利率为8%。

(6)该设备每年的维修保养费用为5万元。

(7)该项目要求的最低报酬率为9%。

(1)针对A公司的“租赁与购买”通过计算作出决策;

(2)假设其他条件不变,计算A公司可以接受的最高租金。

正确答案:

-

第14题:

A公司已准备添置一台设备,该设备预计使用年限为6年,正在讨论是购买还是租赁。

有关资料如下:

(1)如果自行购置该设备,预计购置成本1400万元。该类设备税法规定的折旧年限为10年,折旧方法为直线法,预计净残值率为5%。

(2)预计6年后该设备的变现收人为10万元。

(3)如果租赁该设备,租期6年,每年末需要向出租方支付租金300万元。

(4)租赁期满设备归承租方所有,并为此向出租方支付资产余值10万元。

(5)该设备每年的维修保养费用为6万元。

(6)A公司适用的所得税税率为25%,担保债券的税前利率为6%。

(7)该项目要求的最低报酬率为10%。

要求:

(1)计算租赁内含利息率。

(2)针对A公司的“租赁与购买”通过计算作出决策。

正确答案:注意:在租金不可直接税前扣除租赁下,该设备每年的维修保养费用6万元属于租赁替代购买决策的无关现金流量,即对于承租方而言,无论自行购买还是租赁均需其负担。

(1)设租赁内含利息率为i,则有:

NPV=资产成本-每期租金×(P/A,i,6)-资产余值X(P/S,i,6)

=1400-300×(P/A,i,6)-10×(P/S,i,6)

当i=8%,NPV=1400-300×(P/A,8%,6)-10×(P/S,8%,6)

=1400-300×4.6229-10×0.6302

=1400-1386.87-6.302

=6.828(万元)

当i=7%,NPV=1400-300×(P/A,7%,6)-10×(P/S,7%,6)

=1400-300×4.7665-10×0.6663

=1400-1429.95-6.663

=-36.613(万元)

根据内插法,租赁内含利息率=7%+×(8%-7%)=7.84%

(2)根据我国税法的规定,判别该租赁的税务性质:

由于该租赁在期满时资产所有权发生变更,所以,凭此-条即可判断该租赁从税法的角

度可以认定为“租金不可直接税前扣除租赁”。

①根据租赁内含利息率将租金分解为还本金额和付息金额两部分,计算过程见下表:

单位:万元

第1年利息=期初未还本金×利息率=1400×7.84%=109.76(万元)时间(年末)

1

2

3

4

5

6

支付租金

300

300

300

300

300

300

租赁内含利率

7.84%

7.84%

7.84%

7.84%

7.84%

7.84%

支付利息

109.76

94.85

78.76

61.42

42.71

22.5

归还本金

190.24

205.15

221.24

238.58

257.29

277.50

未还本金

1209.76

1004.61

783.37

544.79

287.50

10

第1年还本金额=支付租金-支付利息=300-109.76=190.24(万元)

第1年末未还本金=1400-190.24=1209.76(万元)

第2至6年的还本和付息金额,可以按此类推。

②租赁期税后现金流量现值,即(每年租金-每年利息抵税)的现值,折现率=担保债券的税前利率×(1-所得税税率)=4.5%。

单位:万元

租赁替代购买的净现值=资产购置成本-租赁期税后现金流量现值-期末资产税后现金流量时间(年末) 1

2

3

4

5

6

每年租金

300

300

300

300

300

300

每年利息抵税

27.44

23.71

19.69

15.36

10.68

5.63

租赁期税后现金流量

272.56

276.29

280.31

284.64

289.32

294.37

租赁期税后现

金流量现值260.82

253.01

245.63

238.69

232.17

226.05

租赁期税后现金

流量现值合计1456.37

现值=1400-1456.37-10×(P/s,10%,6)=1400-1456.37-5.645=-62.02(万元)

计算结果表明,租赁替代购买的净现值小于零,因此,A公司应该选择购买。 -

第15题:

D公司是一个制造公司,拟添置一台大型设备,该设备预计需要使用5年,正在研究是通过自行购置还是租赁取得。有关资料如下:

(1)如果企业自行购置该设备,预计购置成本1000万元。税法规定的折旧年限为8年,直线法计提折旧,残值为购置成本的5%。预计该资产5年后变现价值为300万元。

(2)如果以租赁方式取得该设备,租赁公司要求每年租赁费215万元,租期5年,租赁费在每年年末支付,租赁期满设备所有权不转让。

(3)已知D公司的所得税税率40%,税前借款(有担保)利率10%。

已知:(P/A,10%,5)=3.7908,(P/A,6%,5)=4.2124,(P/F,6%,5)=0.7473。

要求:请你为D公司做出租赁与自购设备的决策。答案:解析:D公司是一个制造公司,拟添置一台大型设备,该设备预计需要使用5年,正在研究是通过自行购置还是租赁取得。有关资料如下:

(1)如果企业自行购置该设备,预计购置成本1000万元。税法规定的折旧年限为8年,直线法计提折旧,残值为购置成本的5%。预计该资产5年后变现价值为300万元。

(2)如果以租赁方式取得该设备,租赁公司要求每年租赁费215万元,租期5年,租赁费在每年年末支付,租赁期满设备所有权不转让。

(3)已知D公司的所得税税率40%,税前借款(有担保)利率10%。

已知:(P/A,10%,5)=3.7908,(P/A,6%,5)=4.2124,(P/F,6%,5)=0.7473。

要求:请你为D公司做出租赁与自购设备的决策。 -

第16题:

A公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用4年。公司正在研究是通过自行购置还是租赁取得该设备。有关资料如下:

(1)如果自行购置该设备,预计购置成本100万元。税法折旧年限为5年,折旧期满时预计净残值率为5%,直线法计提折旧。4年后该设备的变现价值预计为30万元。设备维护费用保险、保养、修理等)预计每年1万元,假设发生在每年年末。

(2)B租赁公司可提供该设备的租赁服务,租赁期4年,年租赁费20万元,在年初支付。租赁公司负责设备的维护,不再另外收取费用。租赁期内不得撤租。租赁期届满时租赁资产所有权不转让。

(3)A公司的所得税税率为25%,税后借款(有担保)利率为8%。

要求:计算租赁方案相对于自行购置方案的净现值,并判断A公司应当选择自行购置方案还是租赁方案。答案:解析:有关项目说明如下:

(1)租赁方案

①判断租赁的税务性质。该合同不属于选择简化处理的短期租赁和低价值资产租赁,符合融资租赁的认定标准,租赁费用每年20万元,不可在税前扣除。

②租赁资产的计税基础。由于合同约定了承租人的付款总额,租赁费是取得租赁资产的成本,全部构成其计税基础:

租赁资产的计税基础=20×4=80(万元)

③折旧抵税。按同类固定资产的折旧年限计提折旧费:

租赁资产的年折旧额=80×(1-5%)/5=15.2(万元)

每年折旧抵税=15.2×25%=3.8(万元)

④期末资产变现。该设备租赁期届满时租赁资产所有权不转让:

期末资产变现流入=0(万元)

期末资产账面价值=80-15.2×4=19.2(万元)

期末资产变现损失=19.2-0=19.2(万元)

期末资产变现损失减税=19.2×25%=4.8(万元)

⑤各年现金流量。

第1年年初(第0年年末)现金流量=-20(万元)

第1年至第3年年末现金流量=-20+3.8=-16.20(万元)

第4年年末现金流量=3.8+4.8=8.6(万元)

⑥租赁方案现金流量总现值=-20-16.20×2.5771+8.60×0.7350=-55.43(万元)

(2)购买方案

①购置设备。

第1年年初购置设备=100(万元)

②折旧抵税。按税法规定计提折旧费:

购买资产的年折旧额=100×(1-5%)/5=19(万元)

每年折旧抵税=19×25%=4.75(万元)

③税后维修费用。

每年年末税后维修费用=1×(1-25%)=0.75(万元)

④期末资产变现。

期末资产变现流入=30(万元)

期末资产账面价值=100-19×4=24(万元)

期末资产变现利得=30-24=6(万元)

期末资产变现利得缴税=6×25%=1.5(万元)

⑤各年现金流量。

第1年年初(第0年年末)现金流量=-100(万元)

第1年至第3年年末现金流量=4.75-0.75=4(万元)

第4年年末现金流量=4.75-0.75+30-1.5=32.5(万元)

⑥购买方案现金流量总现值=-100+4×2.5771+32.5×0.7350=-65.80(万元)

(3)租赁方案相对购买方案的净现值

租赁方案相对购买方案的净现值=-55.43-(-65.80)=10.37(万元)

本例中,采用租赁方案更有利。

-

第17题:

(2014年)甲公司是一家制造企业,为扩大产能决定添置一台设备。公司正在研究通过自行购置还是租赁取得该设备,有关资料如下:

(1)如果自行购置,设备购置成本为1 000 万元。根据税法规定,设备按直线法计提折旧,折旧年限为8 年,净残值为40 万元。该设备预计使用5 年,5 年后的变现价值预计为500 万元。

(2)如果租赁,乙公司可提供租赁服务,租赁期5 年,每年年末收取租金160 万元,设备的维护费用由甲公司自行承担,租赁期内不得撤租,租赁期届满时设备所有权不转让。根据税法规定,甲公司的租赁费可以税前扣除。乙公司因大批量购置该种设备可获得价格优惠,设备购置成本为960 万元。

(3)甲公司、乙公司的企业所得税税率均为25%;税前有担保的借款利率为8%。

要求:

(1)利用差额分析法,计算租赁方案每年的差额现金流量及租赁净现值(计算过程及结果填入下方表格中),判断甲公司应选择购买方案还是租赁方案并说明原因。

(2)计算乙公司可以接受的最低租金。答案:解析:(1)

单位:万元

租赁方案净现值大于0,甲公司应选择租赁方案。

(2)计算乙公司可以接受的最低租金。

乙公司租赁净现值为0 时的租金为乙公司可以接受的最低租金。

乙公司年折旧额=(960-40)/8=115(万元)

乙公司设备变现收益纳税=[500-(960-115×5)]×25%=28.75(万元)

最低租金=[960-115×25%×(P/A,6%,5)-(500-28.75)×(P/F,6%,5)]/[(1-25%)×(P/A,6%,5)]=154.06(万元/年)。 -

第18题:

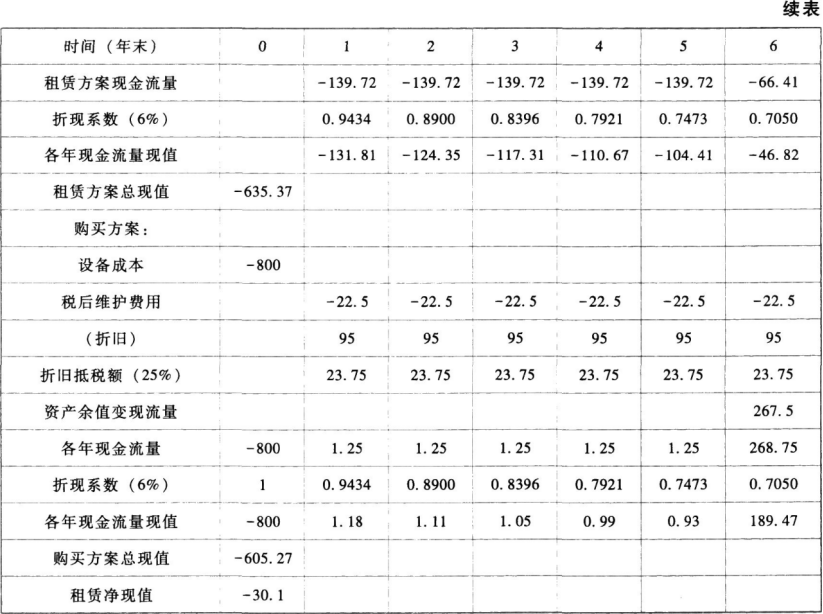

为扩大生产规模,F公司拟添置一台主要生产设备,经分析该项投资的净现值大于零。

该设备预计使用6年,公司正在研究是自行购置还是通过租赁取得。

相关资料如下:

如果自行购置该设备,需要支付买价760万元,并需支付运输费10万元、安装调试费30万元。

税法允许的设备折旧年限为8年,按直线法计提折旧,预计残值率为5%。

为了保证设备的正常运转,每年需支付维护费用30万元。6年后设备的变现价值预计为280万元。

如果以租赁方式取得该设备,租赁公司要求的租金为每年170万元,在每年年末支付,租期6年,租赁期内不得退租。

租赁公司负责设备的运输和安装调试,并负责租赁期内设备的维护。

租赁期满设备所有权不转让。

F公司适用的所得税税率为25%,税前借款(有担保)利率为8%。

要求:

(1)计算租赁计税基础、租赁期税后现金流量、租赁期末资产的税后现金流量。

(2)计算租赁方案相对于自行购置方案的净现值,并判断F公司应当选择自行购置方案还是租赁方案。答案:解析:(1)该合同不属于选择简化处理的短期租赁和低价值资产租赁,符合融资租赁的认定标准,租赁费用不可在税前扣除。

租赁资产的计税基础=6×170=1020(万元)

每年折旧=1020×(1-5%)/8=121.13(万元)

折旧抵税=121.13×25%=30.28(万元)

租赁期税后现金流量=-170+121.13×25%=-139.72(万元)

第6年年末账面净值=1020-6×121.13=293.22(万元)

因租赁期满所有权不转移,租赁方案获得的变现价值为0。

租赁期末资产的税后现金流量=变现损失抵税=293.22×25%=73.31(万元)

(2)

自行购置方案:

资产成本=760+10+30=800(万元)

自行购置方案年折旧=800×(1-5%)/8=95(万元)

每年税后现金流量=-30×(1-25%)+95×25%=1.25(万元)

第6年年末变现价值=280万元

第6年年末账面净值=800-6×95=230(万元)

第6年年末变现利得=280-230=50(万元)

第6年年末回收余值流量=280-50x25%=267.5(万元)

折现率=8%×(1-25%)=6%

因为租赁净现值小于0,所以应选择购买方案。

【提示】在计算折旧时,按照税法年限确定;折旧可以抵税的年限按照实际使用年限与税法年限孰短来确定。 -

第19题:

A公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用4年。公司正在研究应通过自行购置还是租赁取得该设备。有关资料如下:

(1)如果自行购置,预计设备购置成本100万元,税法折旧年限为5年,折旧期满时预计净残值率为5%。直线法计提折旧。 4年后该设备的变现价值预计30万元。设备维护费用(保险、保养等)预计每年1万元。假设发生在每年年末。

(2)B租赁公司可提供该设备的租赁服务,租赁期4年,年租赁费20万元,在年初支付。租赁公司负责设备的维护,

不再另外收取费用。租赁期内不得撤租,租赁期届满时租赁资产所有权不转让。

(3)A公司的所得税率25%,税后借款(有担保)利率为8%。

要求:作出自行购置还是租赁的决策。答案:解析:1.租赁方案

(1)判断租赁的税务性质

该合同符合融资租赁的认定标准(租赁期占租赁资产可使用年限的80%等),租赁费每年20万元,不可在税前扣除。

(2)计算年折旧抵税

由于合同约定了承租人的付款总额,租赁费是取得租赁资产的成本,全部构成其计税基础:

租赁资产的计税基础=20×4=80(万元)

租赁资产的年折旧额=80×(1-5%)/5=15.2(万元)

每年折旧抵税=15.2×25%=3.8(万元)

(3)计算期末资产变现相关流量

该设备租赁期届满时租赁资产所有权不转让,期末资产变现流入=0(万元)。

期末资产账面价值=80-15.2×4=19.2(万元)。

期末资产变现损失=19.2-0=19.2(万元)

期末资产变现损失减税=19.2×25%=4.8(万元)

(4)计算各年现金流量

第1年年初(第0年年末)现金流量=-20(万元)

第1年至第3年年末现金流量=-20+3.8=-16.20(万元)

第4年年末现金流量=3.8+4.8=8.6(万元)

(5)计算租赁方案现金流量总现值

现金流量总现值

=-20-16.20×2.5771+8.6×0.7350

=-55.43(万元) -

第20题:

承租人采用融资租赁方式租入一台设备,该设备尚可使用年限为8年,租赁期为6年,承租人租赁期满时以1万元的购价优惠购买该设备,预计该设备在租赁期满时的公允价值为30万元。则该设备计提折旧的期限为()年。A.6

B.8

C.2

D.7答案:B解析:对于融资租入的资产,计提租赁资产折旧时,承租人应当采用与自有固定资产相一致的折旧政策计提租赁资产折旧,能够合理确定租赁期届满时将会取得租赁资产所有权的,应当在租赁资产尚可使用年限内计提折旧。本题由于承租人在租赁期届满时优惠购买价低于租赁期满时的公允价值,能够合理确定租赁期届满时,承租人将会取得租赁资产所有权,因此该设备的折旧年限为8年。 -

第21题:

单选题戴伟公司采用融资租赁方式租入一台全新设备,该设备预计使用年限为8年,租赁期为5年。租赁期届满时,戴伟公司将以3000元的价格优惠购买该设备,则戴伟公司该融资租入设备应计提折旧的年限为()年。A8

B5

C3

D0

正确答案: A解析: 因租赁期届满时戴伟公司存在优惠购买权,也就是当租赁期届满时承租人能够取得租赁资产所有权。因此,该设备计提折旧的期限为资产的使用年限8年。 -

第22题:

问答题甲公司欲添置一台设备,正在研究应通过自行购置还是租赁取得。有关资料如下: (1)如果自行购置该设备,预计购置成本600万元。该项固定资产的税法折旧年限为6年,法定残值率为购置成本的10%,采用直线法计提折旧。预计该资产4年后变现价值为120万元。 (2)如果以租赁方式取得该设备,乙租赁公司要求每年租金170万元,租期4年,租金在每年年来支付。 (3)已知甲公司承担的平均实际所得税税率为30%,出租人乙公司承担的平均实际所得税税率为20%,税前借款(有担保)利率10%。 (4)合同约定,租赁期内不得退租,租赁期满设备所有权不转让。判定租赁性质。正确答案: ①该项租赁在期满时资产所有权不转让;

②租赁期比资产使用年限=4÷6=66.67%,低于准则规定的75%;

③租赁最低付款额的现值=170×(P/A,10%,4)=170×3.1699=538.88(万元),低于租赁资产的公允价值的90%(600×90%=540万元),可以判断该租赁性质为经营租赁;

所以该租赁合同的租金可以直接抵税。解析: 暂无解析 -

第23题:

问答题A公司拟添置一台设备,有关资料如下:(1)如果自行购置该设备,预计购置成本400万元。(2)为了保证设备的正常运转,每年需支付维护费用10万元。(3)该设备也可以通过租赁方式取得。每年租金120万元,在每年末支付;租赁期4年,租赁期内不得撤租。租赁期届满时租赁设备所有权不转让。租赁公司负责租赁期内设备的维护。(4)该项设备的税法折旧年限为5年,法定残值率为5%,预计该设备4年后变现价值80万元。(5)已知A公司适用的所得税税率为25%,税前借款(有担保)利息率为8%。要求:计算租赁净现值,分析A公司应通过自行购置还是租赁取得该设备。正确答案: ①租赁方案:租赁期/可使用年限=4/5=80%,大于75%,属于融资租赁,所以租赁费不可在税前扣除。租赁资产的计税基础=120×4=480(万元)租赁资产的年折旧额=480×(1-5%)/5=91.2(万元)②自购方案:自行购置方案年折旧额=400×(1-5%)/5=76(万元)第4年末设备账面价值=400-76×4=96(万元)第4年末回收余值相关流量=80+(96-80)×25%=84(万元)税后有担保利息率=8%×(1-25%)=6%由于租赁净现值大于0,所以应当选择租赁方案。解析: 暂无解析