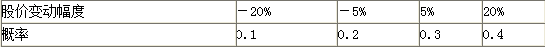

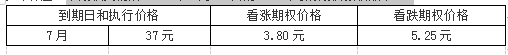

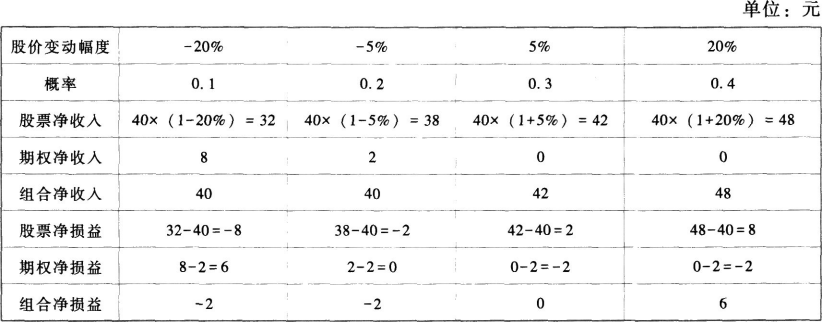

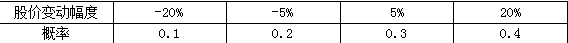

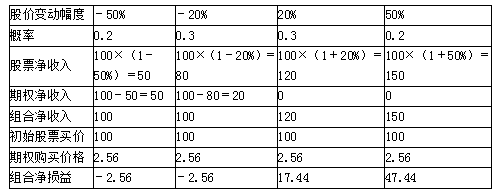

某投资人购入1份ABC公司的股票,购入时价格40元;同时购入该股票的1份看跌期权,执行价格40元,期权费2元,一年后到期。该投资人预测一年后股票市价变动情况如下表所示: 要求: (1)判断该投资人采取的是哪种投资策略,其目的是什么? ?? 『正确答案』股票加看跌期权组合,称为保护性看跌期权。单独投资于股票风险很大,同时增加一个看跌期权,可以降低投资的风险。要求:(2)确定该投资人的预期投资组合收益为多少?

题目

要求:

(1)判断该投资人采取的是哪种投资策略,其目的是什么?

?? 『正确答案』股票加看跌期权组合,称为保护性看跌期权。单独投资于股票风险很大,同时增加一个看跌期权,可以降低投资的风险。

要求:(2)确定该投资人的预期投资组合收益为多少?

相似考题

更多“某投资人购入1份ABC公司的股票,购入时价格40元;同时购入该股票的1份看跌期权,执行价格40元,期权费2元,一年后到期。该投资人预测一年后股票市价变动情况如下表所示: 要求: (1)判断该投资人采取的是哪种投资策略,其目的是什么? ?? 『正确答案』股票加看跌期权组合,称为保护性看跌期权。单独投资于股票风险很大,同时增加一个看跌期权,可以降低投资的风险。 要求:(2)确定该投资人的预期投资组合收益为多少?”相关问题

-

第1题:

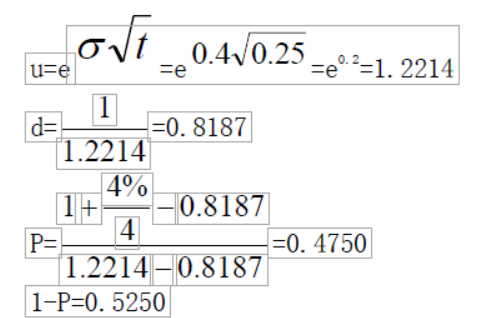

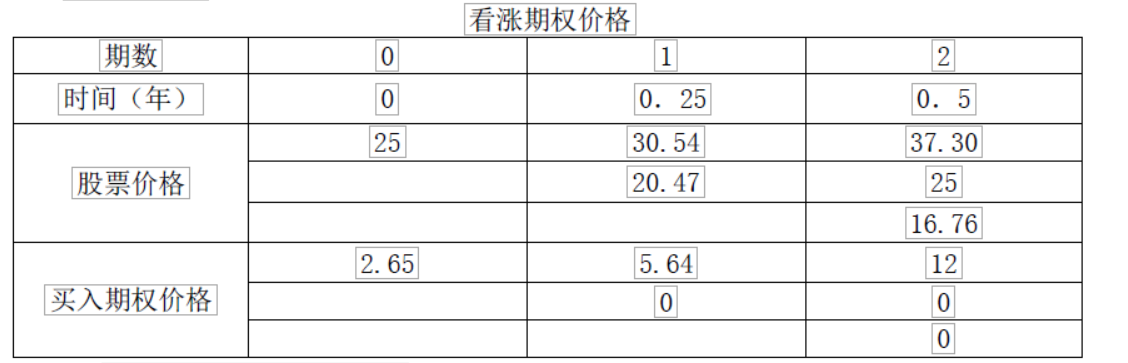

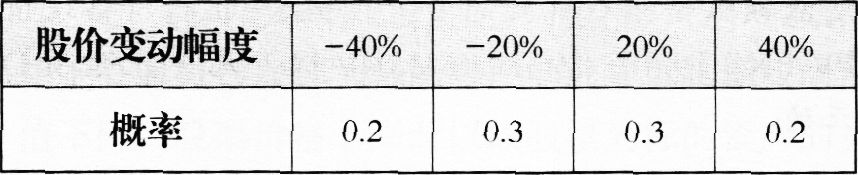

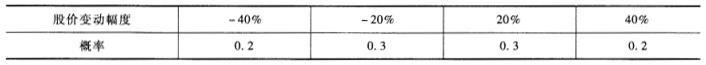

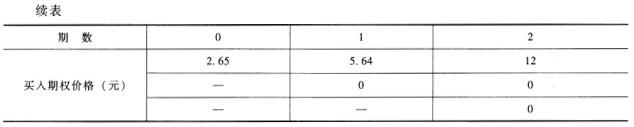

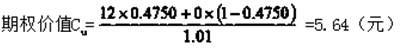

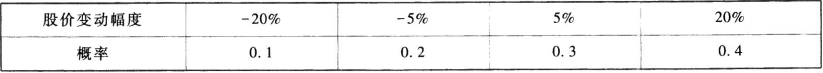

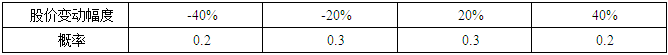

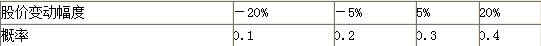

D股票的当前市价为25元,股,市场上有以该股票为标的资产的期权交易,有关资料如下: (1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为28.3元。 (2)D股票半年后市价的预测情况如表9-9所示。 表9-9

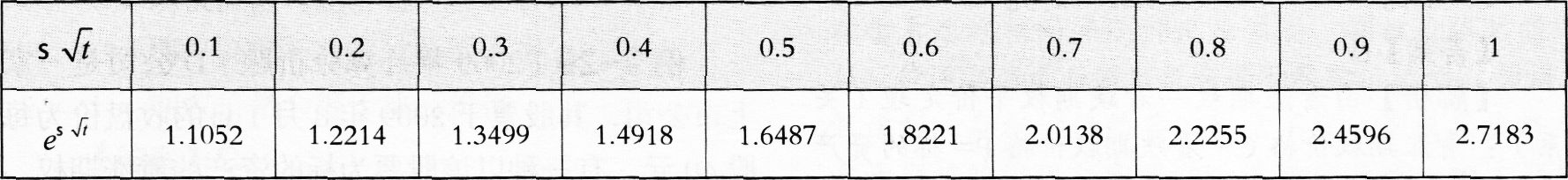

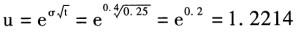

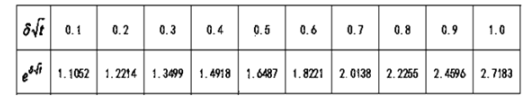

(3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10

(3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10 要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。正确答案:

要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。正确答案:

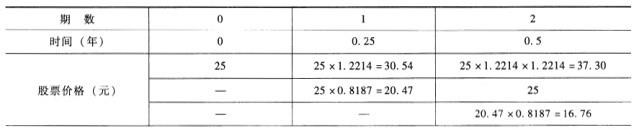

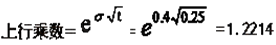

(11d=1/1.2214=0.8187如表9-11所示表9-11单位:元表中数据计算过程如下:25.O0×1.2214=30.54:25.00×0.8187=20.47:30.54×1.2214=37.30:20.47×1.2214=25.004%/4=上行概率×(1.2214-1)+(1-下行概率)×(0.8187-1)解得:上行概率=0.4750;下行概率=1-0.4750=0.5250=2.65(元)(2)看跌期权价格P=-标的资产价格s+看涨期权价格c十执行价格现值PV(X)=246(元)或看跌期权价格P=-标的资产价格s+看涨期权价格C+执行价格现值PV(X)=-25.00+265+25.30/(1+2%)=2.45(元)(3)投资组合的预期收益,如表9-12所示。表9-12投资组合的预期收益=-2.16×0.2+(-2.16)×0.3+2.54×0.3+7.54×0.2=1.19(元) -

第2题:

D股票当前市价为25元/股,市场上有以该股票为标的资产的期权交易,有关资料如下:

(1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为25.3元。

(2)D股票半年后市价的预测情况如下表:

(3)根据D股票历史数据测算的连续复利收益率的标准差为0.4。

(4)无风险年利率4%。

(5)1元的连续复利终值如下:

要求:

(1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该项股票为标的资产的看涨期权的价格;

(2)利用看涨期权一看跌期权平价定理确定看跌期权价格;

(3)投资者甲以当前市价购入1股D股票,同时购入D股票的1份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

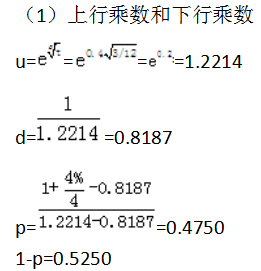

答案:解析:(1)

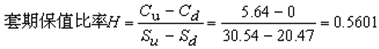

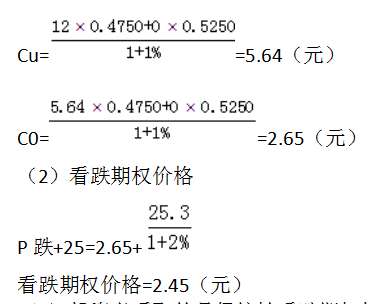

d=1/1.2214=0.8187看涨期权价格:

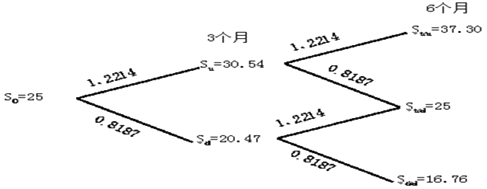

表中数据计算过程如下:25.00*1.2214=30.54;25.00*0.8187=20.47;30.54*1.2214=37.30;20.47*1.2214=25.004%/4=上行概率*(1.2214-1)+(1-上行概率)*(0.8187-1)解得:上行概率=0.4750;下行概率=1-0.4750=0.5250Cu=(12.00*0.4750+0*0.5250)/(1+4%/4)=5.64(元)C0=(5.64*0.4750+0*0.5250)/(1+4%/4)=2.65(元)

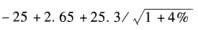

(2)看跌期权价格=-标的资产价格S+看涨期权价格C+执行价格现值PV(χ)=

=2.45(元)

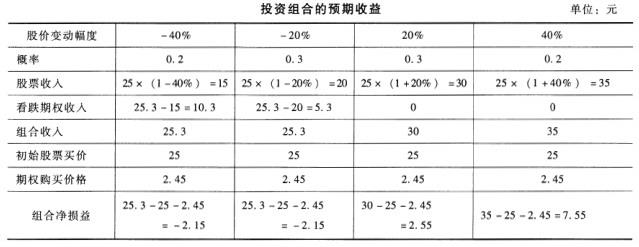

=2.45(元)(3)投资组合的预期收益单位:元

-

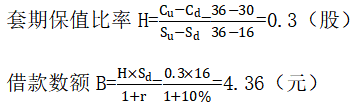

第3题:

假设ABC公司股票目前的市场价格为24元,而在一年后的价格可能是36元和16元两种情况。市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可以买入1股股票,每份看跌期权可卖出1股股票,两种期权执行价格均为30元,到期时间为一年,一年以内公司不会派发股利,无风险利率为每年10%。

要求:

(1)根据复制原理,计算一份该股票的看涨期权的价值,利用看涨期权-看跌期权平价定理,计算看跌期权的价值。

(2)若目前一份该股票看涨期权的市场价格为3.6元,能否创建投资组合进行套利,如果能,应该如何创建该组合。答案:解析:(1)

根据复制原理:

一份该股票的看涨期权的价值=购买股票支出-借款=H×S0-B=0.3×24-4.36=2.84(元)

看跌期权价值=30/(1+10%)+2.84-24=6.11(元)

(2)

由于目前一份该股票看涨期权的市场价格为3.6元,高于期权的价值2.84元,所以,可以创建组合进行套利,以无风险利率借入款项4.36元,购买0.3股股票,同时卖出一份该看涨期权,可以套利=3.6-(0.3×24-4.36)=0.76(元)。 -

第4题:

D股票当前市价为25.00元/股,市场上有以该股票为标的资产的期权交易,有关资料如下:

(1)D股票的到期时间为半年的看涨期权的执行价格为25.30元;

(2)D股票半年后市价的预测情况如下表:

(3)根据D股票历史数据测算的连续复利收益率的标准差为0.4;

(4)无风险利率为4%;

(5)其他资料如下所示:

要求:

(1)若年收益的标准差不变,利用两期二叉树模型,计算股价上行乘数与下行乘数,上行概率与下行概率。

(2)利用两期二叉树模型确定以该股票为标的资产的看涨期权的价格。

(3)利用看涨期权-看跌期权平价定理确定看跌期权价格。

(4)投资者甲以当前市价购入1股D股票,同时购入D股票的1份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。答案:解析:(1)6个月分成两期,每期为3个月(t=0.25年),则:

下行乘数=1÷1.2214=0.8187

上行概率=(r-d+1)/(u-d)=(4%/4-0.8187+1)/(1.2214-0.8187)=0.4750

下行概率=1-0.4750=0.5250

(2)上行乘数1.2214,下行乘数0.8187;上行概率0.4750,下行概率0.5250。

复制原理:

借款本金=Sud×H÷(1+r)=25×0.9756÷1.01=24.15(元)

期权价值Cu=Su×H-借款本金=30.54×0.9756-24.15=5.64(元)

风险中性原理:

上行概率0.4750,下行概率0.5250。

复制原理:

借款本金=Sd×H÷(1+r)=20.47×0.5601÷1.01=11.35(元)

期权价值C0=S0×H-借款本金=25×0.5601-11.35=2.65(元)

风险中性原理:

(3)看涨期权价格-看跌期权价格=标的资产价格-执行价格的现值

看跌期权价格P=看涨期权价格-标的资产价格+执行价格现值

=2.65-25.00+25.30/(1+2%)

=2.45(元)

或: 看跌期权价格=2.65-25+25.3/(1+1%)2=2.45(元)

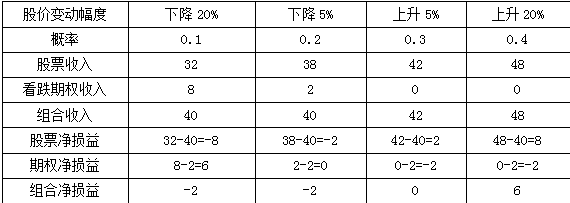

(4)甲采取的是保护性看跌期权投资策略。

当股价降低40%,即为25×(1-40%)=15元时:

预期净收入=15+(25.3-15)=25.30

预计净损益=25.3-25-2.45=-2.15

当股价降低20%,即为25×(1-20%)=20元时:

预期净收入=20+(25.3-20)=25.30

预计净损益=25.3-25-2.45=-2.15

当股价增加20%,即为25×(1+20%)=30元时:

预期净收入=30+0=30

预计净损益=30-25-2.45=2.55

当股价增加40% ,即为25×(1+40%)=35元时:

预期净收入=35+0=35

预计净损益=35-25-2.45=7.55

组合预计净收益=(-2.15×0.2)+(-2.15×0.3)+(2.55×0.3)+(7.55×0.2)=1.2(元) -

第5题:

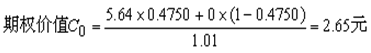

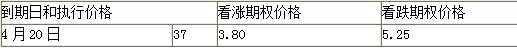

某期权交易所2020年4月20日对ABC公司的期权报价如下:

要求:针对以下互不相干的几问进行回答:

(5)若丙投资人购买一份看跌期权,标的股票的到期日市价为45元,其期权到期日价值为多少,投资净损益为多少。

(6)若丁投资人卖出一份看跌期权,标的股票的到期日市价为45元,其空头看跌期权到期日价值为多少,投资净损益为多少。

(7)若丙投资人购买一份看跌期权,标的股票的到期日市价为30元,其期权到期日价值为多少,投资净损益为多少。

(8)若丁投资人卖出一份看跌期权,标的股票的到期日市价为30元,其空头看跌期权到期日价值为多少,投资净损益为多少。

(9)若丙投资人购买一份看跌期权,标的股票的到期日市价为多少投资人不会亏损。答案:解析:(5)丙投资人购买看跌期权到期日价值=0(元)

丙投资人投资净损益=0-5.25=-5.25(元)

(6)丁投资人空头看跌期权到期日价值=0(元)

丁投资人投资净损益=0+5.25=5.25(元)

(7)丙投资人购买看跌期权到期日价值=37-30=7(元)

丙投资人投资净损益=7-5.25=1.75(元)

(8)丁投资人空头看跌期权到期日价值=-7(元)

丁投资人投资净损益=-7+5.25=-1.75(元)

(9)37-ST-5.25>0,ST<31.75。 -

第6题:

投资者甲购入一股A公司的股票,购买价格为55元;同时购买该股票的一股看跌期权,执行价格为50元,期权价格为4元,1年后到期,如果到期日股票的价格为60元,则该投资策略的组合净损益为( )元。A.-9

B.0

C.1

D.11答案:C解析:组合到期日价值=60元,组合净损益=60-55-4=1(元)。 -

第7题:

某期权交易所2016年4月20日对ABC公司的期权报价如下:

要求:针对以下互不相干的几问进行回答:

(5)若丙投资人购买一份看跌期权,标的股票的到期日市价为45元,其期权到期日价值为多少,投资净损益为多少。

(6)若丁投资人卖出一份看跌期权,标的股票的到期日市价为45元,其空头看跌期权到期日价值为多少,投资净损益为多少。

(7)若丙投资人购买一份看跌期权,标的股票的到期日市价为30元,其期权到期日价值为多少,投资净损益为多少。

(8)若丁投资人卖出一份看跌期权,标的股票的到期日市价为30元,其空头看跌期权到期日价值为多少,投资净损益为多少。答案:解析:(5)丙投资人购买看跌期权到期日价值=0(元)

丙投资人投资净损益=0-5.25=-5.25(元)

(6)丁投资人空头看跌期权到期日价值=0(元)

丁投资人投资净损益=0+5.25=5.25(元)

(7)丙投资人购买看跌期权到期日价值=37-30=7(元)

丙投资人投资净损益=7-5.25=1.75(元)

(8)丁投资人空头看跌期权到期日价值=-7(元)

丁投资人投资净损益=-7+5.25=-1.75(元) -

第8题:

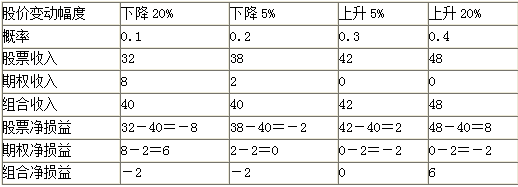

某投资人购入1份ABC公司的股票,购入时价格为40元;

同时购入该股票的1份看跌期权,执行价格为40元,期权费为2元,一年后到期。

该投资人预测一年后股票市价变动情况如下表所示:

要求:

(1)判断该投资人采取的是哪种投资策略,其目的是什么?

(2)确定该投资人的预期投资组合净损益为多少 若投资人单独投资股票的预期净损益为多少 若单独投资购买看跌期权的预期净损益为多少?

(3)确定预期组合收益的标准差为多少?答案:解析:(1)股票加看跌期权组合,称为保护性行跌期权。单独投资于股票风险很大,同时增加一份看跌期权,情况就会有变化,可以降低投资的风险。

(2)

预期投资组合净损益=0.1×(-2)+0.2×(-2)+0.3×0+0.4×6=1.8(元)

单独投资股票的预期净损益=0.1×(-8)+0.2×(-2)+0.3×2+0.4×8=2.6(元)

单独投资期权的预期净损益=0.1×6+0.2×0+0.3×(-2)+0.4×(-2)=-0.8(元)

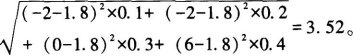

(3)预期组合收益的标准差=

-

第9题:

D 股票的当前市价为 25 元/股,市场上有以该股票为标的资产的期权交易,有关资料如下:

(1)D 股票的到期时间为半年的看涨期权,执行价格为 25.3 元;D 股票的到期时间为半年的看跌期权,执行价格也为 25.3 元。

(2)D 股票半年后市价的预测情况如下表:

(3)根据 D 股票历史数据测算的连续复利收益率的标准差为 0.4。

(4)无风险年利率 4%。

(5)1 元的连续复利终值如下:

要求:

(1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格;

(2)利用看涨期权—看跌期权平价定理确定看跌期权价格;

(3)投资者甲以当前市价购入 1 股 D 股票,同时购入 D 股票的 1 份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。答案:解析:(1) 上行乘数和下行乘数

(2)看跌期权价格

看涨期权 C-看跌期权 P=S 0 -PV(X)

看跌期权价格=2.45

(3)投资组合的预期收益

采取的是保护性看跌期权

组合预期收益=0.2×(-2.15)+0.3×(-2.15)+0.3×2.55+0.2×7.55 =1.2 元 -

第10题:

某投资人购买1股股票,同时出售以该股票为标的的一股看涨期权,这种投资策略为()。A.保护性看跌期权

B.抛补性看涨期权

C.多头对敲

D.空头对敲答案:B解析:购入1股股票,同时购入该股票的1股看跌期权,称为保护性看跌期权;

抛补性看涨期权即股票加空头看涨期权组合,是指购买1股股票,同时出售以该股票为标的的一股看涨期权;

多头对敲是指同时买进一只股票的看涨期权和看跌期权,它们的执行价格、到期日都相同;

空头对敲是指同时卖出一只股票的看涨期权和看跌期权,它们的执行价格、到期日都相同。 -

第11题:

甲公司是一家制造业上市公司,当前每股市价50元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,看涨期权每份6元,看跌期权每份4元,两种期权执行价格均为50元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。投资者预期未来股价波动较小,应该选择哪种投资组合?该组合应该如何构建?假设6个月后股票价格上升5%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值。)

正确答案: ①选择空头对敲组合

②投资者的净损益=-(ST-X)+P0+C0=-[50×(1+5%)-50]+(4+6)=7.5(元) -

第12题:

甲公司是一家制造业上市公司,当前每股市价40元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出一股股票,看涨期权每份5元,看跌期权每份3元,两种期权执行价格均为40元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。投资者预期未来股价大幅度波动,应该选择哪种投资组合?该组合应该如果构建?假设6个月后股票价格下跌50%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值。)

正确答案: 预期股价大幅波动,不知道股价上升还是下降应该选择,多头对敲组合。多头对敲就是同时买进一只股票的看涨期权和看跌期权。

6个月后股价=40×(1-50%)=20

组合净收入=X—ST=40-20=20

组合净损益=组合净收入一期权购买价格=20-8=12。 -

第13题:

D股票的当前市价为25元/股,市场上有以该股票为标的资产的期权交易,有关资料如下:

(1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为25.3元。

(2)根据D股票历史数据测算的连续复利收益率的标准差为0.4。

(3)无风险年利率为4%。

(4)1元的连续复利终值如下:

要求:

(1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格。

(2)利用看涨期权-看跌期权平价定理确定看跌期权价格。

(3)D股票半年后市价的预测情况如下表:

投资者甲以当前市价购入1股D股票,同时购入D股票的1份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。答案:解析:

(3)投资者采取的是保护性看跌期权投资策略。

组合预期收益=0.2×(-2.15)+0.3×(-2.15)+0.3×2.55+0.2×7.55=1.2(元)。 -

第14题:

某投资人购入1份ABC公司的股票,购入时价格为40元;同时购入该股票的1份看跌期权,执行价格为40元,期权费2元,一年后到期。该投资人预测一年后股票市价变动情况如下表所示:

【要求】

(1)判断该投资人采取的是哪种投资策略,其目的是什么?

(2)确定该投资人的预期投资组合净损益为多少?答案:解析:(1)股票加看跌期权组合,称为保护性看跌期权。单独投资于股票风险很大,如果增加一个看跌期权,情况就会有变化,可以降低投资的风险。

单位:元

(2)预期投资组合净损益=0.1×(-2)+0.2×(-2)+0.3×0+0.4×6=1.8(元) -

第15题:

甲公司股票当前每股市价40 元,6 个月以后股价有两种可能,上升25%或下降20%,市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权,每份看涨期权可以买入1 股股票,每份看跌期权可以卖出1 股股票,两种期权执行价格均为45 元,到期时间均为6 个月,期权到期前,甲公司不派发现金股利,半年无风险报酬率为2%。

要求:

(2)假设市场上每份看涨期权价格为2.5 元,每份看跌期权价格1.5 元,投资者同时卖出一份看涨期权和一份看跌期权,计算确保该组合不亏损的股票价格区间,如果6 个月后的标的股票价格实际上涨20%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)。

(2)利用风险中性原理,计算看涨期权的股价上行时到期日价值、上行概率及期权价值,利用看涨期

权—看跌期权平价原理,计算看跌期权的期权价值。答案:解析:(1)卖出看涨期权的净损益=—Ma*(股票市价—执行价格,0)+期权价格=—Ma*(股票市价—45,0)+2.5

卖出看跌期权的净损益=—Ma*(执行价格—股票市价,0)+期权价格=—Ma*(45-股票市价,0)+1.5

组合净损益=—Ma*(股票市价-45,0)—Ma*(45-股票市价,0)+4

当股价大于执行价格时:

组合净损益=—(股票市价-45)+4

根据组合净损益=0 可知,股票市价=49(元)

当股价小于执行价格时:

组合净损益=—Ma*(45-股票市价)+4

根据组合净损益=0 可知,股票市价=41(元)

所以,确保该组合不亏损的股票价格区间为大于或等于41 元、小于或等于49 元。

如果6 个月后的标的股票价格实际上涨20%,即股票价格为48 元,则:

组合净损益=—(48-45)+4=1(元)

(2)看涨期权的股价上行时到期日价值=40*(1+25%)—45=5(元)

2%=上行概率*25%—(1-上行概率)*20%

解得上行概率=0.4889

由于股价下行时到期日价值=0,所以看涨期权价值=(5*0.4889)/(1+2%)=2.40(元)

看跌期权价值=45/(1+2%)+2.40-40=6.52(元) -

第16题:

某期权交易所2011年1月20日对A公司的期权报价如下。(金额单位:元)

要求:请针对以下互不相关的问题回答:

(1)甲投资人购买一项看涨期权,标的股票的到期日市价为45元,此时期权到期日价值为多少?投资净损益为多少?

(2)乙投资人卖出一项看涨期权,标的股票的到期日市价为45元,此时期权到期日价值为多少?投资净损益为多少?

(3)甲投资人购买一项看涨期权,标的股票的到期日市价为35元,此时期权到期日价值为多少?投资净损益为多少?

(4)乙投资人卖出一项看涨期权,标的股票的到期日市价为35元,此时期权到期日价值为多少?投资净损益为多少?

(5)丙投资人购买一项看跌期权,标的股票的到期日市价为45元,此时期权到期日价值为多少?投资净损益为多少?

(6)丁投资人卖出一项看跌期权,标的股票的到期日市价为45元,此时期权到期日价值为多少?投资净损益为多少?

(7)丙投资人购买一项看跌期权,标的股票的到期日市价为35元,此时期权到期日价值为多少?投资净损益为多少?

(8)丁投资人卖出一项看跌期权,标的股票的到期日市价为35元,此时期权到期日价值为多少?投资净损益为多少?

答案:解析:(1)市价高于执行价格,甲投资人购买看涨期权到期日价值: 45-37=8(元)

甲投资人购买看涨期权净损益: 8-3.8=4.2(元)

(2)市价高于执行价格,乙投资人卖出看涨期权到期日价值:

-(45-37)=-8(元)

甲投资人卖出看涨期权净损益: -8+3.8= - 4.2(元)

(3)市价小于执行价格,甲投资人购买看涨期权到期日价值为零

甲投资人购买看涨期权净损益: 0-3.8=-3.8(元)

(4)市价低于执行价格,乙投资人卖出看涨期权到期日价值为零

甲投资人卖出看涨期权净损益: 0+3.8=3.8(元)

(5)市价高于执行价格,丙投资人购买看跌期权到期日价值为零

丙投资人购买看涨期权净损益: 0-5.25=-5.25(元)

(6)市价高于执行价格,丁投资人卖出看跌期权到期日价值为零

丁投资人卖出看跌期权净损益: 0+5.25=5.25(元)

(7)市价小于执行价格,丙投资人购买看跌期权到期日价值为 37-35=2(元)

丙投资人购买看跌期权净损益: 2-5.25=-3.25(元)

(8)市价低于执行价格,丁投资人卖出看跌期权到期日价值为 -(37-35)=-2(元)

丁投资人卖出看涨期权净损益: -2+5.25=3.25(元)

-

第17题:

投资者甲同时买进一只股票的看涨期权和看跌期权,执行价格均为50元,看涨期权的期权费为2.4元,看跌期权的期权费为2元,1年后到期,如果到期日股票的价格为45元,则该投资策略的组合净损益为( )元。A.-0.6

B.0.6

C.-9.4

D.9.4答案:B解析:组合净损益=(50-45)-2.4-2=0.6(元)。 -

第18题:

假设目前市场上以甲公司股票为标的的每份看涨期权价格3元,每份看跌期权价格7元,两种期权执行价格均为52元,到期时间均为6个月,甲公司不派发现金股利,年无风险利率为8%。

要求:

(1)利用看涨看跌平价定理计算股票当前的价格;

(2)如果甲公司的股票价格出现波动,简要说明波动幅度和投资人应该采取的措施;

(3)A投资人购买甲公司的一股股票持有;B投资人同时购买甲公司的一股股票和一份以该股票为标的的看跌期权。简要分析A投资人和B投资人的风险和收益。答案:解析:(1)根据平价定理,看涨期权的价格-看跌期权的价格=当前股票价格-执行价格的现值

3-7=当前股票的价格-52/(1+4%),当前股票的价=46(元);

(2)看涨期权的价格+看跌期权的价格=3+7=10(元)

如果股价超过执行价格的幅度大于10元,即股价高于62元或者低于42元,应当采取多头对敲策略;如果估价超过执行价格的幅度低于10元,即股价在42元到62元之间,应当采取空头对敲的策略;

(3)B投资人采取的投资策略为保护性看跌期权;A投资人的风险和收益都要大于B投资人。保护性看跌期权净收益波动的幅度要远远低于股票收益波动的幅度。当股票价格上升时,保护性看跌期权的净收益要低于购买股票的净收益;当股票价格下降时,保护性看跌期权的净损失也同样低于购买股票的净损失。所以当股价下降时,看跌期权对于股价有一定的保护作用,但同时也降低了其收益。

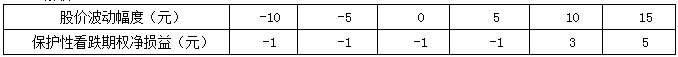

当股票价格下降10元时,到期日股价=46-10=36(元),低于执行价格,保护性看跌期权净损益52-46-7=-1(元);购买股票的净损益=-10元;

当股票价格下降5元时,到期日股价=46-5=41(元),保护性看跌期权净损益52-46-7=-1(元);购买股票的净损益=-5元;

当股票价格不变时,到期日股价=46(元),保护性看跌期权净损益=52-46-7=-1(元);购买股票的净损益=0元;

当股票价格上升5元时,到期日股价=46+5=51(元),低于执行价格,保护性看跌期权净损益52-46-7=-1(元);购买股票的净损益=5元;

当股票价格上升10元时,到期日股价=46+10=56(元),高于执行价格,保护性看跌期权净损益=56-46-7=3(元),购买股票的净损益=10元;

当股票价格上升15元时,到期日股价=46+15=61(元),高于执行价格,保护性看跌期权净损益=61-46-7=8(元),购买股票的净损益=15元。

从上面列举的数字可以看到,保护性看跌期权波动的幅度要低于股价波动的幅度,所以说A投资人的风险要高于B投资人的风险;另外,当股价上升时,购买股票的净收益也要大于保护性看跌期权这个组合。综合来说,购买股票的风险和收益都要大于保护性看跌期权。这就是所谓的高风险高收益。 -

第19题:

F股票的当前市价为100元,市场上有以该股票为标的物的期权交易,有关资料如下:

(1)F股票的到期时间为1年的看跌期权,执行价格为100元,期权价格2.56元。

(2)F股票半年后市价的预测情况如下:

投资者甲以当前市价购入1股F股票,同时购入F股票的1股看跌期权。

要求:

(1)判断甲采取的是哪种投资策略;

(2)计算该投资组合的预期收益。答案:解析:(1)甲采取的是保护性看跌期权投资策略。

(2)投资组合预期收益计算如下:

组合预期收益=(-2.56)×0.2+(-2.56)×0.3+17.44×0.3+47.44×0.2=13.44(元) -

第20题:

某期权交易所2011年1月20日对ABC 公司的期权报价如下。金额单位:元

要求:针对以下互不相干的几问进行回答:

(1)甲投资人购买一项看涨期权,标的股票的到期日市价为45元,此时期权到期日价值为多少?投资净损益为多少?

(2)若乙投资人卖出看涨期权,标的股票的到期日市价为45元,此时空头看涨期权到期日价值为多少?投资净损益为多少?

(3)甲投资人购买一项看涨期权,标的股票的到期日市价为35元,此时期权到期日价值为多少?投资净损益为多少?

(4)若乙投资人卖出看涨期权,标的股票的到期日市价为35元,此时空头看涨期权到期日价值为多少?投资净损益为多少?

(5)若丙投资人购买一项看跌期权,标的股票的到期日市价为45元,此时期权到期日价值为多少?投资净损益为多少?

(6)若丁投资人卖出看跌期权,标的股票的到期日市价为45元,此时空头看跌期权到期日价值为多少?投资净损益为多少?

(7)若丙投资人购买一项看跌期权,标的股票的到期日市价为35元,此时期权到期日价值为多少?投资净损益为多少?

(8)若丁投资人卖出看跌期权,标的股票的到期日市价为35元,此时空头看跌期权到期日价值为多少?投资净损益为多少?答案:解析:(1)甲投资人购买看涨期权到期日价值=45-37=8(元)

甲投资人投资净损益=8-3.8=4.2(元)

(2)乙投资人空头看涨期权到期日价值=-8(元)

乙投资人投资净损益=-8+3.8=-4.2(元)

(3)甲投资人购买看涨期权到期日价值=0

甲投资人投资净损益=0-3.8=-3.8(元)

(4)乙投资人空头看涨期权到期价值=0

乙投资人投资净损益=0+3.8=3.8(元)

(5)丙投资人购买看跌期权到期价值=0

丙投资人投资净损益=0-5.25=-5.25(元)

(6)丁投资人空头看跌期权到期价值=0

丁投资人投资净损益=0+5.25=5.25(元)

(7)丙投资人购买看跌期权到期价值=37-35=2(元)

丙投资人投资净损益=2-5.25=-3.25(元)

(8)丁投资人空头看跌期权到期价值=-2(元)

丁投资人投资净损益=-2+5.25=3.25(元) -

第21题:

某投资人购入1份ABC公司的股票,购入时价格40元;同时购入该股票的1份看跌期权,执行价格40元,期权费2元,一年后到期。该投资人预测一年后股票市价变动情况如下表所示:

要求:

(1)判断该投资人采取的是哪种投资策略,其目的是什么?

(2)确定该投资人的预期投资组合收益为多少?答案:解析:(1)股票加看跌期权组合,称为保护性看跌期权。单独投资于股票风险很大,同时增加一个看跌期权,情况就会有变化,可以降低投资的风险。

(2)

预期投资组合收益:

0.1×(-2)+0.2×(-2)+0.3×0+0.4×6=1.8(元) -

第22题:

甲公司股票当前每股市价40元,假设目前市场上每份以甲公司股票为标的资产的看涨期权价格6元,每份看跌期权价格4元,两种期权执行价格均为45元,到期时间均为6个月。

要求:

(1)投资人A计划同时买入1份看涨期权和1份看跌期权,计算确保该投资组合不亏损的股票价格区间;

(2)投资人B计划同时售出1份看涨期权和1份看跌期权,计算确保该投资组合不亏损的股票价格区间;

(3)投资人C计划构建保护性看跌期权组合,如果6个月后标的股票价格实际上涨20%,计算该组合的净损益;

(4)投资人D计划构建抛补性看涨期权组合,如果6个月后标的股票价格实际下降20%,计算该组合的净损益。答案:解析:(1)看涨期权价格+看跌期权价格=6+4=10(元)

这个投资组合属于多头对敲策略,对于多头对敲而言,股价偏离执行价格的差额必须超过期权购买成本,才能给投资者带来净收益,本题中的期权购买成本为10元,执行价格为45元,所以,确保该组合不亏损的股票价格区间是大于等于55元或小于等于35元。

(2)这个投资组合属于空头对敲策略,对于空头对敲而言,股价偏离执行价格的差额不能超过期权的购买成本,才能给投资者带来收益,期权的购买成本为10元,执行价格为45元,所以确保该组合不亏损的股票价格区间是35元~55元。

(3)标的股票价格实际上涨20%,则股价为40×(1+20%)=48(元)

保护性看跌期权组合的净损益=48-40-4=4(元)

(4)标的股票价格实际下降20%,则股价为40×(1-20%)=32(元)

抛补看涨期权组合的净收益=32-40+6=-2(元)。 -

第23题:

某投资者购入1股A公司的股票,购入价为100元,同时购入该股票的1股看跌期权,执行价格为100元,期权费为10元,1年后到期。如果一年后股票市价为50元,则该投资组合的净损益为()元。

- A、-10

- B、10

- C、-40

- D、40

正确答案:A