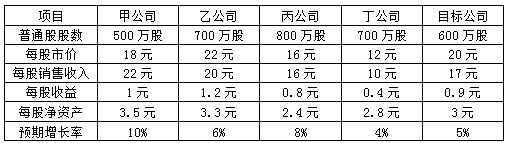

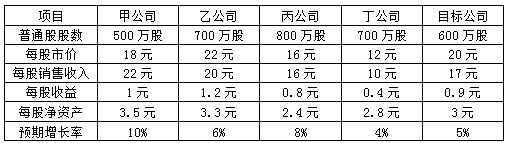

甲公司是一家制造公司,其每股净资产为0.5元,每股股票市场价格为25元。甲公司预期股东权益净利率为10%,假设制造业上市公司中,增长率、股利支付率和风险与甲公司类似的有6家,它们的市净率如表所示:要求: (1)确定修正的平均市净率。 (2)利用修正平均市净率法确定甲公司的股票价值。 (3)用股价平均法确定甲公司的股票价值。 (4)分析市净率股价模型的优点和局限性。

题目

甲公司是一家制造公司,其每股净资产为0.5元,每股股票市场价格为25元。甲公司预期股东权益净利率为10%,假设制造业上市公司中,增长率、股利支付率和风险与甲公司类似的有6家,它们的市净率如表所示:

要求:

(1)确定修正的平均市净率。

(2)利用修正平均市净率法确定甲公司的股票价值。

(3)用股价平均法确定甲公司的股票价值。

(4)分析市净率股价模型的优点和局限性。

要求:

(1)确定修正的平均市净率。

(2)利用修正平均市净率法确定甲公司的股票价值。

(3)用股价平均法确定甲公司的股票价值。

(4)分析市净率股价模型的优点和局限性。

相似考题

更多“甲公司是一家制造公司,其每股净资产为0.5元,每股股票市场价格为25元。甲公司预期股东权益净利率为10%,假设制造业上市公司中,增长率、股利支付率和风险与甲公司类似的有6家,它们的市净率如表所示: ”相关问题

-

第1题:

甲公司采用固定股利支付率政策,股利支付率为50%,2014 年甲公司每股收益2 元,预期可持续增长率4%,股权资本成本为12%,期末每股净资产10 元,没有优先股,2014 年末甲公司的本期市净率为( )。A.1.25

B.1.20

C.1.35

D.1.30答案:D解析:股东权益收益率=2/10*100%=20%,本期市净率=50%*20%*(1+4%)/(12%-4%)=1.3。 -

第2题:

甲公司采用固定股利支付率政策,股利支付率 50%。2018 年,甲公司每股收益 2 元,预 期可持续增长率 4%,股权资本成本 12%,期末每股净资产 10 元,没有优先股。2018 年末甲 公司的内在市净率为( )。A.1.20.

B.1.25

C.1.30

D.1.35答案:B解析:权益净利率=2/10=20%,内在市净率=股利支付率×权益净利率/(股权成本-增 长率)=20%×50%/(12%-4%)=1.25 -

第3题:

(2018年)甲公司是一家制造业企业,每股收益0.5元,预期增长率4%。与甲公司可比的4家制造业企业的平均市盈率25倍,平均预期增长率5%。用修正平均市盈率法估计的甲公司每股价值是( )元。A.10

B.12.5

C.13

D.13.13答案:A解析:修正平均市盈率=25/(5%×100)=5

甲公司每股价值=5×4%×100×0.5=10(元)。 -

第4题:

甲公司今年每股收益0.5元,每股股利0.35元,净利润和股利增长率都是6%,公司股票贝塔值0.75。长期政府债券利率7%,股票市场风险溢价4%。乙公司与甲公司类似,今年每股收益1元,预期明年每股收益1.06元。

要求:

(1)计算甲公司本期市盈率和预期市盈率。

(2)采用市盈率估值模型,评估乙公司的每股价值。答案:解析:(1)甲公司股权成本=7%+0.75×4%=10%

甲公司股利支付率=0.35/0.5=70%

甲公司本期市盈率=70%×(1+6%)/(10%-6%)=18.55

甲公司预期市盈率=70%/(10%-6%)=17.5

(2)乙公司每股价值=18.55×1=18.55(元)

或:乙公司每股价值=17.5×1.06=18.55(元) -

第5题:

甲公司采用固定股利支付率政策,股利支付率50%,2014年甲公司每股收益2元。预期股利增长率4%,股权资本成本12%,期末每股净资产10元,没有优先股。2014年末甲公司的本期市净率为( )。A.1.25

B.1.2

C.1.35

D.1.3答案:D解析:本期市净率=[2×50%×(1+4%)/(12%-4%)]/10=1.30 -

第6题:

甲公司2016年的每股净收益为16元,每股股票预计支付股利8元,每股权益的账面价值为80元。已知公司的β值为1.2,无风险报酬率为5%,市场风险溢价为7%,公司在长期时间内将维持7%的年增长率。则甲公司的市净率为( )。A. 1.67

B. 1.54

C. 1.73

D. 1.38答案:A解析:甲公司的净资产收益率ROE=16÷80×100%=20%,股利支付率b=8÷16×100%=50%,预期公司收益和股利的增长率g=7%,股权资本成本r=5%+1.2×7%=13.4%,则市净率P/B=[20%×50%×(1+7%)]÷(13.4%-7%)=1.67。 -

第7题:

单选题甲公司采用固定股利支付率政策,股利支付率60%,2014年甲公司每股收益3元,预期可持续增长率5%,股权资本成本13%,期末每股净资产20元,没有优先股,2014年末甲公司的本期市净率为()。A1.12

B1.08

C1.18

D1.24

正确答案: A解析: 本期市净率=权益净利率。×股利支付率×(1+增长率)/(股权成本-增长率)=3/20×60%×(1+5%)/(13%-5%)=1.18,选项C正确。 -

第8题:

单选题甲公司采用固定股利支付率政策,股利支付率为60%,2014年甲公司每股收益为3元,预期可持续增长率为5 %,股权资本成本为13%,期末每股净资产为20元,预期下年度权益净利率增长为4%。没有优先股,2014年年末甲公司的内在市净率为( )。A1. 12

B1.08

C1.17

D1. 24

正确答案: C解析: -

第9题:

单选题甲公司是一家制造业企业,每股收益0.5元,预期增长率为4%。与甲公司可比的4家制造业企业的平均市盈率为25倍,平均预期增长率为5%。用修正平均市盈率法估计的甲公司每股价值量( )元。[2018年真题]A10

B12.5

C13

D13.13

正确答案: D解析:

修正平均市盈率=可比公司平均市盈率/(可比公司平均预期增长率×100)=25/(5%×100)=5,甲公司每股价值=修正平均市盈率×目标公司预期增长率×100×目标公司每股收益=5×4%×100×0.5=10(元)。 -

第10题:

问答题甲公司2019年的股利支付率为25%,预计2020年的净利润和股利的增长率均为6%。该公司的β值为1.5,国库券利率为3%,市场平均风险的股票收益率为7%。 要求: (1)甲公司的本期市盈率和内在市盈率分别为多少(保留3位小数)? (2)若乙公司与甲公司是一家类似的企业,预期增长率一致,若其2019年的每股收益为0.5元,要求计算乙公司股票的每股价值为多少。正确答案:

(1)根据公式:本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率);内在市盈率=股利支付率/(股权成本-增长率)。已知股利支付率=25%,股权成本=3%+1.5×(7%-3%)=9%,则本期市盈率=25%×(1+6%)/(9%-6%)=8.833;内在市盈率=25%/(9%-6%)=8.333。

(2)因为乙公司与甲公司是类似的企业,预期增长率一致,乙公司股票的每股价值=乙公司本期每股收益×甲公司本期市盈率=0.5×8.833=4.42(元)。或:乙公司股票的每股价值=乙公司预期每股收益×甲公司内在市盈率=0.5×(1+6%)×8.333=4.42(元)。解析: 暂无解析 -

第11题:

单选题甲公司是一家服务业企业,每股净资产20元,权益净利率14%,与甲公司可比的3家制造业企业的平均市净率是1.8倍。平均权益净利率为12%,用修正平均市净率法估计的甲公司每股价值是( )元。A42

B25.6

C40

D33.6

正确答案: A解析: -

第12题:

问答题甲公司2012年的股利支付率为25%,预计2013年的净利润和股利的增长率均为6%。该公司的B值为1.5,国库券利率为3%,市场平均风险的股票收益率为7%。 要求: (1)甲公司的本期市盈率和内在市盈率分别为多少(保留3位小数)? (2)若乙公司与甲公司是一家类似的企业,预期增长率一致,若其2012年的每股收益为0.5元,要求计算乙公司股票的每股价值为多少。正确答案:

(1)本期市盈率=股利支付率×(1+增长率)/(股权成本-增长率)

内在市盈率=股利支付率/(股权成本-增长率)

股利支付率=25%

股权成本=3%+1.5×(7%-3%)=9%,则有:本期市盈率=25%×(1+6%)/(9%-6%)=8.833

内在市盈率=25%/(9%-6%)=8.333

(2)乙公司股票的每股价值=乙公司本期每股收益×甲公司本期市盈率=0.5×8.833=4.42(元)

或:乙公司股票的每股价值=乙公司预期每股收益×甲公司内在市盈率=0.5×(1+6%)×8.333=4.42(元)。解析: 暂无解析 -

第13题:

甲公司是一家固定资产很少的高科技公司,其每股收益为0.5元,每股净资产为1.5元,每股股票市场价格为20元。甲公司预期增长率为10%,预期权益净利率为30%。甲公司选择了同行业的3家上市公司作为可比公司,并收集了以下相关数据:

要求:

(1)利用修正平均市盈率法确定甲公司的股票价值。

(2)利用修正平均市净率法确定甲公司的股票价值。

(3)请问上述两种方法计算的股票价值哪种更具有参考意义 甲公司的股价被市场高估了还是低估了答案:解析:(1)

修正平均市盈率=39.13/(10%×100)=3.913

甲公司股票的每股价值=修正平均市盈率×目标企业预期增长率×100×目标企业每股收益=3.913×10%×100×0.5=19.57(元)

(2)

修正平均市净率=31.67/(30.23%×100)=1.0476

甲公司股票的每股价值=修正平均市盈率×目标企业预期权益净利率×100×目标企业每股净资产=1.0476×30%×100×1.5=47.14(元)

(3)因为甲公司是一家固定资产很少的高科技公司,不应该用市净率模型进行价值评估,所以市盈率法的评估结果更具有参考意义。

甲公司股票的每股价值为19.57元,实际股票价格为20元,所以甲公司的股票被市场高估了。 -

第14题:

(2015年)甲公司采用固定股利支付率政策,股利支付率50%。2014年,甲公司每股收益2元,预期可持续增长率4%,股权资本成本12%,期末每股净资产10元,没有优先股。2014年末甲公司的本期市净率为()。A.1.20

B.1.25

C.1.30

D.1.35答案:C解析:权益净利率=2/10×100%=20%,本期市净率=50%×20%×(1+4%)/(12%-4%)=1.30。 -

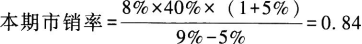

第15题:

甲公司是一家大型连锁超市企业,目前每股营业收入为50元,每股收益为4元。

公司采用固定股利支付率政策,股利支付率为40%。

预期净利润和股利的长期增长率均为5%。该公司的β值为0.8,假设无风险利率为5%,股票市场的平均收益率为10%。

乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股营业收入为30元,则按照市销率模型估计乙公司的股票价值为( )元。A.24

B.25.2

C.26.5

D.28答案:B解析:营业净利率=4/50=8%

股权资本成本=5%+0.8×(10%-5%)=9%

乙公司股票价值=30×0.84=25.2(元)。 -

第16题:

甲公司是一个大型连锁超市,具有行业代表性。该公司目前每股营业收入为83.06元,每股收益为3.82元。公司采用固定股利支付率政策,股利支付率为74%。假设预期净利润和股利的长期增长率为6%。该公司的β值为0.75,假设无风险利率为7%,平均风险股票报酬率为12.5%。乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股销售收入为50元。答案:解析:营业净利率=3.82÷83.06=4.6%

股权资本成本=7%+0.75×(12.5%-7%)=11.125%

市销率=[4.6%×74%×(1+6%)]/(11.125%-6%)=0.704

乙公司股票价值=50×0.704=35.20(元) -

第17题:

甲公司2016年的每股收益为1.2元,股利支付率为40%,预期股利和每股收益以每年2%的速度永续增长,甲公司的β值为0.6,无风险利率为5%,市场收益率为10%。假设甲公司经营处于稳定增长阶段,具有稳定的财务杠杆比率。则甲公司股票的每股价值为( )元。A. 8.16

B. 8

C. 6

D. 6.12答案:A解析:每股股利=1.2×40%=0.48(元),股利增长率为2%,股权资本成本=5%+0.6×(10%-5%)=8%,股票价值=0.48×(1+2%)÷(8%-2%)=8.16(元)。 -

第18题:

甲公司2016年的每股净收益为16元,每股股票预计支付股利8元,每股权益的账面价值为80元。已知公司的β值为1.2,无风险报酬率为5%,市场风险溢价为7%,公司在长期时间内将维持7%的年增长率。则甲公司的市净率为( )。A.1.67

B.1.54

C.1.73

D.1.38答案:A解析:甲公司的净资产收益率ROE=16÷80×100%=20%,股利支付率b=8÷16×100%=50%,预期公司收益和股利的增长率g=7%,股权资本成本r=5%+1.2×7%=13.4%,则市净率P/B=[20%×50%×(1+7%)]÷(13.4%-7%)=1.67。 -

第19题:

问答题甲公司是一个制造业企业,其每股收益为0.6元/股,预期股利增长率为6%,股票价格为15元/股,公司拟采用相对价值评估模型中的市盈率估值模型对股权价值进行评估,假设制造业上市公司中,股利支付率和风险与甲公司类似的有3家,相关资料如下:分析市盈率估值模型的优点、局限性和适用范围。正确答案: 优点:首先,计算市盈率的数据容易取得,并且计算简单;其次,市盈率把价格和收益联系起来,直观地反映投入和产出的关系;最后,市盈率涵盖了风险补偿率、增长率、股利支付率的影响,具有很高的综合性。局限性:如果收益是负值,市盈率就失去了意义。适用范围:市盈率模型最适合连续盈利的企业。解析: 暂无解析 -

第20题:

问答题甲公司是一家大型连锁超市,具有行业代表性。该公司目前每股营业收入为83. 06元,每股收益为3. 82元。该公司采用固定股利支付率政策,股利支付率为74%,预期净利润和股利的长期增长率为6%。预期营业净利率保持不变。该公司的β值为0.75,假设无风险利率为7%,平均风险股票报酬率为12. 5%。乙公司也是一家连锁超市企业,与甲公司具有可比性,该公司目前每股营业收入为50元。要求:(1)计算甲公司的本期市销率和内在市销率。(2)使用市销率模型估计乙公司每股股权的价值。(3)判断乙公司应使用哪种模型进行估值并简要说明此模型的优缺点及适用条件。正确答案:解析: -

第21题:

单选题甲公司采用固定股利支付率政策,股利支付率50% 。2014年甲公司每股收益2元,预期可持续增长率4%,股权资本成本12%,期末每股净资产10元,没有优先股 。2014年末甲公司的本期市净率为( ) 。A1.20%

B1.30%

C1.25%

D1.35%

正确答案: A解析: -

第22题:

问答题甲公司是一个制造业企业,其每股收益为0.6元/股,预期股利增长率为6%,股票价格为15元/股,公司拟采用相对价值评估模型中的市盈率估值模型对股权价值进行评估,假设制造业上市公司中,股利支付率和风险与甲公司类似的有3家,相关资料如下:使用修正平均市盈率法计算甲公司的每股股权价值。正确答案:解析: 暂无解析 -

第23题:

问答题甲公司是一个制造业企业,其每股收益为0.6元/股,预期股利增长率为6%,股票价格为15元/股,公司拟采用相对价值评估模型中的市盈率估值模型对股权价值进行评估,假设制造业上市公司中,股利支付率和风险与甲公司类似的有3家,相关资料如下:使用市盈率模型下的股价平均法计算甲公司的每股股权价值。正确答案:解析: 暂无解析